股市资本三巨头:社保基金成国家队 公募谨慎

股市资本力量排行三巨头:社保基金、保险系、公募基金

|

| 表1社保基金资产规模和计划股票投资数量(2009年年报数据): |

|

| 表2 |

随着无数“大佬”的落寞,现在的股市早已变化了模样。庄们由站在前台高调左右市场,变为隐身幕后、埋伏在市场中低调赚钱;而社保基金、中央汇金、保险资金和公募基金这些机构投资者成为市场主导,他们的一举一动成为了市场的风向标。

细排一下股市中资本力量的座次,不难发现社保基金这支“国家队”无疑排在首位,这不仅是因为社保基金近8000亿的总盘子,还源于社保基金既往的成功抄底经历。占据了第二把交椅位置的是保险系资金,国寿、平安、太保和泰康这几大巨头,他们的资金实力明显高于公募基金,而且他们的举动更加隐秘。“探花”位置自然就是公募基金,一些基金经理的明星效应,也让市场对其趋之若鹜。虽然随着“哈里”“道里”“德隆”“涌金”这些系的远去,产业资本越来越淡出人们的视线,但“复星”“步长”“明天”这些巨头依旧不容小觑,柯希平、刘益谦、陈发树这些市场玩家更是风生水起。除了这几类机构,现在的私募基金、超级散户更是快速崛起。以一季报数据统计,今年持股市值在4000万元以上的个人投资者有316人,其中75人持股市值总和超过1亿元。

社保基金股市中的“国家队”

市场消息称,社保基金近期从10家管理人中选了6家,对他们增资20余亿元,投资方向基本确定为权益类资产投资,其中华夏基金获得的5亿元资金已经到账。

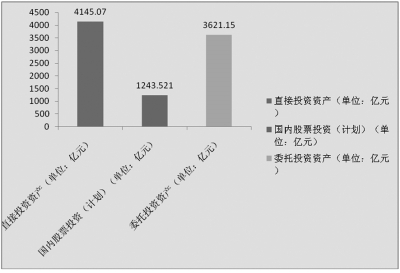

此前,早在6月17日,戴相龙在“2010经济金融论坛”上已表示,全国社保基金将提高入市比例,到2010年底将提高国内股票投资占总资产的比例至30%,而根据2009年度报告显示,社保基金会管理的基金资产总额达7766.22亿元,其中:社保基金会直接投资资产4145.07亿元,占比53.37%;委托投资资产3621.15亿元,占比46.63%。如果完成戴相龙的目标,照此估算,社保基金直接投资在股市中的资金将超过千亿元(见表1)

其实,就在6月初,有迹象显示社保基金开始出现“异动”。社保基金较大规模地赎回此前基金公司管理的货币、债券等固定收益类社保基金,而个别基金公司被赎回的固定收益类产品达到20亿元,同时向该公司管理的主动股票型社保产品追加资金数亿元。从这一点可以判断,社保基金对目前点位股市的投资价值是较认同的。

同时,另外一个国家队也开始加码,汇金确认出资参与工、中、建三大行再融资,还有消息称其有意通过银行间市场发行人民币1200亿元债券来弥补其资金缺口。对于社保基金、汇金公司等机构的动向,市场历来极为关注。

其实,市场真正关心的并不是社保到底增持多少,而是在增持的点位和时机上。许多机构认为,以A股历来的政策市特征,社保的增持举动不妨可以理解为政策底部已经出现。

保险资金开始加码股市

在国家队入场抄底的同时,保险资金也开始重新活跃,不断加码股市。近期,媒体披露了保险资金入市投资规则变化,其中投资比例从5%调升至10%最为关键。

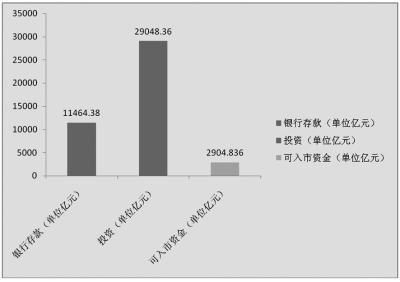

保监会新近披露的5月份保险业经营数据显示,在保险资金的投资运用方面,银行存款11464.38亿元,投资29048.36亿元。以此估算,保险资金可入市的比例高达2900多亿元(见表2)

虽然6月底股市的惨绿严酷考验着资金的判断和耐心,不过数据印证了保险资金5月的抄底举动。5月份,保险资金投资额较4月新增507.31亿元,而银行存款仅增加了4.12亿元。5月A股持续下跌,保险资金投资股票市值缩水,因此5月投资额的增加只能说明是新增保险资金大举加仓。经分析人士粗略计算,其中约210亿元投向资本市场。

保监会的数据显示,今年前5个月,险资的投资项下资金达到29048.36亿元,这也意味着在5月份新增的投资达到806亿元。根据数据计算方式,险资的投资项下主要包括债券与证券市场(股票与基金)的投资。虽然保监会此次并未披露具体细项数据,但据此前中金公司报告中透露的5月银行间市场保险资金债券持有量净增加596亿元来粗略计算,则险资在5月份还是有大约210亿元直接入市投资。

其实,无论是保险公司还是监管机构,都在设法寻求等多的投资机会。有消息称,近期保监会相关部门对调整保险资金投资政策展开讨论,意在给险资提供自由施展空间,为险资松绑。如权益类股票和基金投资合计不超过公司总资产的20%拟上调为25%,将放宽港股与债券投资政策,降低债权计划投资门槛等。

某大型保险资产管理公司人士表示,研究部门早已开展对上市公司的全面调研,交易部门现在对每天的交易情况也保持高度敏感,酝酿抄底。一些周期性的行业重新回到了我们的调研名单里,如汽车、煤炭、水泥等,在市场筑底阶段,这些行业应该会有投资机会。

据统计,截至一季度,险资共持有559家A股上市公司股票,持股总量达到27618747915股(包括保险类上市公司股份),较2009年底增加1380302281股。从一季度报表看,平安、国寿、太保三家保险巨头,其投资喜好各有不同。中国平安对于前景最谨慎,青睐农业、食品饮料等通胀抵御型品种;中国人寿则最为乐观,对金融地产痴心不改;中国太保则试图左右逢源,在对机械、化工等业绩恢复明显的中游领域保持高度兴趣的同时,积极参与打新。

公募基金谨慎等待抄底机会

股市中另一股强大的资本力量是公募基金。统计显示,今年上半年共有71只基金募集成立,首募资金超过1000亿元。不过,各家基金扎堆发行的热闹场面难以掩盖新基金发行平均募资规模大幅缩水的诸多尴尬。据统计,这些新基金平均单只基金募资不到18亿元。

从证监会公布的基金募集申请核准进度公示表中发现,本月以来,一共有8家基金公司递交了8只新基金的申请。公示表显示,递交申请的八家基金公司分别为中欧基金、交银施罗德基金、华商基金、天弘基金、鹏华基金、银华基金、金鹰基金和富国基金。上周五刚刚递交申请的金鹰基金和富国基金暂未获得证监会受理,其余基金公司的产品正在受理。资料显示,这些新基金均为7月以来递交的申请,审核期限为6个月。

不过,虽然新基金设立加速,但公募基金对待抄底时机的选择却十分谨慎。中海基金对下半年经济走势与市场的判断是,经济将经历小库存周期的衰退期向复苏期演变,股票市场处于流动性与企业盈利同时下降时期,处在历史估值区间底部,将在货币政策的转向迹象和房地产成交量企稳回升情形下筑底回升。市场向下风险来自于CPI或地产价格超预期引发政策意外收紧或未如期放松;市场向上风险来自于政策的提前超预期放松。

南方基金2010年下半年研究报告认为,市场估值已经处于历史底部区域。5月份上市公司大股东增持金额达到减持金额的1.68倍,为2008年10月以来的首次月度净增持,体现了产业资本对A股当前估值水平的认可。AH股溢价指数跌破100,创近4年新低,说明与国际资本市场估值水平比较,A股市场的估值已处于低位。一旦政策面和资金面有所改善,下半年市场将在震荡筑底的过程中酝酿大幅反转的机会。

中海基金认为,经济周期与经济转型两条主旋律的重合均对资产配置有指导作用,成为2010年以后十二五规划时期新的市场特征。因此,下半年股票资产宜领先经济周期由防御配置到为复苏布局,同时超越经济周期适时选择经济转型和结构调整受益标的。

不过,也有基金经理认为,虽然指数的市盈率、市净率均已接近2008年底的低位水平,但中国正在进行产业结构调整,很多周期性行业未来的前景并不看好,仅从价值区间来判断其投资价值,会不小心被“价值陷阱”绊倒。

超级散户75人持股市值上亿元

有媒体以1785家上市公司的一季报作为统计样本,剔除前十大流通股股东中的机构、高管股东,以市值总额在4000万元以上的散户为对象梳理了2010年“最牛散户榜”。

据统计,今年的“最牛散户榜”中持股市值在4000万元以上的个人投资者有316人,而去年仅有54人;其中,有75人持股市值总和超过1亿元,而在去年仅有10人。

“不倒散户之王”刘元生持有市值超过10亿元,今年被持有盐湖集团5715万股的王一虹取代,其持股总市值比刘元生多出1400万元。正所谓“成也萧何,败也萧何”,刘元生此前的“不倒散户之王”得益于对地产龙头万科的坚定持有,持股年限高达19年,即便2008年的熊市也未动摇,但这恰恰在今年影响了他的收益。

吴鸣霄玩转ST。根据一季报,吴鸣霄持有包括*ST北生、*ST中房等9只ST股。悉数押注在外界看来已近退市边缘的ST股,不但没让吴鸣霄蒙受巨亏,反而尝到了ST股“山鸡变凤凰”的甜头。2009年三季度,吴鸣霄买入当时还未脱帽的天方药业,粗略计算,当时的吴鸣霄买入天方药业的成本在5.5元左右,而根据7月15日天方药业7.66元收盘。

另外,值得一提的是,2009年创业板推出后,造就了一批专炒创业板的散户新贵。以持有神州泰岳47.13万股的成碧娥为例,截至4月30日,成碧娥持有神州泰岳的市值为3037万元。根据一季报,成碧娥在今年一季度新进成为神州泰岳的第七大流通股股东,而在神州泰岳的前10大流通股股东中,有8个席位都是机构。同样的勇猛的散户新贵还有李镇桂。虽然其持股总数仅有68.37万股,但其持有的5只个股无一例外全是在创业板上市的股票。

阳光私募逆势扩张上半年发行235只

统计显示,上半年阳光私募逆势扩张,发行数量达到235只。不过,阳光私募的业绩分化程度远高于公募,在明星私募业绩增长的光环背后,一些私募却亏损严重。

整体看,阳光私募的业绩领先公募基金。根据展恒基金研究中心今年5月的研究数据,在过去24个月内,275只可比较的偏股型公募基金的平均跌幅为4.81%,同期沪深300指数下跌22.52%,仅88只偏股型公募基金实现正收益,多达187只产品均出现不通程度的亏损。与公募表现相对的是,138只成立满两年的阳光私募产品平均上涨20.29%,其中有104只实现正收益,平均涨幅34.22%,只有34只产品出现不通程度亏损,平均跌幅为19.16%。

同时,阳光私募产品的发行也在加速。2008年市场单边下跌之后,阳光私募产品的发行曾在2009年第二季度达到一个小高潮,在今年上半年又逆市扩张。根据Wind资讯统计,截至6月底,今年已发行235只阳光私募产品,这一数字接近2009年全年的水平。

据《福布斯》中文版统计,截至5月底,公募基金在13万亿的A股流通市值中话语权仅占15%左右,而私募、专户理财和券商集合理财产品则呈现出急速增长的态势。

但是,阳光私募的业绩分化程度远高于公募基金。需注意的是,在明星私募业绩增长的光环背后,一些私募基金却亏损严重。壹私募网研究中心数据显示,近两年来私募收益率跨度为-50.83%—114.03%,首尾业绩相差高达165%。

对后市的看法,私募基金相对乐观。凯石投资的投资总监李文忠日前表示,A股市场预计将进入一个中性震荡时期,虽然不排除市场继续回落,但大幅创新低的可能性已经很低。目前影响A股走势的因素主要来自三个方面:外围经济及市场的影响、国内经济和策变化,以及A股自身的估值水平。而这方面因素互相纠结。凯石认为,A股在未来相当长一段时间内,将在基本面“经济逐步复苏”和策面“宽松策的退出”之间继续博弈,由于经济向上和策向下都比较明确,二者合力形成一个新的相对平衡格局。

在行业选择上,从容投资姜广策认为,中国医药行业进入黄金十年。中国政府推出的新医改方案,大幅提高医疗保险覆盖率,将使更广泛的人群能享受到付得起的医疗卫生服务,从而刺激药品和医疗设备消费的增长。在人口老龄化、医疗改革等背景下,医疗保健行业已经从传统观念上的防御型板块,变成了成长型的朝阳产业。

产业资本新玩家显山露水

在资本市场座次排行榜上,产业资本的位置变化最大。在2003、2004年的股市大震荡中,高调的资本玩家低调隐退,而柯希平、刘益谦、陈发树这些新玩家开始显山露水。

厦门恒兴集团董事长柯希平先是在紫金矿业里挖到了一座富矿,最多时赚了37亿多元。接着抛售部分紫金矿业股票后,又在京东方里“淘宝”,账面盈利最多时28.42亿元。柯希平是福建安溪人,企业总部在厦门,总资产超过50亿元。恒兴集团主业原是装饰建材和矿产业,2008年发力投资房地产。在他看来,“紫金矿业是最成功的投资项目。”

6月10日,京东方A37亿天量股的解禁,京东方A遭遇前所未有的抛售潮。仅在10日当天,便有约8.47亿股被卖出。虽然,在抛售压力下,京东方股价跌至3.30元,但柯希平、“增发股大王”刘益谦二人所持的14亿股,在大约溢价50%后,将获利14亿元。

不过,“增发股大王”刘益谦却折在了保利地产增发上,保利地产2009年增发的股份7月14日上市流通。定向增发的发行价格为24.12元/股,但现在保利地产的股价仅11元多。

2009年6月,刘益谦以16.8亿元参与京东方A增发,震惊股市。此后,刘益谦一发不可收,斥资数十亿元,接连参与金地集团、首开股份、保利地产、浦发银行、华电国际、东方电气、高鸿股份、中体产业等股票增发。早在2000年就以“法人股大王”著称的刘益谦,在这年获得“增发王”的新头衔。

早在10年前参与法人股拍卖时,刘益谦即深谙通过法人股质押打造资金链的秘笈,即将所持法人股质押给担保公司、银行等金融机构以盘活资金。“我用了10个亿的资金,撬动了70个亿的投资。”今年1月,刘益谦曾这样对媒体表示。公开资料显示,刘益谦主要通过位于北京的中诚信信托有限公司和上海国际信托有限公司做信托融资。

但是,对这些资本玩家,散户们大可敬而远之。回想当年,“德隆”“道里”大多以善庄的名义操作,但散户们依旧难逃被套的结局。

|

|

|

|