新浪财经 > 基金 > 好买基金研究中心专栏 > 正文

好买研究:紧缩政策频出 市场连续调整

市场回顾

一、基础市场

上周,由于限制信贷传言、CPI超预期以及央票利率上涨等因素的影响,市场总体呈震荡下探的趋势,其中周三跌幅较大,上证综指跌幅达到2.93%。从WIND证监会行业指数来看,上周各行业呈普跌态势,其中跌幅最小的是金融服务,而跌幅最大的是信息技术、采掘、金属非金属等行业。

上周海外主要市场也呈现普跌的态势,美国及香港市场的跌幅较大,均在4%左右。欧洲其他主要股指也均有超过2%的较大跌幅。

| 全球主要股指涨跌幅 | ||

| 指数名称 | 收盘指数 | 周涨跌幅( % ) |

| 上证综合指数 | 3128.59 | -2.96 |

| 沪深 300 | 3366.20 | -3.35 |

| 深证成份指数 | 12595.94 | -5.04 |

| 中信标普全债指数 | 1223.22 | 0.04 |

| 上证基金指数 | 4625.53 | -1.71 |

| 深证基金指数 | 4736.72 | -2.50 |

| 道琼斯工业平均指数 | 10172.98 | -4.12 |

| 标准普尔 500 指数 | 1091.76 | -3.90 |

| 德国 DAX 指数 | 5695.32 | -3.07 |

| 东京日经 225 指数 | 10590.55 | -3.57 |

| 法国巴黎 CAC40 指数 | 3820.78 | -3.38 |

| 伦敦金融时报 100 指数 | 5303.00 | -2.79 |

| 恒生指数 | 20726.18 | -4.29 |

| 俄罗斯 RTS 指数 | 1489.46 | -4.48 |

| 韩国综合指数 | 1684.35 | -1.03 |

| 印度孟买 Sensex30 指数 | 16859.68 | -3.96 |

二、基金市场

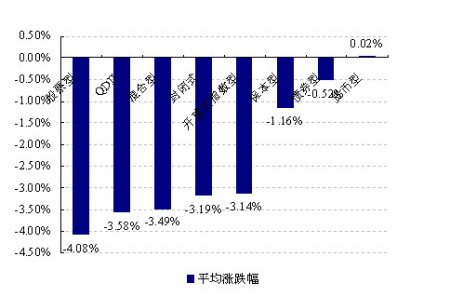

上周,因为A股市场出现较大的下跌,除货币型基金外,其他各类型基金均呈下跌态势。投资于A股的各类型基金中,跌幅从大到小依次是股票型、混合型、封闭式、指数型,其中股票型基金的平均跌幅达到4.08%,明显超过了上证综指及沪深300指数的跌幅,这应与前期提到的配置转换尚未实现有关。由于上周美国及香港市场均出现较大的下跌,QDII基金(净值截止1月21日)的平均跌幅为3.58%。

上周,由于股市出现较大的下跌,偏股型的基金呈普跌的态势,股票型基金均为负收益,混合型基金中仅华夏策略精选与华夏大盘获得正收益。结合上周行业表现及基金四季报来看,这与增配金融行业比重有着直接的关系。封闭式基金中仅富国天丰与长盛同庆A获得微弱正收益。上周由于海外市场的下跌,QDII基金出现较大跌幅,跌幅最小的银华全球核心优选也下跌将近3%。

| 权益类基金涨幅前五 | |||

| 股票型涨幅前五 | 混合型涨幅前五 | ||

| 名称 | 周涨跌幅( % ) | 名称 | 周涨跌幅( % ) |

| 长城消费增值 | -0.88 | 华夏策略精选 | 0.46 |

| 长城品牌优选 | -1.08 | 华夏大盘精选 | 0.11 |

| 东方策略成长 | -1.33 | 新华泛资源优势 | -0.10 |

| 博时第三产业成长 | -2.08 | 南方宝元债券 | -0.69 |

| 招商行业领先 | -2.12 | 长盛创新先锋 | -1.38 |

| 封闭式净值涨幅前五 | QDII 涨幅前五 | ||

| 名称 | 周涨跌幅( % ) | 名称 | 周涨跌幅( % ) |

| 富国天丰 | 0.48 | 银华全球核心优选 | -2.95 |

| 长盛同庆 A | 0.10 | 工银瑞信全球配置 | -3.10 |

| 基金金泰 | -1.90 | 华夏全球精选 | -3.15 |

| 基金通乾 | -1.96 | 上投摩根亚太优势 | -3.40 |

| 基金开元 | -2.13 | 南方全球精选 | -3.50 |

注:QDII基金净值截止1月21日

上周,在股市整体下跌的情况下,债券基金的表现比较分化,前五名均获得正收益,其中前两名博时信用债券与博时稳定价值均由基金经理过钧管理。

| 固定收益类基金涨幅前五 | |||

| 债券型涨幅前五 | 货币型涨幅前五 | ||

| 名称 | 周涨跌幅( % ) | 名称 | 周涨跌幅( % ) |

| 博时信用债券 A | 0.50 | 中信现金优势货币 | 0.08 |

| 博时稳定价值 A | 0.28 | 华夏现金增利 | 0.05 |

| 兴业磐稳增利债券 | 0.23 | 华富货币 | 0.04 |

| 长城稳健增利 | 0.18 | 光大保德信货币 | 0.03 |

| 国投瑞银稳定增利 | 0.17 | 泰信天天收益 | 0.03 |

焦点点评

一、3个月期央票发行利率上行4个基点

1月21日,央行发行了900亿元3个月期票据,中标利率提升4个基点至1.4088%,为近14个月的新高。

点评:央票利率的连续上调及存款准备金率的上调显示出了央行收紧流动性的信号,宏观经济政策的收紧有望提前到来。1月21日国家统计局公布的数据显示,2009年12月份的CPI同比增长1.9%,环比增长1%,经济稳步回升已没有疑问,通胀与过热成为央行需要主要考虑的问题,加息可能会早于市场预期的二季度。

二、首批融资融券试点券商净资本门槛50亿

证监22日发布开展券商融资融券业务试点工作的指导意见,规定首批申请试点的证券公司应该符合六大条件,其中包括最近6个月净资本应均在50亿元以上,高于原规定12亿元的门槛。

点评:从意见中的相关规定来看,申银万国与中信证券的试点资格申请可能会受到影响,2009年申银万国的交易系统曾出现过两次较为严重的系统瘫痪事故,而意见中的限制条件包括“频繁发生信息安全事故或发生信息安全重大事故”,而中信证券尚不符合“一参一控”的要求,其新业务申请也可能受到影响。

三、央企考核新规公布

国务院国资委22日公布了经过修订的《中央企业负责人经营业绩考核暂行办法》。根据办法,从今年1月1日起,国资委将对所有中央企业实施经济增加值(EVA)考核,引导央企注重资本使用效率,鼓励央企进行科技创新,做大做强主业。

点评:按照新的考核办法,央企从事非主业投资所获收益都将减半计算。这将能有效地抑制央企在非主业,如房地产等领域的投资冲动,对于端正央企的发展方向,遏制过热的房地产市场都是积极的作用。

四、2009年宏观经济数据公布

2010年1月21日,国家统计局公布了2009年国民经济运行“年报”,局长马建堂表示,2009年我国GDP同比增长8.7%,“保八”超预期,国民经济实现V型反弹。具体数据见下表:

|

2009 年主要宏观经济数据 |

||

| 全年 ( 同比 ) | 12 月 ( 同比 ) | |

|

CPI |

-0.70% | 1.90% |

|

PPI |

-5.40% | 1.70% |

|

GDP |

8.70% | 10.70% |

|

FDI |

-2.60% | 103% |

|

进出口 |

-13.90% | 32.70% |

|

消费品 |

15.50% | 17.50% |

|

工业增加值 |

11% | 18.50% |

|

原材料 |

-7.90% | 3.00% |

|

工业增加值 |

18.50% | 11% |

点评:从GDP数据来看,国民经济已经成功实现了V型反转,进出口与消费数据也有明显的增长,但CPI数据的超预期增长引发了市场对通胀的忧虑,央行连续的紧缩政策也是基于抑制物价过快增长的考虑。

好买观点

一、CPI超预期,通胀忧虑渐增

上周公布的一系列宏观经济数据进一步确认中国经济V型反转,但CPI数据的超预期过快增长增加了决策部门对于通胀的担忧。上周央票利率的继续上调也从一个侧面反映出央行的紧缩态度。目前市场已普遍预期加息会提前到来。当前市场呈明显的结构性分化的特征,大盘蓝筹股行情仍然没有启动的迹象。股票型基金的跌幅超过大盘指数也从一个侧面反映出了公募的行业选择重点仍然在中小盘股票上。鉴于预期中政府后续还将推出紧缩政策,当前投资者对市场应保持一定的谨慎。

二、股票型基金的选择

随着股市的宽幅震荡延续,上证综指再次逼近3100点。鉴于近期紧缩政策频出,加息预期愈发强烈,好买对股票类资产的整体表现也趋于谨慎。在具体选择上,我们仍然维持前期的判断,重点关注风格鲜明、不失灵活、投研能力强、团队中有领军人物的基金公司产品,如华夏行业、华安宏利、国泰金马稳健、银华核心价值、新华优选成长等。

三、债券型基金、封闭式基金和QDII基金的选择

上周公布的宏观经济数据和央行对3月期央票的利率调整基本符合市场预期,债券市场对经济继续复苏和通胀加速的预期在此前已经基本消化,因此这两条消息对债券市场的反映相对温和,市场在数据出台后波澜不惊,继续维持平稳运行格局。预计信贷的紧缩可能为债市注入更加充沛的流动性,信用债等可能继续上涨,现阶段配置债券基金建议配置纯债,例如博时稳定价值等。股市市场受货币政策正常化影响出现显著调整,在政策效应没有减弱的情况下,债券基金权益资产下跌的可能性较大,要警惕偏债基金的下行风险。

上周,25只大盘封闭式基金净值下跌3.06%,二级市场价格平均下跌1.86%,整体折价率为15.99%,整体折价率下降0.81个点。上周,基金汉盛、基金汉兴分红,拉开了封闭式基金分红的大幕,基金普丰、基金普惠也公布了09年分红方案。用中报可供分配利润加上三季报和四季报中的已实现收益,再乘以90%,估算封闭式基金09年分红额。对于已经部分分红的基金,减去已经分红额,估算剩余分红额,如基金天元、基金银丰。我们发现,老封闭式基金分红后平均折价率为17%。09年不分红的几只封闭式基金折价率均在20%以上。这意味封闭式基金整体已经透支了分红能力。QDII基金方面,上周海外市场出现明显的调整,香港市场与美国市场等QDII基金的主要投资区域均出现4%左右的下跌,QDII基金的平均跌幅也达到3.58%。短期来看,海外市场表现仍然较弱,投资者应保持一定的谨慎,但鉴于美国等海外市场的经济复苏趋势已经基本得到确立,QDII基金的中长期投资价值比较明显,长线投资者可继续配置和持有QDII基金。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。