新浪财经 > 基金 > 好买基金研究中心专栏 > 正文

2010年QDII基金的配置价值提升

一、2009年QDII基金回顾

1、市场表现

从全球范围来看,无论是金融危机中遭受重创的发达经济体,还是受损相对较小的新兴市场,其2009年的股票市场均出现了2008年大跌后的快速反弹。统计数据显示,2009 年全年香港恒生指数上涨52.02%,美国道琼斯工业平均指数上涨18.82%,澳大利亚标普200指数上涨30.85%,韩国综合指数上涨49.63%,新加坡海峡指数上涨63.48%,东京日经225指数上涨19.04%,英国金融时报指数上涨22.07%,印度孟买Sensex30指数上涨81.03%,俄罗斯RTS指数上涨128.62%,等等。

2、QDII基金表现

2008年成立时间满1年的首批4只QDII基金平均净值损失高达47.89%,与之相比,2009年QDII基金受市场反弹拉动净值快速反弹,成立时间满1年的9只QDII基金平均上涨了55.73%。

虽然2009年QDII基金业绩有较大反弹,但仍有部分基金的净值没有回到1元以上,仅有海富通海外精选、交银环球精选、华宝兴业中国成长等3只涨回1元以上,占到全部QDII基金的1/3。同时,2009年QDII基金的业绩也出现明显的分化,表现最好的海富通海外精选上涨了80.61%,而表现最差的银华全球核心优选只上涨了28.71%。

当然,由于不同QDII基金区域配置不同、投资对象不同,对各QDII基金单纯进行业绩评价或许并不恰当。用风险调整后收益(夏普指数)衡量也许是更好的评估方法,该指标显示,交银环球精选风险调整后收益最高,工银瑞信全球配置其次,最差的仍是银华全球核心优选,序列和单纯以收益率排名的序列有很大的差异。

| 2009 年 QDII 基金业绩排名 | |||

| 基金名称 | 净值增长率 (%) | 基金名称 | 夏普指数 * |

| 海富通海外精选 | 80.61 | 交银环球精选 | 0.77 |

| 交银环球精选 | 71.21 | 工银瑞信全球配置 | 0.65 |

| 工银瑞信全球配置 | 63.49 | 华宝兴业中国成长 | 0.59 |

| 上投摩根亚太优势 | 56.40 | 华夏全球精选 | 0.56 |

| 嘉实海外中国股票 | 55.68 | 海富通海外精选 | 0.54 |

| 华夏全球精选 | 54.94 | 上投摩根亚太优势 | 0.51 |

| 华宝兴业中国成长 | 51.90 | 嘉实海外中国股票 | 0.49 |

| 南方全球精选 | 38.61 | 南方全球精选 | 0.45 |

| 银华全球核心优选 | 28.71 | 银华全球核心优选 | 0.38 |

数据来源:好买基金研究中心,其中夏普指数的计算频率为月频率。

二、2010年QDII基金展望

1、市场预测

最吃力不讨好的事也许就是预测市场,由于历年QDII基金重点配置的地区是香港、美国、澳大利亚、韩国和新加坡等区域,我们对QDII投资环境的判断也主要聚焦于这些市场。好买希望通过从宏观经济基本面、市场基本面,以及市场流动性等几个方面来评估这些市场。

宏观基本面方面,虽然各国或各地区实体经济的内在增长动力并不强,但由于2009年经济处于极低的底部,所以从数字上看,这些国家或地区在2010年的GDP增长仍会较强。市场基本面方面,各市场上上市公司盈利增长明确,估值会不同程度下降。以BLOOMBERG综合各家机构预测看,恒生指数以目前点位计算的市盈率是14.72,考虑到上市公司盈利增长,2010年底有望下降到12.4;其它市场BLOOMBERG综合各机构的判断估值状况列表如下:

| 机构预测各市场估值状况表: | ||

| 市场 | 2009 年市 盈 率(倍) | 2010 年市 盈 率(倍) |

| 沪深 300 指数 | 20.77 | 17.10 |

| 香港恒生指数 | 14.72 | 12.40 |

| 美国道琼斯工业平均指数 | 13.68 | 11.78 |

| 韩国综合指数 | 10.34 | 9.12 |

| 澳大利亚标普 200 指数 | 17.52 | 14.11 |

| 新加坡海峡指数 | 15.83 | 14.11 |

数据来源:BLOOMBERG

2010年影响各市场最大的因素或将是流动性状况。因为预计美、欧、日的利率水平在2010年相当长时间不会上扬,市场整体流动性宽松的状况将延续。但在一些市场2009年的涨幅已部分反映宽松流动性的情况下,流动性变动的因素,如美元汇率、热钱流向和央行货币政策调整等均可能造成市场的动荡。尤其是香港市场,因为联系汇率制度下香港的利率已跟随美国下调至接近零的水平,内外资金大量流入股票市场,一旦美联储加息,资金大规模流走,市场或将经历较大的震荡。

2、配置价值

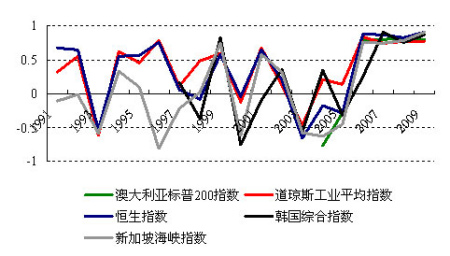

从历年QDII基金的地区配置来看,QDII基金的资产配置在香港、美国、澳大利亚、韩国和新加坡这五个国家或地区的比重接近90%,甚至在90%以上。2007年、2008年和2009年,由于各国经济联动性增强,以及金融市场全球化,A股市场和上述五国股票市场的相关性均比较高,因此过去三年投资者配置在QDII基金以分散单一市场风险的意义并不大。

上证综合指数与海外市场指数历年的相关系数走势图

数据来源:好买基金研究中心

但好买认为,由于2010年各国经济复苏节奏不同,增长率有高有低,加上金融市场套利交易等原因,A股市场和海外市场的关联性将减弱。2009年各国或各地区走出萧条的时间不同,A股市场要比香港和美国市场更早触底;而由于货币政策调整的时机上不同,A股市场的调整又明显早于香港市场。2010年,同样可能由于各国、各地区在经济恢复增长的速度上存在差异,或者货币政策调整时间上不一致,以及美元升值可能触发套利交易的平仓,都可能导致资金回流美国市场,并带来新兴市场和美国市场的此消彼长。

综上所述,2010年A股市场和海外市场的关联性很有可能将减弱,因此参与QDII基金的多元化资产配置,实现分散单一市场风险的功能将越来越突出。

三、2010年QDII基金配置

随着海外市场逐步走强,已发的QDII基金向1元回归,以及去年10月管理层取消QDII基金发售禁令,已有长盛、易方达、招商、广发等10家基金公司获得近60亿美元的QDII基金外汇投资额度,并准备发行新的QDII基金。好买认为,QDII基金在相当长时间内仍不可能取代A股基金的主力配置品种地位,但随着新的QDII基金发行,QDII基金在资产组合中优化收益和风险关系的功能将得到更深一步的挖掘。

2010年,投资者要特别重视QDII基金的配置时机。时机把握不当,非但不能实现收益和风险的最佳匹配,反而可能造成对基金组合业绩的拖累。判断2010年购买QDII基金的时机,投资者可重点关注几个指标。首先是香港市场的资金面状况,2009年热钱在香港股市的表现十分活跃,全球资本流动性的变化将显著影响到香港市场的资金面状况;其次是美联储利率调整情况,前期美元持续贬值,加上超低的利率水平,让美元迅速成为套利交易的借贷货币,一旦美联储开始实现货币环境的正常化,将导致美元升值,或触发套利交易平仓以及前期热钱流入较多的新兴市场发生动荡;再次是人民币升值状况。随着外围经济逐步向好,2010年我国的出口有望恢复增长,出口增长导致贸易顺差增长将加大人民币升值的压力。人民币升值将直接导致QDII基金以人民币计价的净值下降。

具体基金选择上,在综合比较各基金经理的主动管理能力后,2010年投资者可重点关注的QDII基金有交银环球精选、海富通海外精选和工银瑞信全球配置。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。