四季度基金投资策略四:大波段操作渐成主流

德圣基金研究中心 德圣研究团队

7月股指冲高回落调整以来,行业、板块轮动成为3季度主要市场特征。而市场风格线索的快速转变也直接影响着基金的操作风向。从行业配置和投资风格上,基金在3季度都发生了明显转折,即行业上由金融地产等大蓝筹板块向医药、机械等中小板块转移,对应着风格上则从大盘价值风格向灵活的中小盘成长风格转换。市场风格的快速转换使得单纯固守某种风格的投资策略已经难以适应,更多的基金加入大波段操作和主题投资中来。

行业轮动和风格轮动效应

行业轮动和风格轮动是股票市场永恒的主题,尤其是在09年以来复杂的国内外经济形势下,这一特点更为突出。国际上,次贷引发经济危机进入最严重的阶段,拖累全球经济衰退。以美国、欧洲等发达国家纷纷推出的强力救市策略,虽阶段性的缓解流动性危机,但也难撼次贷对实体经济的负面影响。受此影响的国内经济也进入寒冬,强有力的四万亿投资、消费刺激政策为中国经济注入强大的流动性,阶段性的终止了国内经济恶化。内外交困使得投资市场预期的不确定性增强。在此环境下,行业政策的偏向以及强度成为股市中行业轮动的触发器。

根据市场的行业和风格特征,我们大体可以将前三季度划分出三条风格线索。第一阶段是08年11月至09年4月的中小板行业主导下的中小盘风格,此阶段以受益于4万亿危机政策的机械、制造、信息、零售食品等板块;第二阶段是09年5月至7月的了蓝筹股主导下的蓝筹行情,受益于持续的流动性宽松,地产、金融、能源采掘等上游板块迅速崛起,推升股指持续快速上扬至09年反弹的最高点;第三阶段从09年7月底直到11月,政策刺激下的投资效应开始逐步推动实体经济的复苏,由于前期推高的强势反弹很大程度上透支了经济复苏的预期,投资者逐渐趋于理性,这也导致蓝筹行业的陨落,医药、信息、机械等中小板行情再度活跃。

由此可以看出,09年以来市场行业轮动和风格转换速度之快超出多数投资者的预期,而市场转换的基本线索则以中小盘风格为主,即围绕着中小盘风格—蓝筹风格—中小盘风格交替。这也符合一般的市场规律,中小板的成长性、灵活多样性使得其在震荡市、弱势下频繁成为市场的热点,而蓝筹板块则在市场确定趋势下方成为主要的拉升板块,而往往带动股指的快速提升。

震荡市下 行业轮动成主旋律

3季度市场走势可以概括为“冲高—下跌—震荡”,季度大盘下跌-6.08%,最高3487点,最低2639点,期间振幅-24.12%。这种急涨急跌的大幅震荡市场为中小板行业的活跃提供了契机,而任何阶段性活跃的行业都很难对市场形成持续性的支持,行业轮动成为3季度市场的主旋律。由此,对行业投资机会的敏锐把握以及大波段实时的操作则成为基金之间竞争的核心所在。

从行业表现来看,IT、医药成为3季度领涨行业,其中IT的大幅上涨是8-9月对物联网概念炒作,而医药的上涨除了医改这一持续因素外,甲流成为其直接触发点,期间涨幅10.41%(见表1)。下跌行业以地产、建筑和木材为主,其中房地产是蓝筹行情下涨幅最大的板块,而随着房价进入高点,投资者的观望情绪促使其量价再现拐点。而在整个三季度,以物联网、甲流为代表,包括黄金周行情下的旅游零售板块的活跃、受大宗商品价格上涨的采掘能源电力等都出现阶段性的投资机会。

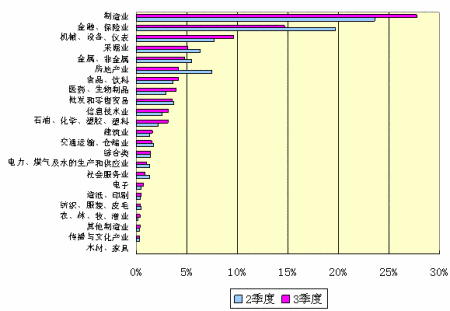

对应行业的强弱,基金3季度投资思路与2季度差异明显。2季度主流配置以金融、房产、制造、采掘等行业,而在3度减幅最大的则以这些行业为主。而增加配置的行业包括机械、医药、食品等行业(见图1)。其中对行业轮动把握到位的基金包括建信、银华、兴业全球、华夏、易方达等中等偏大规模的基金公司,而新华、华商等一些中小型基金公司表现则最为突出。

表1. 3季度各行业指数表现

| 指数类型 | 季度涨跌 | 涨跌幅 | +/- 基础市场 |

| IT 指数 | 66.08 | 10.42% | 15.53% |

| 医药指数 | 92 | 10.41% | 10.41% |

| 传播指数 | 34.17 | 7.80% | 7.80% |

| 机械指数 | 55.07 | 5.42% | 5.42% |

| 食品指数 | 59.36 | 4.17% | 4.17% |

| 地产指数 | -331.42 | -16.87% | -11.76% |

| 木材指数 | -22.04 | -11.50% | -11.50% |

| 建筑指数 | -82.66 | -10.16% | -10.16% |

| 运输指数 | -70.49 | -7.40% | -7.40% |

| 服务指数 | -60.7 | -6.82% | -6.82% |

数据来源:徳圣基金研究中心

根据行业数据整理

图1.3季度基金汇总行业配置变化情况

数据来源:徳圣基金研究中心

中盘风格和大波段操作渐成主流

受震荡市以及行业轮动加速影响,较上季度基金持股明显向中小盘风格偏移,而整体持股周转率的加速和调仓的迅速则显示出大波段操作手法渐成主流。

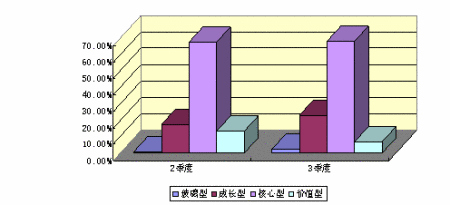

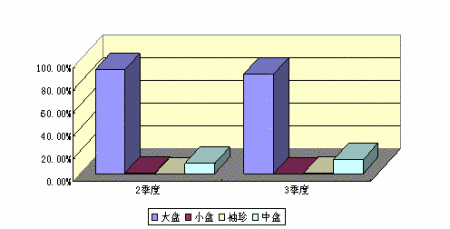

从风格上来看,3季度基金投资整体偏向中小盘规模成长风格。其中,相较2季度,本季核心风格基金保持稳定,大盘、中盘成长风格比例明显增加(图2、3),前者增加8只,后者增加13只,而2季度受益最大的大盘价值型风格基金明显减少,减少24只基金(见表2)。

从操作特点来看,09年以来基金整体持股周转率大大提高,其中以配置混合基金、转债基金最高,平均6-7倍以上的周转率,股票、偏股基金次之4倍以上,而保本基金的积极操作也较为明显,但在3季度后有所降低。于此同时,基金对市场分歧也较为明显,基金整体持股集中度有所下降。今年以来以大波段操作制胜的基金也不在少数,其中以中小型基金更为突出,典型的如中海、金鹰、诺德等中小型基金,平均持股周转率甚至高达20倍以上。

这种操作思路的转变一定程度上反映了市场的内在需求。今年以来市场风格的快速转换,促使更多的基金必须采取更为基金灵活的操作风格,以前固守一种思维的投资方式已经不得适宜。基金在竞争获取绝对收益的同时,相对收益的争夺已经成为其收益能力的重要标准,只有积极转变思路、及时调整投资思路的应时英雄才能获得最终的胜利。

表2.3季度基金投资风格汇总

| 风格类型 | 20090630 | 20090930 | 总计 |

| 大盘核心型 | 203 | 218 | 421 |

| 大盘成长型 | 46 | 54 | 100 |

| 中盘成长型 | 11 | 24 | 35 |

| 大盘价值型 | 44 | 20 | 64 |

| 中盘核心型 | 16 | 13 | 29 |

| 大盘玻璃型 | 2 | 6 | 8 |

| 中盘价值型 | — | 3 | 3 |

| 中盘玻璃型 | 1 | 2 | 3 |

| 袖珍核心型 | — | 1 | 1 |

| 小盘核心型 | 1 | — | 1 |

数据来源:德圣基金研究中心

图2.3季度基金持股风格图

数据来源:徳圣基金研究中心

图3.3季度基金持股规模图

数据来源:徳圣基金研究中心

表3.基金持股周转率和集中度比较

| 基金类型 | 2 季持股周转率 | 3 季持股周转率 | 2 季持股集中度 | 3 季持股集中度 |

| 保本型 | 615.91% | 349.36% | 63.38% | 61.71% |

| 股票型 | 400.21% | 409.80% | 46.64% | 45.09% |

| 配置混合 | 717.71% | 713.79% | 51.94% | 48.50% |

| 偏股混合 | 374.29% | 377.91% | 45.11% | 44.22% |

| 偏债混合 | 627.07% | 482.20% | 64.69% | 62.24% |

| 转债混合 | 610.03% | 610.03% | 47.11% | 56.85% |

数据来源:徳圣基金研究中心

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。