一只指数基金N种玩法

文/本刊记者 冯庆汇

首只创新型指数基金——国投瑞银瑞和沪深300指数分级基金即将问世。一只沪深300指数基金,分为三级份额,当市场上涨时,分级份额最高可以实现1.6倍杠杆,令指数基金战胜指数成为可能。瑞和沪深300指数分级基金的独特构造,为各类风险偏好的投资者在一个平台上提供了多样选择。一只指数基金衍生出三级份额,两种杠杆以及无穷多种新鲜的玩法。

三级份额 两种杠杆

瑞和沪深300指数分级基金分为瑞和300、瑞和小康、瑞和远见三类份额。基金募集时分为两部分,一部分为场外,即银行渠道,另一部分为券商渠道。其中瑞和300为场外交易部分,投资者可在银行处购买。瑞和300不上市交易,但接受日常申购和赎回,这部分份额的风险收益特征,和普通的沪深300基金是一样的。

这只三级指数基金主要的创新之处,在于其场内交易部分。投资人以同一代码在券商处认购的基金份额,会自动被按1∶1的比例分为“瑞和小康”及“瑞和远见”两部分份额,这两种份额将分别上市交易。

瑞和小康、瑞和远见的区别,主要来自于其杠杆机制的不同。简单而言,在该基金任一运作周年内,当瑞和300份额的基金份额净值在1.0元至1.1元区间以内变动时,在计算瑞和小康与瑞和远见的净值时,二者将按8∶2的比例进行收益分成,瑞和小康份额的基金份额净值变动额是瑞和300份额的1.6倍。

而当瑞和300份额的基金份额净值在1.1元之上变动时,在计算瑞和小康与瑞和远见的净值时,二者将按2∶8分成,瑞和远见份额的基金份额净值变动额是瑞和300份额的1.6倍。两个区间的1.6倍,也成就了该基金的杠杆功能。

此外,当瑞和小康与瑞和远见份额跌破面值后,杠杆效应将消失,其跌幅与普通沪深300指数基金相当,从而形成瑞和小康与瑞和远见“有福分段享,有难又同当”的局面。

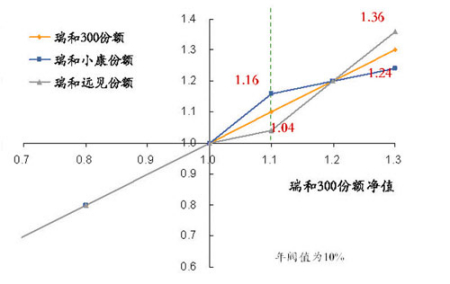

举个简单的例子。如果瑞和300的净值为1.06元,这时候瑞和小康和瑞和远见的收益分成比例是8∶2。也就是说,瑞和小康的净值就是1.096元(1+2×0.06×0.8),瑞和远见的净值就是1.024元(1+2×0.06×0.2)。

当瑞和300的净值超过1.1元的分界线,瑞和小康和瑞和远见的分成比例就是在1.1元以内的收益部分,按照8∶2分成,而1.1元以外的部分分成比例变成2∶8。假设瑞和300的净值为1.3元,那么此时瑞和小康的净值就是1.24元(1+2×0.1×0.8+2×0.2×0.2),而瑞和远见的净值就是1.36元(1+2×0.1×0.2+2×0.2×0.8)。

三级份额的净值有这样的关系:瑞和300的净值×2=瑞和小康净值+瑞和远见净值,这个等式是一直存在的。

这种设计比较特别的地方在于,瑞和小康和瑞和远见份额级别的划分,是按照投资者对后市收益预期的不同进行划分的。瑞和小康与瑞和远见虽然都属于高风险高收益品种,但在不同净值区间,有不同的杠杆倍数不同。瑞和小康更适合那些认为市场将小幅上涨的指数型基金投资者,而瑞和远见份额则适合那些认为市场将有较大幅度上涨的指数型基金投资者,如果市场出现了超过10%以上的大幅上涨,瑞和远见份额的涨幅将会超越其它普通同类指数型基金。

瑞和小康和瑞和远见的净值曲线图

特别机制的安排

除了独特的杠杆机制外,这只基金的三个份额之间,还安排有特别的转换套利机制和“收益”全额年结机制。这些机制使得瑞和小康份额、瑞和远见份额具备独特的投资价值。

尤其是“份额配对转换”业务的办理,赋予了基金独特的套利交易机会。

简单地说,投资者可以将其场外的瑞和300和场内的瑞和小康和瑞和远见实行互相转换。2份瑞和300可以转换为1份瑞和小康+1份瑞和远见。

这就提供了套利的机会。具体而言,如果一份瑞和小康份额的市价+一份瑞和远见份额的市价>2份瑞和300份额的基金份额净值,投资者就可以在场外(银行)申购瑞和300份额,将其转换为瑞和小康+瑞和远见份额,而后将小康和远见份额在二级市场卖出,获取套利收益。

如果一份瑞和小康份额的市价+一份瑞和远见份额的市价<2份瑞和300份额的基金份额净值,那么投资者可配对买入瑞和小康份额、瑞和远见份额后,将其申请合并成瑞和300份额并赎回,获取套利收益。

由于该基金转换套利机制的存在,在瑞和小康份额、瑞和远见份额上市交易后,瑞和小康份额、瑞和远见份额的整体性折价的可能性将大大受到抑制,从而起到与具有类似机制的ETF、LOF基金相同的市场交易效果,基金份额的折价交易损失也将在很大程度上得到降低,为投资者申购提供一定的保障,减少折价风险。需要提醒的是,这一转换机制将在基金正式成立6个月后正式开通。

另一个重要的机制是每年的基金份额折算机制。这一设计主要为了保证瑞和小康与瑞和远见具有相对较为稳定风险收益特征。在每一个运作周年的最后一个工作日,将该基金所有份额的基金份额净值调整为1元,做归一处理。

如果瑞和300折算前的净值大于1元,基金份额折算后,投资者的瑞和300份额数按照折算比例相应增加,瑞和小康、瑞和远见各自的新增份额将全部折算成瑞和300。如果瑞和300折算前的净值小于或等于1元,基金份额折算后,基金份额持有人持有的瑞和300、瑞和小康、瑞和远见各自的份额数按照折算比例相应缩减。

瑞和300份额折算示意表

| 基金份额折算 | 折算前 | 折算后 | |||||

| 基金份额净值 | 基金份额 | 基金份额净值 | 基金份额 | ||||

| 瑞和 300 份额 | 1.30 元 | 10000 份 | 1 元 | 13000 份瑞和 300 份额 | |||

| 瑞和小康份额 | 1.24 元 | 10000 份 | 1 元 | 10000 份瑞和小康份额 + 新增 2400 份 瑞和 300 份额的场内份额 | |||

| 瑞和远见份额 | 1.36 元 | 10000 份 | 1 元 | 10000 份瑞和远见份额 + 新增 3600 份 瑞和 300 份额的场内份额 | |||

| 基金份额折算 | 折算前 | 折算后 | |||||

| 基金份额净值 | 基金份额 | 基金份额净值 | 基金份额 | ||||

| 瑞和 300 份额 | 0.8 元 | 10000 份 | 1 元 | 8000 份 | |||

| 瑞和小康份额 | 0.8 元 | 10000 份 | 1 元 | 8000 份 | |||

| 瑞和远见份额 | 0.8 元 | 10000 份 | 1 元 | 8000 份 | |||

N种玩法

瑞和沪深300所能带来的投资机会,可能有N种,是需要投资者持续挖掘的,这一点也是这只创新产品最值得品味之处。

在这只基金的平台上,投资者的选择和投资策略是非常多元化的。比如,你可以在判断市场有上涨机会的时候,直接从银行渠道购买场外份额瑞和300,相当于投资一直普通沪深300指数基金。或者通过场内申购瑞和小康和远见,同时持有,也基本相当于投资一直普通沪深300基金。当然前提是持有一段时间,在转换机制的预期下,可以极大程度减少折价的可能。

另一类策略是将其作为交易性工具。如果你申购的是场内份额,基金成立一个月后上市交易时,假设市场开始上涨,但市场普遍预期涨幅不会超过10%,可能出现的状况是瑞和小康发生溢价,瑞和远见有所折价,那么短线投资者可以先行卖掉手中的瑞和小康部分,在市场下跌时再买回瑞和小康,往返进行短线交易。

而相对长线的投资者,如果预期市场有10%以上的涨幅,可以先持有瑞和小康,到杠杆临界点附近时(瑞和300净值1.1元),卖掉小康,买入瑞和远见。如果你只是预期市场在接下来一年收益在10%左右,那么仅持有瑞和小康就可以了。在沪深300指数上涨10%的情况下,瑞和小康的涨幅可以达到16%。某种程度而言,这只产品的投资策略是在市场预期的纬度上展开的,同时综合考虑当时的折溢价水平和杠杆水平。究竟怎么玩,还要等待投资者自己去发现。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。