5月私募基金报告:九成私募管理人看涨6月

来源:私募排排网研究中心

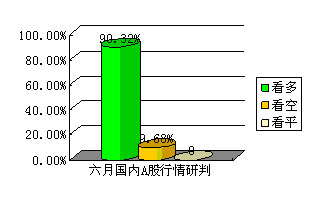

——90.32%私募基金管理人看涨六月国内A股

近半年以来,国内A股可谓是如火如荼,火爆行情是一浪接一浪,板块的轮涨以及热点的切换,使沪深300指数从十二月初的1823点涨到五月底的2759点,涨幅达50.81%。五月份的行情基本是只赚指数不赚钱的行情,随着大盘蓝筹的补涨,沪深300指数上涨了5.21%。对比上一月的表现,私募经理们在五月份的表现显得更为谨慎,跑输大盘者占了三分之二,。回顾四月份的调查问卷,近半私募基金管理看涨五月行情,到今天看结果,指数是涨了,但产品的表现却不尽人意。据私募排排网研究中心不完全统计的231个非结构化私募证券投资产品中(同比上期新增了29个),五月份国内阳光私募产品的整体平均收益为2.16%,跑输大盘3.05%之多。从产品的净值变化不难看出,大部分私募管理人依然成为了小牛市的看客。

六月私募调查:90.32%私募基金管理人看涨六月国内A股

随着大盘蓝筹的轮番表现,大盘节节创出新高,但个股表现却不尽人意,二八现象严重。在这种只赚指数不赚钱的行情里,私募管理人如何看待六月份的大盘走势呢?同时对于IPO的重新开闸以及公募基金“一对多”业务的正式展开,各私募管理人将如何看待和采取什么样的措施应对呢?

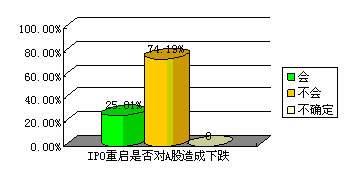

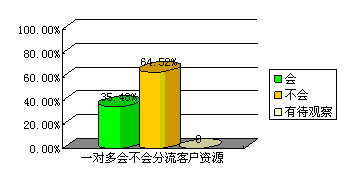

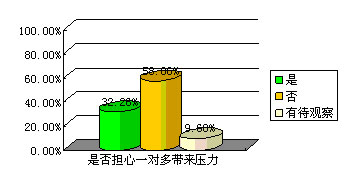

针对这些问题,私募排排网对31家全国顶尖私募管理人做了问卷调查。调查结果显示,90.32%的管理人仍然对股市充满信心,继续看涨六月; 仅9.68%的受访者认为股市将横盘整理;竟无一私募基金管理人看空六月行情。另一方面,针对IPO重新开闸这个问题,是否对A股造成大幅下跌,结果显示,在这31家受访人当中,74.19%的管理人表示IPO的开闸并不会影响A股的长期发展趋势;而25.81%的管理人表示将会影响投资者的信心,担心会造成A股的下跌。针对最近关注率较高的“一对多”业务,是否会分流私募的高端客户以及是否会给私募带来压力?调查显示,64.52%的受访者认为,“一对多”的实行,并不会分流他们现成的高端客户,35.48%担心“一对多”会分流他们的部分客户。至于“一对多”是否给私募管理人带来压力呢?58.06%的受访者认为不会给他们带来压力,有信心做好竞争的准备。32.26%担心会给他们现成的业务带来压力,而9.68%表示不能下结论,仍须有待观察。如下图所示:

(以上调查数据系私募排排网研究中心针对全国31家顶尖私募管理人做的调查结果)

近十二个月收益评比: 榜首现新贵 景良能量以53.65%收益称雄

私募排排网研究中心不完全统计的231个产品中,其中有1年或以上数据的共有134个(同比新增了6个),经过半年的持续反弹行情,大部分私募在近十二个月都实现了正收益,但仍有不少产品拉了后退,整体平均收益为-3.41%,跑赢沪深300指数20.17%之多。其中获得研究中心五星级评级的有十四个,榜单第一名出现了新贵,深国投。景良能量1期以53.65%的收益率上升到了第一位,尚雅系列的1-4期均在榜单前列。长江后浪推前浪,以往一直稳居榜单前列的金中和西鼎和武当系列这期并没有获得我们的五星评级,仅获四星评价,取而代之的是交银国投下面的国贸盛乾一期、粤财信托新价值2、国民东方远见一期、平安从容优势一期,这几个产品首次出现在我们榜单前列,而且业绩都非常优秀。星石旗下的3-5期表现依然璀璨,仍然获得我们的五星评价。

从排名的易位我们可以看到,只有采取积极主动策略的管理人,才能在排名中登得更高,而保守型的管理人尽管在08年收益可观,但在牛市中若不改变其投资风格,排名也会跟着下滑。以下是排名前十的产品名单:

| 名次 | 产品名称 | 管理机构 | 成立日期 | 取值日期 | 最新净值 | 近十二个月收益率 | 星级 |

| 1 | 深国投 . 景良能量 1 期 | 景良投资 | 2008-3-4 | 2009-5-15 | 107.48 | 53.65% | ★★★★★ |

| 2 | 深国投 . 尚雅 2 期 | 尚雅投资 | 2007-12-29 | 2009-5-8 | 121.68 | 51.14% | ★★★★★ |

| 3 | 深国投 . 尚雅 4 期 | 尚雅投资 | 2008-2-18 | 2009-5-8 | 125.25 | 47.67% | ★★★★★ |

| 4 | 深国投 . 尚雅 3 期 | 尚雅投资 | 2007-12-3 | 2009-5-8 | 123.59 | 45.47% | ★★★★★ |

| 5 | 交银国信 . 国贸盛乾一期 | 国贸盛乾投资 | 2008-4-29 | 2009-5-20 | 1.4231 | 44.35% | ★★★★★ |

| 6 | 深国投 . 尚雅 1 期 | 尚雅投资 | 2007-11-22 | 2009-5-8 | 121.58 | 36% | ★★★★★ |

| 7 | 粤财信托·新价值 2 | 新价值投资 | 2008-2-19 | 2009-5-27 | 1.0894 | 28.15% | ★★★★★ |

| 8 | 国民 . 东方远见一期 | 东方远见 | 2008-1-29 | 2009-5-27 | 1.2298 | 27.03% | ★★★★★ |

| 9 | 平安 . 从容优势一期 | 从容投资 | 2008-4-8 | 2009-5-27 | 128.01 | 25.08% | ★★★★★ |

| 10 | 深国投 . 朱雀 2 期 | 朱雀投资 | 2007-9-17 | 2009-5-15 | 120.06 | 22.15% | ★★★★★ |

从统计的数据可以看出,随着行情持续反弹,大部分的阳光私募产品净值逐渐回升,收益也慢慢体现出来,在近十二月收益统计中,实现正收益的产品也慢慢增加,在这134个产品当中,有123个产品跑赢同期沪深300指数,其中实现正收益的有58个,占了43.28%。

而排名较以往出现了比较大的不同,积极进取型的产品排名慢慢追了上来,例如尚雅系列,而仓位谨慎的,渐渐消失在排名榜单前列,例如中国龙、新同方系列。排在最后的依然是老面孔,净值变化不明显,可以看出来这些产品的仓位相当低,成了这波反弹行情的看客。

近六个月点评:业绩分化明显 整体跑输大盘

从2008年11月30日至2009年5月27日这六个月里,沪深300指数上涨了50.81%,据私募排排网统计的231个产品中,存续期在六个月以上的产品有174个(新增10个),其中取得正收益的有167个,整体平均收益为30.26%,跑输大盘20.55%之多。在这波反弹行情里,仅有29个产品约占16.7%跑赢了大盘,可喜的是,其中实现翻倍的有三个,分别为排在前三名的尚雅4期(收益为131%)、尚雅3期(收益为121.57%)、新价值2期(收益为109.7%),另外,尚雅旗下的1-2期也排在第四和第五名,尚雅是这波反弹行情中最大的赢家。排在倒数的是晓扬投资旗下的晓扬1-3期,收益率均在-8%左右,与前三名相比,差距竟如此之大,现在这三个产品的管理人已易主,归淡水泉管理。

下图为前十排名:

| 序号 | 产品名称 | 投资顾问 | 成立时间 | 最新更新时间 | 单位净值 ( 元 ) |

收益率 |

| 1 | 深国投 . 尚雅 4 期 | 尚雅投资 | 2008-2-18 | 2009-5-8 | 125.25 | 131% |

| 2 | 深国投 . 尚雅 3 期 | 尚雅投资 | 2007-12-3 | 2009-5-8 | 123.59 | 121.57% |

| 3 | 粤财信托·新价值 2 | 新价值投资 | 2008-2-19 | 2009-5-27 | 1.0894 | 109.7% |

| 4 | 深国投 . 尚雅 2 期 | 尚雅投资 | 2008-2-18 | 2009-4-10 | 121.68 | 96.26% |

| 5 | 深国投 . 尚雅 1 期 | 尚雅投资 | 2007-11-22 | 2009-5-8 | 121.58 | 91.92% |

| 6 | 深国投 . 睿信 | 睿信投资 | 2007-2-8 | 2009-5-8 | 130.09 | 85.63% |

| 7 | 华宸 - 彤源一号 | 彤源投资 | 2007-9-26 | 2009-5-27 | 1.0941 | 83.14% |

| 8 | 深国投 . 睿信 3 期 | 睿信投资 | 2007-6-16 | 2009-5-25 | 75.21 | 77.97% |

| 9 | 深国投 . 睿信 2 期 | 睿信投资 | 2007-6-15 | 2009-5-25 | 75.65 | 77.58% |

| 10 | 深国投 . 睿信 4 期 | 睿信投资 | 2007-7-3 | 2009-5-25 | 84.75 | 76.69% |

近一个月点评:大部分私募谨慎持仓 整体跑输大盘

五月份是蓝筹主导行情,随着大盘蓝筹的轮番上涨,沪深300指数上涨了5.21%,私募排排网统计的231个产品中,有161个产品约占69.6%取得正收益,整体平均收益为2.16%,跑输大盘3.05%。从榜单上看,对比四月份的表现,大多私募管理人在这个月份的投资策略更为谨慎,这是整体跑输大盘的重要原因。但仍然有相对部分私募抓住了这波蓝筹行情,取得相当可观的收益,榜单的新面孔深国投景良能量1期以15.77%的收益率排在了榜首,同时也是近十二个月的收益冠军,其次,隆圣旗下的1-4号表现也相当不错,涨幅均在15%以上,在这么多的产品中,仅有44只约占19%的产品跑赢了沪深300。排在倒数的是重庆国投翼虎成长一期,收益为-6.47%

下图为前十排名:

| 序号 | 产品名称 | 投资顾问 | 成立时间 | 最新更新时间 | 单位净值 ( 元 ) |

月增长率 |

| 1 | 深国投 . 景良能量 1 期 | 景良投资 | 2008-3-4 | 2009-5-15 | 107.48 | 15.77% |

| 2 | 中投 . 隆圣四号 | 隆圣投资 | 2007-11-20 | 2009-5-8 | 0.7915 | 15.68% |

| 3 | 中投 . 隆圣二号 | 隆圣投资 | 2007-11-7 | 2009-5-8 | 0.8139 | 15.53% |

| 4 | 中投 . 隆圣三号 | 隆圣投资 | 2007-11-20 | 2009-5-8 | 0.7682 | 15.47% |

| 5 | 中投 . 隆圣一号 | 隆圣投资 | 2007-11-7 | 2009-5-8 | 0.821 | 15.24% |

| 6 | 中融 - 菁英时代 | 菁英时代 | 2009-4-20 | 2009-5-20 | 1.1516 | 15.16% |

| 7 | 深国投 . 世通 1 期 | 南京世通 | 2008-2-18 | 2009-5-5 | 56.31 | 14.4% |

| 8 | 深国投 . 亿龙泓湖 | 涌金投资 | 2007-2-16 | 2009-5-8 | 168.48 | 13.15% |

| 9 | 深国投 . 睿信 | 睿信投资 | 2007-2-8 | 2009-5-8 | 130.09 | 10.58% |

| 10 | 深国投 . 尚雅 2 期 | 尚雅投资 | 2007-12-29 | 2009-5-8 | 121.68 | 10.66% |

五月私募信托产品密集发行 数量创年内新高

随着小牛市行情的持续展开,各私募管理人也抓住了这个发行产品的最佳时期,频繁发行新产品。据相关数据显示,5月份有12家信托公司发行了38款证券投资类信托产品,在当月发行的74款集合资金信托产品中占比为51%,占据5月份新品发行第一的位置。5月份证券投资信托产品发行数量不但延续了2009年以来的上升势头,而且攀至年内该类产品单月发行数量最高点。

据普益财富数据显示,在5月份成立的61款集合资金信托产品中,证券投资类信托产品成立个数为36款,募集资金规模为13.47亿元,款数和规模占比分别为59%和41%。较4月份41款的成立数量和26.07亿元的募集规模,5月份证券投资类信托产品的成立数量和募资规模都有一定的缩减。原因之一是中信信托在4月份成立的“套利通2号证券投资集合资金信托计划”实现了10.5亿的资金募集量,推高了4月市场行情,而此类产品面市所需的集团背景和资源优势难以复制,导致5月份信托产品募集资金规模偏小。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。