一周市场:关注具有估值优势的大盘蓝筹股基金

作者:众禄基金研究中心

市场与基金表现

市场表现

本周上证指数收于2753,较上周2632上涨121点,涨幅4.6%,周日均成交额1650亿,较上周日均1131亿剧增46%,形态为跳空放量突破。5个交易日内,上证综合指数、深证成份指数分别上涨4.59%和5.32%。本周行业指数涨跌互现,有色金属、金融服务和黑色金属表现最好,涨幅依次为:12.44%、10.03%和8.98%,而家用电器、机械设备和电子元器件稍微逊色,分别下跌1.79%、0.28%和0.05%。

开放式基金表现

股票型基金:本周受基础市场拉动,开放式偏股型基金净值普涨。股票型基金(不包括QDII)考虑红利再投资的单位净值增长率为5.12%。其中,主动型基金平均增长4.89%,招商大盘蓝筹、交银精选股票、长城品牌优选排名靠前,净值增长率分别为9.11%、8.60%、8.30%。

| 表 1:主动型基金涨幅前5名、后5名 | |||||

| 证券代码 | 证券简称 | 期间增长率( % ) | 证券代码 | 证券简称 | 期间增长率( % ) |

| 217010.OF | 招商大盘蓝筹 | 9.11 | 290006.OF | 泰信蓝筹精选 | 0.88 |

| 519688.OF | 交银精选股票 | 8.60 | 110011.OF | 易方达中小盘 | 1.06 |

| 200008.OF | 长城品牌优选 | 8.30 | 070099.OF | 嘉实优质企业 | 1.66 |

| 260111.OF | 景顺长城公司治理 | 8.14 | 350005.OF | 天治创新先锋 | 1.80 |

| 519692.OF | 交银成长股票 | 7.72 | 180013.OF | 银华领先策略 | 1.96 |

| 数据来源: wind 众禄基金研究中心 | |||||

本期指数型基金平均增长率为6.64%,大于主动型股票基金。其中华夏上证50ETF、易方达上证50分别上涨9.03%和8.79%,涨幅度最大,其跟踪指数上证50是大盘蓝筹股的集中代表,本期金融保险业等蓝筹股领涨,在一定程度对这些基金的业绩有所拉升。

| 表 2:指数型基金涨幅前5名、后5名 | |||||

| 证券代码 | 证券简称 | 期间增长率(%) | 证券代码 | 证券简称 | 期间增长率(%) |

| 510050.OF | 华夏上证 50ETF | 9.03 | 159902.OF | 华夏中小板 ETF | 1.72 |

| 110003.OF | 易方达上证 50 | 8.79 | 040002.OF | 华安 MSCI 中国 A 股 | 5.27 |

| 180003.OF | 银华道琼斯 88 精选 | 8.18 | 161604.OF | 融通深证 100 | 5.27 |

| 519100.OF | 长盛中证 100 | 7.71 | 159901.OF | 易方达深证 100ETF | 5.64 |

| 161607.OF | 融通巨潮 100 | 7.68 | 510880.OF | 友邦华泰红利 ETF | 5.78 |

| 数据来源: wind 众禄基金研究中心 | |||||

混合型基金:混合型基金考虑红利再投资的单位净值增长率为3.78%,其中一般型基金平均增长率为3.85%,其中交银稳健配置、融通行业景气、鹏华动力增长排名靠前,涨幅分别为9.47%、7.03%、6.84%,保本型基金平均增长率为1.47%。

| 表 3:混合一般型基金涨幅前5名、后5名 | |||||

| 证券代码 | 证券简称 | 期间增长率(%) | 证券代码 | 证券简称 | 期间增长率(%) |

| 519690.OF | 交银稳健配置混合 | 9.47 | 151002.OF | 银河收益 | 0.33 |

| 161606.OF | 融通行业景气 | 7.03 | 340008.OF | 兴业有机增长 | 0.34 |

| 160610.OF | 鹏华动力增长 | 6.84 | 350001.OF | 天治财富增长 | 0.58 |

| 270006.OF | 广发策略优选 | 6.80 | 213006.OF | 宝盈核心优势 | 0.82 |

| 161601.OF | 融通新蓝筹 | 6.51 | 310318.OF | 申万巴黎盛利配置 | 0.90 |

| 数据来源: wind 众禄基金研究中心 | |||||

QDII基金:本期由于海外市场调整,该类基金平均上涨4.92%,上涨幅度要小于国内基金。其中重仓香港市场中国概念股的嘉实海外中国股票以及上投摩根亚太优势、交银环球精选表现最好,按照复权单位净值增长率统计,分别上涨5.96%、5.80%和5.64%。短期来看,全球市场还存在众多的不确定因素,但QDII基金分散A股市场单一风险的功能仍然是存在的,而且目前来看确实具有了长期投资价值,投资者可将其作为组合配置的一部分以分散组合的风险、平衡收益,但最好控制仓位。

| 表 4:QDII基金表现 | ||

| 证券代码 | 证券简称 | 期间增长率 ( %) |

| 070012.OF | 嘉实海外中国股票 | 5.96 |

| 377016.OF | 上投摩根亚太优势 | 5.80 |

| 519696.OF | 交银环球精选 | 5.64 |

| 486001.OF | 工银瑞信全球配置 | 5.30 |

| 241001.OF | 华宝兴业中国成长 | 4.71 |

| 202801.OF | 南方全球精选 | 4.49 |

| 000041.OF | 华夏全球精选 | 4.44 |

| 183001.OF | 银华全球核心优选 | 4.11 |

| 519601.OF | 海富通海外精选 | 3.83 |

| 数据来源: wind 众禄基金研究中心 | ||

债券型基金:债券型基金(不包括中短债)考虑红利再投资的单位净值增长率为0.28%,友邦华泰增利A、友邦华泰增利B和大成强化收益A位居三甲,唯一短债基金,嘉实超短债本期上涨0.01%。今年以来信贷扩张减少了商业银行对债券产品的需求、债券市场前期涨幅过大因而透露了未来的上涨空间、股票市场回暖吸引资金从债市流入股市、降息预期减弱等多方面原因,债券市场风险累积,因此债券基金近期收益难言乐观,但对于稳健型投资者以及对资产配置或流动性有一定要求的投资者的来说,仍然可以将其作为组合中的低风险资产配置,控制组合的风险暴露。

| 表 5:债券普通型基金涨幅前5名、后5名 | |||||

| 证券代码 | 证券简称 | 期间增长率(%) | 证券代码 | 证券简称 | 期间增长率(%) |

| 519519.OF | 友邦华泰增利 A | 2.02 | 550007.OF | 信诚经典优债 B | -0.30 |

| 460003.OF | 友邦华泰增利 B | 2.01 | 550006.OF | 信诚经典优债 A | -0.30 |

| 090008.OF | 大成强化收益 A | 1.90 | 050006.OF | 博时稳定价值 B | -0.18 |

| 091008.OF | 大成强化收益 B | 1.90 | 350006.OF | 天治稳健双盈 | -0.16 |

| 001011.OF | 华夏希望债券 A | 1.61 | 310379.OF | 申万巴黎添益宝 B | -0.10 |

| 数据来源: wind众禄基金研究中心 | |||||

推荐组合持续跟踪

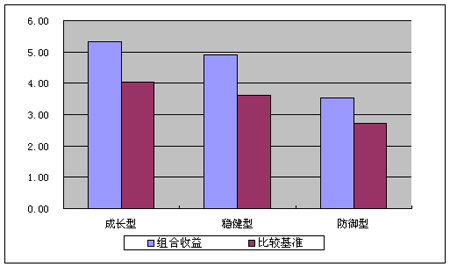

众禄基金研究中心认为:目前来看,国内经济仍处于回升通道中,从最新公布的数据来看,作为经济现行指标的PMI指数已经连续三个月位于50%以上,而与之相对的固定资产投资、工业增加值等指标均表现良好,同时随着外围经济逐步稳定,我国出口也出现企稳迹象,整体表明国内经济继续呈现扩张态势;政策方面,十大产业振兴规划之后,各个区域振兴规划陆续出台,而对未来经济增长具有重要意义并且已经在讨论中的新能源振兴规划也受到市场的持续关注,未来政策刺激经济增长的措施仍将继续;本月考虑到IPO即将重启,因此政策上要求股市继续稳步上行,近期部分小盘股已经出现估值泡沫,中小盘股上涨乏力,我们继续看好重仓金融保险等具有估值优势的大盘蓝筹股基金。从本期表现来看,我们推荐的组合,成长型、稳健型、防御型收益率分别为5.34%、4.92%和3.53%,从下图中看出,本期推荐组合均超越各自比较基准。

资料来源:众禄基金研究中心,数据统计区间为2009-6-1~2009-6-4

注:成长型比较基准=开放式偏股型基金平均收益率*0.9+债券型基金平均收益率*0.1

稳健型比较基准=开放式偏股型基金平均收益率*0.8+债券型基金平均收益率*0.2

防御型比较基准=开放式偏股型基金平均收益率*0.6+债券型基金平均收益率*0.2+货币型基金平均收益率*0.2货币型基金平均收益率=货币型基金平均区间七日年化收益率均值/52

| 表 6:组合推荐一览 | |||

| 类型 | 证券简称 | 权重 | 组合收益( %) |

| 成长型 | 金鹰中小盘精选 | 20% | 5.34 |

| 易方达价值成长 | 30% | ||

| 易方达上证 50 | 40% | ||

| 博时稳定价值债券 A | 10% | ||

| 稳健型 | 博时裕富 | 40% | 4.92 |

| 易方达价值成长 | 40% | ||

| 博时稳定价值债券 A | 20% | ||

| 防御型 | 博时稳定价值债券 A | 20% | 3.53 |

| 博时裕富 | 30% | ||

| 华夏现金增利 | 20% | ||

| 华夏行业精选 | 30% | ||

| 资料来源:众禄基金研究中心,数据统计区间为 2009-6-1~2009-6-4 | |||

在单品方面,如下表所示,本期推荐的偏股基金除金鹰中小盘外全部超越了同类平均,其中指数型基金博时裕富、易方达上证50表现最为优秀。

| 表 7:重点推荐基金业绩表现 | |||||

| 证券 代码 | 证券 简称 | 本期净值 增长率( %) | 一年净值 增长率( %) | 最新净值 (元) | 最新规模 (亿份) |

| 050002.OF | 博时裕富 | 6.89 | -15.32 | 0.81 | 174.51 |

| 110003.OF | 易方达上证 50 | 8.79 | -18.51 | 0.82 | 253.25 |

| 110010.OF | 易方达价值成长 | 5.45 | -6.67 | 1.17 | 201.52 |

| 160314.OF | 华夏行业精选 | 4.90 | -1.69 | 0.81 | 130.43 |

| 162102.OF | 金鹰中小盘精选 | 0.98 | 18.83 | 1.46 | 5.84 |

| 050106.OF | 博时稳定价值 A | -0.09 | 9.72 | 1.11 | 6.11 |

| 003003.OF | 华夏现金增利 | 0.02 | 3.52 | 1.00 | 268.41 |

| 资料来源: wind ,众禄基金研究中心,数据统计区间为 2009-6-1 ~ 2009-6-4 | |||||

易方达上证50:该基金主要投资于标的指数的成分股票,该基金在极力控制风险的前提下,还力争获得超越指数的投资收益,实现资本的长期升值。其跟踪的上证50指数,包含上证流通市值最大的50只股票,是大盘蓝筹股的集中代表,金融保险业占比超过50%,目前来看,该行业估值较低,具有较大的上涨空间,持有集中配置该行业的指数型基金是不错的选择。

博时裕富:博时裕富是一只指数型基金,跟踪沪深300指数,力求跟踪误差最小,而沪深300指数的成份股横跨深沪两地证券市场,其流通市值占沪深两市流通市值比例超过60%,具有良好的市场代表性,能够比较全面的反映中国证券市场股票价格变动的概貌和运行状况。指数行业构成比例相对均匀,避免了部分行业占比过大导致指数行业风险过于集中,能较好的分散非系统性风险,在预计股指呈现向上趋势的行情中,持有该基金较易获取市场平均收益。

易方达价值成长:易方达价值成长通过自下而上方法精选能够保持中长期持续增长或阶段性高速成长、且股票估值水平偏低的股票进行投资,并结合自上而下的行业优化配置,寻找优势企业与景气行业的最佳结合。易方达价值成长股票仓位比较高,但个股配置相对分散,基金操作频繁,习惯在市场中捕捉较为积极的板块和个股。前期市场反弹,该基金净值出现明显提升,目前股指震荡加剧,基金在行业方面平衡的配置比较适合市场形势,可以继续保留。

投资策略

本周上证指数收于2753,较上周2632上涨121点,涨幅4.6%,周日均成交额1650亿,较上周日均1131亿剧增46%,形态为跳空放量突破。本周上证波动区间为2791-2668,较上月波动幅度放大35%。超过88%的行业上涨,黄金、有色、保险、银行涨幅超过10%,电力设备、仪器仪表、电器则下跌,电力设备跌幅最大,录得2.57%的跌幅。深沪个股上涨和下跌的比例为2:1,有12%的个股涨幅超过10%,只有3.2%的个股跌幅超过5%,个股算术平均涨幅为1.87%,远远落后于上证指数,原因在大盘个股涨幅远大于小盘个股。

5月27日至6月4日,偏股型基金平均涨幅5.44%,落后于上证指数8.12%的涨幅,期间330只偏股型基金收益率分布在11.49%和-0.18%之间,只有东吴进取策略单只基金下跌。其中股票型基金平均涨幅为6.14%,混合型基金平均涨幅为4.42%,债券型基金平均涨幅0.36%,指数型基金平均涨幅最高,为8.13%,上证50、中证100表现最优,涨幅超过10%,中小板涨幅最小,只有1.82%,涨幅只有上证50的16%,从以上基金表现可以判定,市场在上月尝试风格转移后,本月正式进入蓝筹时代。

上周策略我们指出:6月两个重要的位置值得投资者关注:2710和2610,2710为去年的市场重心,是继续上涨的年重要阻力区域,如有效突破,则有望上攻2800,本周在启动蓝筹成功后,一举攻破2710,市场加速上涨,接下来的任务就是上攻2800。 由于蓝筹启动改变了指数波动方式,我们重新模拟了上证指数月度主波动区间,将6月的高点提升至2860。下周上证指数主波动区间为2850-2690之间,重心又上移140点,至2750。维持上涨趋势最佳波动区间为2835-2715,我们仍然维持积极的投资策略,并继续关注重仓金融保险等具有估值优势的大盘蓝筹股基金。

数据来源:众禄基金研究中心

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。