|

|

救市行情谁领风骚 阳光私募两极分化愈演愈烈

——“第一财经·中国阳光私募基金排行榜”10月榜单分析报告(摘要)

第一财经研究院中国阳光私募基金数据中心

“第一财经·中国阳光私募排行榜”今日同时公布中国阳光私募基金今年以来(1月——10月)、近3个月以及近一个月(9月~10月)的三个榜单。此次榜单,收录了15家信托公司的131个阳光私募产品,所选样本都具有在信托平台发行、运作,并有公开的连续业绩展示的证券投资产品。

9月中下旬开始,全球救市措施层出不穷,中国政府也频出救市组合拳。但如此作为依旧不能扭转市场颓势,阳光私募整体依旧谨慎。当中国的经济增长模式需要做出一定调整的时候,几乎无法抵御的系统性风险,似乎使得阳光私募基金还是只有通过相对的轻仓策略才能相对保全资金。

本次“第一财经·中国阳光私募排行榜”将月度榜单、前三个月和前10个月阳光私募产品的业绩表现放在同一张表格上呈现,使读者能够从不同角度来观察私募产品的表现,逐步引导投资者加强对榜单中、长期业绩指标的关注。其中,月度排名仍采用与大盘比较的相对增长率概念;前3个月与前10个月的榜单则采用绝对净值的增长率排名。

国内的股市演变到如今,已是无奈的一种状态。在外围股市小跌的时候,我们的股市狂跌;在外围股市狂跌的时候,我们陪跌;外围股市反弹的时候,我们还要补跌,最终造成能够无视任何政策的轻仓者,才能逃过净值的下降。然而,近期利好频出,终使得阳光私募“暗流涌动”,加速了两极分化。部分产品显然试探性加仓,甚至个别仓位较重,由于大盘下跌走势依旧,造成这些产品的净值持续缩水。榜单显示,跌幅最大的阳光私募产品亏损超过60%。

月度:私募两极分化愈演愈烈

在最近一个月中,大盘承接美国救市的虚幻利好,走出几天反弹,随后掉头一路下行,从2300点直落1664点的两年来新低,大盘跌幅28%左右,在这次统计的131个月度私募基金中,有71.76%的产品,共计94只产品跑赢了大盘,。

月度排名中,出现了一个新的现象,就是一些新面孔此次排名靠前。观察前30名私募名单,我们发现,过半是今年以来成立的私募新贵。如陕国投的龙鼎1期、北国投的合德丰泰、 中融的月月盈、华宝的合志同方1期等。新创私募开始崛起,成为市场的一大亮点。

本次月度榜排名第一的是中融信托旗下的智德持续增长。这是一家成立于今天6月的新产品,从几个月的数据可以观察到这个产品的筹码锁定较好,操作至今,经历了黑暗的4个月,净值损失只有3个多点,说明该基金的操作风格是相当保守稳健的。观察前三个月的排名,该产品名列第20,也证明了这一点。

名列第二的是深国投平台上的龙马1期,投资顾问是柏恩投资有限责任公司。该产品成立于07年11月,也是从风雨中一路走来,如今亏损36%左右。在取值的9~10月期间,该产品表现较好,减轻仓位,以领先大盘16.71个点位而脱颖而出。

在交银国信平台上发售的国贸盛乾1期,此次名列月度榜第三。该产品成立于今年4月,依托对大盘的正确研判,始终以轻仓位、快速进出保持和市场的接触,作风稳健,使得净值优势明显。国贸盛乾1期的投资顾问是湖北国贸盛乾投资有限公司。国贸盛乾一期是该公司旗下的第一只阳光化开放式股票集合信托产品,投顾团队主要是一批在证券市场操盘经验超过15年的券商操盘手。从成立以来的连续数据来看,该信托产品净值表现稳健,抗跌性强,远远跑赢大盘。

另一个与国贸盛乾1号净值接近的阳光私募产品-------中泰汉华,此次排名第四。该产品成立于07年9月,也算经历牛熊转化的洗礼了。观察该产品的数据,我们可以看到基金管理人风格的转变,从开始的积极活跃到现在的步步为营,看来善于调整,顺应市场,的确是每个基金人都要做的一个功课。盈利固然重要,而当下立命的根本一定是保护筹码,控制损失。

9月后救市政策的涌现和之后出现的几天小反弹,在一定程度上引发了阳光私募对后市判断的不同。保守的依旧轻仓,但试探性加仓的私募显然是大有人在。研判失误的是以较重仓位去博反弹的产品。月度榜靠后的华宸信托的彤源一期,取值月度损失达到了19%、深国投的林园1~3期,当月损失都超过了10%,北国投的云程泰增值1~2期,净值也是损失惨重,操作上显然过于激进了。另外,此次华宝信托的狮王1~2号产品,也因为仓位较重而导致损失较大。

近期私募的涌动分化,我们可以看出对目前点位,有相当一部分的阳光私募认为有操作机会,他们业已拿出部分筹码参与市场,虽然盘面依旧下挫,但如果大盘出现一波有力反弹,下期的排名估计又会是塞翁失马,焉知非福。

据榜单统计,在近期部分加仓的产品里,包括前期表现较好的从容优势1~2期、塔晶系列的犀牛基金、武当系列的几个产品。于是,有这样一种现象,随着大盘的持续下跌,净值保持较好的产品比较能够从容操作,因为有筹码优势,可以去大胆的尝试布局,即使做反,净值有所损失也问题不大,毕竟大盘点位已低。从容优势的月度损失在7~8个点,武当2~4期的月跌幅也在8个多点,加仓幅度还是相对比较大的。

相比之下,前期筹码损失较大的阳光私募产品显得非常被动,由于已经丧失净值优势,使得产品管理人的每一步操作都必须特别谨慎,任何闪失都将导致净值损失的进一步扩大。本月,我们发现了一批净值继续恶化的产品。特别突出的是深国投的龙票1期、美联融通1期、开宝1期和北国投的云程泰增值1期,到取值日,这些产品的损失都超过了60%。

另外,单位净值低于0.5的产品增加至16只,占比12.21%。

| 产品简称 | 取值日日期 | 取值日净值 |

| 鑫鹏 1 | 2008-10-20 | 0.3206 |

| 龙票 1 | 2008-10-15 | 0.3457 |

| 开宝 1 | 2008-10-15 | 0.3688 |

| 美联融通 1 | 2008-10-15 | 0.3814 |

| 云程泰增值 1 | 2008-10-17 | 0.391 |

| 林园 2 | 2008-10-15 | 0.4096 |

| 鑫增长 1 | 2008-10-22 | 0.4111 |

| 林园 3 | 2008-10-15 | 0.4125 |

| 价值投资 1 | 2008-10-15 | 0.4173 |

| 云程泰增值 2 | 2008-10-17 | 0.4228 |

| 瑞象丰年 | 2008-10-15 | 0.4367 |

| 睿信 3 | 2008-10-24 | 0.4492 |

| 睿信 2 | 2008-10-24 | 0.4576 |

| 君丰 1 | 2008-10-15 | 0.4695 |

| 隆圣 3 | 2008-10-10 | 0.487 |

| 先锋 1 | 2008-10-15 | 0.4915 |

季度:中融信托异军突起

前3个月和前10个月排名靠前的依旧是一些老面孔。大盘数月的单边走势,使得阳光私募相对中、长期业绩排名比较稳定。能够长期坚持以最轻仓位政策应对大盘的,也一定能领先其他产品。今年以来,只要涉及二级市场操作,就是损失。因此,时间拉长的榜单前列,依旧是我们熟悉的龙系列、星石系列,武当等产品。

前三个月榜单的亮点,要数中融平台上的几个产品了,齐刷刷挤上了前10中的5个位置,分别是未尔弗(第3)、华夏2~4期(第6~4名)、麦尔斯通1期(第8)。另外,名列第20名同时又是月度榜第一的智德持续增长,也是中融平台上的产品。通过几个月的连续跟踪,我们发现,中融信托在选择私募基金合作方面,确实有独到之处。

前3个月排名靠后的,除前面提到美联融通1期、云程泰1~2、彤源1期等几个产品外,比较突出的还有中投信托平台上的隆圣1~4期,净值损失都已达到50%上下。隆圣1~4期的投资顾问由隆圣投资管理有限公司担任。另外,深国投的龙票1期、陕国投的鑫增长1号也排名靠后,并且净值水平较低。龙票1期是由深圳市龙票资产管理有限公司担任投资顾问;鑫增长1号的投资顾问是北京鑫增长投资咨询有限公司。2个产品都成立于今年1月,净值损失过多显然是因为过于恋战,仓位较重所致。

10个月以来:格局依然

在更长期的前10个月的排名中,睿信1~4期、林园1~3期、美联融通1期、万利富达、云程泰增值1期,都是损失较大的私募产品。成立于今年之前的阳光私募产品中,跌幅超过55%有15只,净值折损较大。观察其成立日期,我们不禁替其中曾分享07牛市盛宴的私募惋惜,由于研判失误,他们在这轮熊市中非但没有保住胜利果实,而且本金也折损巨大,非常可惜。

| 产品简称 | 取值日净值 | 10个月以来的净值增幅(%) | 产品成立日期 |

| 睿信 4 | 0.5064 | -55.26% | 2007-7-3 |

| 明达 1 | 0.8059 | -55.79% | 2005-11-28 |

| 睿信 2 | 0.4576 | -55.95% | 2007-6-15 |

| 明达 2 | 0.9374 | -56.31% | 2006-10-24 |

| 睿信 3 | 0.4492 | -56.38% | 2007-6-16 |

| 林园 1 | 0.6549 | -56.70% | 2007-2-28 |

| 林园 3 | 0.4125 | -57.09% | 2007-9-20 |

| 林园 2 | 0.4096 | -57.45% | 2007-9-17 |

| 价值投资 1 | 0.4173 | -58.46% | 2006-6-12 |

| 东方马拉松 | 0.6931 | -58.67% | 2007-2-28 |

| 美联融通 1 | 0.3814 | -60.96% | 2007-10-30 |

| 尚诚 | 0.6279 | -61.00% | 2007-3-28 |

| 开宝 1 | 0.3688 | -62.07% | 2007-11-19 |

| 万利富达 | 0.6731 | -63.80% | 2007-3-20 |

| 云程泰增值 1 | 0.391 | -64.48% | 2007-8-1 |

综合分析,我们发现,阳光私募是一个极富个性化的行业。每个产品都流露着鲜明的管理人的个人风格。有的激进、有的保守、有的作风灵活,有的一成不变。在今年的行情中,有一种个性演绎出悲喜两重天的结果,就是坚持不变的特质。

在榜单中特别明显的就是星石系产品和林园系产品的对比了。星石系虽连发七个产品,但管理上一点不松懈,用统一的稳健态度对待每一个产品,坚持轻(空)仓操作,雷打不动。七只产品10个月以来的平均增长率为-1.91%,七只产品成立的时间跨度为07年7月~08年8月。

林园1~3期的成立时间分别为07年的2月和9月,操作中基金管理人坚持过往经验,无视单边下跌的态势,始终不肯过多减仓,结果三只产品10个月来的平均损失高达57.08%,断送了07年辛苦打下的江山。

另一方面,单边下跌的行情促使私募操作手法无奈何地被迫雷同,市场缺乏生机,几个月的轻仓操作难以在理论上淘出私募的高手,拼的可能是定力。我们相信,随着市场多次的起落,私募管理者们才会真正能够有一展身手的空间。

比较公募基金:优势依然明显

整体来看,前10个月与取值日对应的同期大盘的跌幅为60.86%,用于比对的163只股票型公募基金产品的平均净值回报是 -49.41%,同期具有连续业绩展示的阳光私募基金产品平均净值回报率是-32.73%,领先大盘28.13%,领先同期股票型公募16.68个点。

前三个月大盘的跌幅达到31%,163只股票型公募产品同期的平均回报率为-26.58%,强于大盘4.42个点;阳光私募基金同期平均回报率为-16.81%,领先大盘14.19%,领先同期股票型公募9.77个点。

取值月度大盘下挫了4.87%, 163个股票型公募基金平均业绩回报是-8.37%,劣于大盘;而阳光私募基金同期平均业绩回报是-4.45%,总体跑赢大盘0.42个点,跑赢股票型公募基金3.92个点。

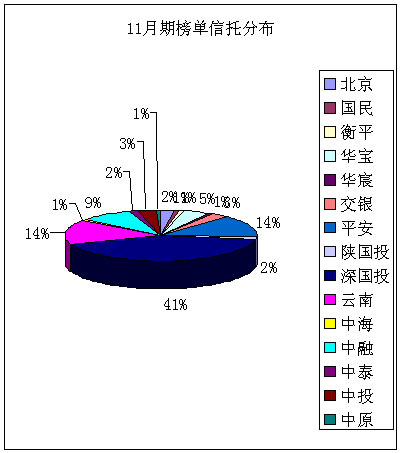

信托分布

本次排名选入的131只信托私募基金产品涉及北京信托、国民信托、中融信托、衡平信托、深国投、平安信托、云南信托、华宝信托、华宸信托、中泰信托、交银国信、中投信托、中原信托、中海信托、陕国投等十五家信托公司。格局上依旧是深国投独大,平安、云南、中融次之,其他信托再次之。

从这几个月的榜单业绩排名情况看,信托的竞争日渐激烈,各家信托都不仅以吸收私募基金家数为自己的首要任务,而且更加注重吸引有潜质的私募基金操盘手与之合作。观察榜单,可以一窥其中的端倪。

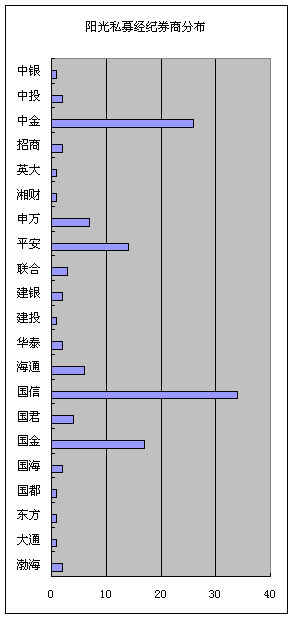

经纪券商份额:国信 中金你追我赶

本次榜单共涉及21家经纪券商。分别是渤海证券、东方证券、光大证券、国都证券、国海证券、国金证券、国泰君安证券、国信证券、海通证券、华泰证券、联合证券、平安证券、申银万国、湘财证券、英大证券、招商证券、中信建设、中金公司、中投证券、大通证券等。从分布情况来看,占据经纪券商霸主地位的是国信证券和中金公司,分别占比26.15%和20% ;其次是国金证券(占比13.08%)和平安证券(占比10.77%)。