|

基金大幅减仓回避系统性风险http://www.sina.com.cn 2008年04月22日 05:26 中国证券报-中证网

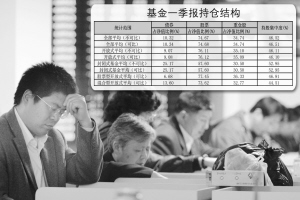

去年三季度以来,基金连续三个季度调低股票仓位应对市场风险。 图片来源/CFP 制图/苏振 本报记者 徐国杰 基金一季报披露今日结束,天相统计显示,在剔除指数、债券、保本、货币基金后,2008年一季度末基金的平均股票仓位为74.68%,较前一季度大幅下降4.74个百分点,这也是自2007年三季度以来基金连续三个季度整体调低股票仓位以应对市场风险。对于后市,众多基金仍谨慎表示,风险控制是操作上一条最重要原则,但也有一些基金对二季度市场表现出一定乐观,认为有望迎来一波向上行情。 减仓应对系统性风险 统计显示,在剔除指数、债券、保本、货币基金后,基金一季度平均股票仓位为74.68%,这其中封闭式基金仓位调整幅度较大,其一季度的股票仓位平均仅为57.6%,较前一季度大幅下降了约17个百分点,开放式股票型和混合型基金平均股票仓位分别为77.45%和73.62%,较前一季度分别下降了3.71和3.54个百分点。 从统计可以看出,降低股票仓位成为绝大多数基金经理的共识,在趋势性下跌市道中减仓似乎是回避系统性风险的最佳方法,当然也有一些基金逆势而行,但由于仓位较重,进一步加剧了净值的损失。如上投摩根中国优势基金表示,在3月份以来,其策略发生了一定的失误,由于过早判断市场已经跌出了机会,中国优势基金增加了部分超跌板块与基本面比较明确行业的仓位,包括银行、煤炭、钢铁等,结果市场3月份下跌的惨烈程度超乎预料,从而造成了基金净值的快速下跌。 在一季度末时维持了较高的股票仓位的其他部分基金,同样的业绩也不尽理想。业内人士指出,事实上,在市场趋势性普跌情况下,是仓位控制而不是仓位结构决定了业绩的表现,换句话说,大类资产配置策略愈发显现出其重要性。 而看清了大方向,及时出手的基金取得了相对较好的业绩,如东吴双动力基金在年初及时进行了仓位和资产的调整,一定程度上规避了市场风险,一季度该基金净值仅下跌6.99%。 从以公司为统计标的的数据中也可看出,仓位控制较好的基金公司大都取得相对理想业绩,如兴业基金、华夏基金公司一季度末股票仓位分别为57.08%、69.9%,有17家基金公司股票仓位超过80%,其旗下基金大多排名不佳。 后市看法出现分歧 对于后市走向,在总体谨慎基础上,基金的看法也出现了分歧。有基金认为,后市还应严控仓位,即使反弹,参与价值也不大。如有的基金认为,推动市场反转的因素还没有出现。目前市场面临的核心矛盾是新环境下估值体系的重新构建。尽管市场有短期超跌反弹的冲动,但上涨空间有限。控制风险仍将是基金操作上一条最重要的原则。 相应的,有些基金相对乐观,如国联安德盛精选基金认为,对二季度市场有信心,在市场大幅下跌下,已经显出了投资价值。国泰金马也认为,二季度市场将有望迎来一波较大的上升行情。那么如何抓取反弹机会,在策略上,众多基金表示将注重防守反击,从低估值和非周期性行业这两个角度选择品种,增加医药、食品饮料、通信、零售等具有确定性增长行业的配置,同时对银行、地产等调整较为充分、市盈率较低的行业做反弹操作。 更多的基金表示,将密切关注影响市场的各主要变量,如国内通货膨胀水平何时能够出现较为确定的下降趋势;小非解禁及宏观调控力度的政策取向。东吴双动力认为,对于未来的走势,耐心地观察并等待市场信心以及基本面趋势的明朗比预测低点和高点更为重要。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【 新浪财经吧 】

不支持Flash

|