|

|

震荡期保持稳健投资策略(2)http://www.sina.com.cn 2008年02月25日 17:09 新浪财经

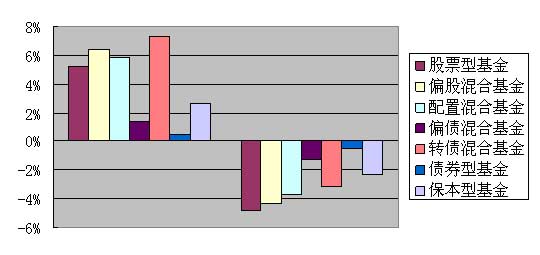

这样做的逻辑是,在市场涨跌均有可能、持续震荡的情况下,一般投资者应放弃主动的时机选择,这样发生投资方向错误的概率会大大降低。 08年年初迄今两个阶段(上涨-下跌)中各类型基金的表现已经清晰地提示各类型基金的风险—收益特征(图1)。股票型基金在年初以来涨幅较小,而跌幅最为明显;偏股混合基金和配置混合基金表现略好,上涨幅度较高,跌幅较小。转债混合基金是值得关注的一个小类型品种,可以用作偏股基金配置的替代类型。而债券型基金低风险-低收益的特点十分明显,适合作为降低组合风险的配置类型。 至于具体的类型配置比例,我们建议积极型投资者目前偏股基金配置的基准比例在60%左右,而稳健型投资者偏股基金基准配置比例在40%,保守型投资者偏股基金基准配置比例在30%。其余配置比例应主要放在投资灵活的货币式基金上。 图1:2008年两个阶段(1月14日前和1月14日-1月19日)各类型基金的平均收益率 观望市场变化,增加投资仍可等待机会 从1月中旬调整以来,股市的绝对跌幅巨大。而在急跌之后,受各方因素影响,2月底股市有企稳反弹的迹象。除外围股市反弹等因素外,正如我们之前的判断,股票型基金重新发行作为最可能实行的政策面措施连续出台。股票基金发行的频度和力度加大,对于恢复市场信心的作用明显。 虽然政策面出现正面信号,但我们认为,股市要从近期低迷的趋势中彻底走出需要一系列正面因素共同支撑;恢复股票基金发行这一单一的利好短期内对市场并无实质性的作用,其作用主要在心理层面;很可能的反应是急跌之后企稳震荡,但市场仍然缺乏明确向上的动力。 来自基本面的正面信号是一个必要条件。2月份后将进入上市公司07年年报的披露期。07年业绩高增长已是定局,因此年报业绩披露不会带来实质性的影响;如果能够出现超预期的增长,对于市场信心的恢复将是正面因素。 因此,目前保持中等的基本仓位仍然是稳妥的策略选择,轻仓投资者仍可以等待更加确定的投资机会。 继续关注基金抗震性 在上半年总体震荡预期较大的情况下,选择偏股基金应持续关注基金抗震性。 从德胜基金研究中心1月抗震基金榜来看,排名前20的基金变化不大,其中,长盛成长、国泰精选、银华保本已连续四个月位居前列,而长盛成长更是连续七个月稳坐榜首。多个月的连续数据跟踪显示,各种基金类型中均有长期相对抗跌的基金品种,这说明基金抗跌性与其操作风格和投资理念有关。 抗震基金榜是评价过去一年总体的表现,因此还需要结合当前市场环境和基金投资情况来评估基金抗跌性。在特殊的暴跌行情下,决定基金抗风险能力的最重要因素就是基金的仓位水平。附表列出了德胜基金研究中心测算的1月14日至1月30日期间的平均仓位。从表中不难看出,仓位的高低对基金在震荡中净值跌幅的影响很大。汇丰2016、盛利配置等基金本月抗震排名靠前,基金净值跌幅相对较小,主要原因在于其仓位较轻。在目前阶段行情下决定基金抗跌性的因素之二是基金的持仓结构。重仓持有金融地产等权重板块的基金跌幅较大;虽然在一年抗震榜上排名靠前,但是在此轮大跌中净值跌幅较大,如汇添富优势、银华优选等。而资产配置分散,中小盘股持有比例稍多的基金则跌幅较小,如上投双息、上投优势等。这也说明震荡环境下,随市场风格转换快的基金相对抗跌性强。 表1:2007年1月德胜抗震基金榜排名前20

仍然重点投资“市场+中盘”风格基金 对于偏股型基金的投资风格选择,我们仍然维持《2008年开放式基金投资指南》中的判断,继续把“市场型”风格的基金作为偏股基金选择的重点。 观察07年以致更早的基金业绩表现,把基金的风格划分为研究、市场两个角度为我们更进一步理解基金业绩表现提供了一个更深入的视角。这种新的视角对于08年各个阶段的基金投资也提供了十分重要的线索:在个股分化剧烈,市场方向不明朗的市场阶段,或者说市场面因素主导的阶段,市场型风格可能更加适合于投资;而在方向明确,主题清晰的市场阶段,或者说基本面主导的阶段,研究型风格表现通常更佳。对于08年而言,我们认为市场+研究结合的基金投资风格在08年有着更好的预期,应作为基金组合配置中的主导风格。 在节前或一季度,市场风格的基金会有更佳表现。这个阶段的市场特点将是二线蓝筹和中小盘成长风格体现优势,而权重蓝筹股整体表现滞后。07年年底以来的“八二现象”在整体上会持续。在这种情况下,市场风格的基金表现预期将强于研究风格。也就是操作相对积极、选股思路灵活、重点投资中盘成长股的基金。 同时,在持股风格上,我们仍然维持年初的基本判断,即过度重仓持有权重行业,或行业配置倾向性过强的基金仍处于风险较大的时期,因此不适合于重点投资。

【 新浪财经吧 】

不支持Flash

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||