|

|

上投摩根月报:区间振荡酝酿新行情http://www.sina.com.cn 2007年12月07日 15:18 新浪财经

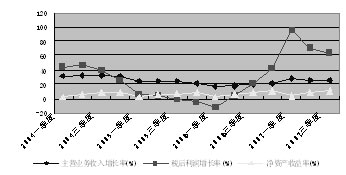

来源:上投摩根基金公司 本月观点: 从上月公布的数据来看,外贸顺差出现增速放缓的迹象,说明国家在外贸领域的调整优化政策正在逐步显现实效。代表通胀水平的CPI仍处于高位,为此央行再次调升存款准备金率0.5个百分点。在基本面方面,上市公司业绩仍维持良性发展,但需要进一步关注油价冲击以及税改的利好。总体而言,我们认为,目前困扰市场的投资人信心不足需要一段时间的恢复,近期将维持宽幅区间振荡,为下步新行情的发展蓄势。 调控措施正显现实效,顺差扩大趋势有望放缓 根据海关总署的消息,10月份我国贸易顺差为270.5亿美元,同比增加13.5%。1-10月份顺差累计达到2123.6亿美元,同比增长59%,但由于进口增速加快,该数据比1-9月份的顺差增幅下降了10.2个百分点。说明外贸领域的调控措施正在见效,顺差持续扩大的势头有望放缓。另据央行数据显示,10月份金融机构人民币贷款增加1361亿元,同比多增1192亿元,创历史同期最高水平。人民币存款大幅下降4498亿元,同比多降了6020亿元。货币供应量高位反弹,10月末,M2增长18.47%,M1增长22.21%,增幅都比上个月有所回升。10月全国居民消费价格总水平(CPI)比去年同期上涨6.5%,环比上涨0.3%.信贷和通胀的进一步走高,导致了央行年内第九次提高金融机构的存款准备金率至历史最高记录的13.5%。 中共中央政治局11月27日召开会议,提出要把防止经济增长由偏快转向过热,防止价格由结构性上涨演变为明显通货膨胀作为宏观调控的首要任务。坚持好字优先,促进经济发展方式的加快转变,坚持扩大内需的方针,着力增强消费对经济增长的拉动作用。继续严格控制固定资产投资过快增长,切实加强节能减排和生态环境保护,重视改善民生和促进社会和谐,推动国民经济又快又好发展。 以上论述已经明确了明年的宏观调控主基调。调控手段很可能改变以往 “以货币政策为主,财政政策为辅”的调控模式。在继续采取稳中偏紧的货币政策同时,比如提高存款准备金率,发行央行票据和特别国债等数量型工具;加息等价格型工具;以及窗口指导和信贷指引的行政性手段;明年稳健的财政政策和灵活的汇率政策很有可能得到进一步强化,以达到多种调控政策的组合效果。这样的调控模式的转变有其合理性。首先,今年被频繁加以实施的货币工具已经没有太多的展转空间了。由于美联储连续降低联邦基金利率和再贴现利率,实际上封杀了人民币的进一步加息空间;存款准备金率经过连续小幅上调,目前已经位于历史最高水平的13.5%,进一步上调对于回收流动性的边际效应将显著降低;而公开市场操作中的连续大规模特别国债和央票发行也会加大财政负担。因此,央行手中的牌只剩下窗口指导和信贷指引这样的行政性手段。 其次,灵活的汇率政策对于抑制国内通货膨胀和改善对外失衡的作用再一次受到关注。 上周,中国政府与美国财长保尔森以及欧盟的高级代表达成了关于人民币汇率将增强灵活性的共识。市场对此作出了迅速反应。人民币升值步伐突然加速,人民币询价市场上的美元对人民币汇价连续突破7.40和7.39整数关,在改写了今年第75次历史新高之后,11月份人民币升值达0.8%,人民币汇率今年的累计升值幅度达到了5.68%,远远超过了年初央行定下的3%的目标。在来自美国与欧盟要求人民币升值的外部压力以及国内宏观调控需要的内部动力双重作用下,人民币市场化改革和灵活汇率形成机制的进程将加快。因此,本币升值大背景下的资产重估过程也许还没有进入高潮。目前的股市调整只是牛市里的一次正常的技术性休整。 上市公司业绩良性增长,大蓝筹估值压力缓解 截止10月31日,上市公司2007年第三季度财务报告全部披露完成。两市1519家公司(中国神华因10月份上市除外)前三季度共完成主营业务收入56695.19亿元,同比增长25.29%,实现净利润 5655.87亿,可比数据同比大增66.93%。加权平均摊薄后的每股收益为0.2878元,同比增加49.14%,前三季度平均净资产收益率为11.32%,同比增长了23.14%。扣除非经常性损益后的平均每股收益0.2713元,平均净资产收益率10.67%。 上市公司收入和利润增速表(20041Q-20073Q)

11月份蓝筹板块市盈率明显下降

从目前的情况来看,11月份的调整有效缓解了大蓝筹估值压力,许多业绩明朗的蓝筹股已经开始逐步显现价值。但需要注意的是,在新兴市场的强劲需求之下,国际原油价格攀升至高位运行,对中国产业的冲击仍需要一段时间消化,但与此同时,明年税收改革的重大利好将逐步反应到上市公司尤其是蓝筹股的业绩上面,为蓝筹股的业绩带来明显的提振。 资金总量维持充裕,但出现结构性微调 从静态来看的话,人民币升值步伐加快以及贸易顺差保持高位,为国内市场带来了源源不断的资金供给,因此,国内流动性过剩的局面将继续维持,但结构性分析的话,股市一级市场与二级市场的资金占比可能会有所变化,近期中国中铁资金申购中,冻结的资金超过中石油并再次创下记录,说明市场资金对一级股票市场的追捧已经愈演愈烈。 从股票二级市场资金情况看,前期供大于求的格局正在发生变化。管理层不断加大优质蓝筹股票供给力度,但与此同时A股的新开户数却呈现明显的下降趋势。中登公司的数据显示,11月8日沪深两市投资者新开A股帐户13.7万户,连续三日创下新低,已经降至今年8月初的水平。 与此同时,11月份新基金的发行速度明显放缓,当月发行的四只基金均在下半月开始募集,由于行情振荡导致基民的追捧热情降低,大多数基金并没有看到当日完成发行的情况。 新基金发行情况

资料来源:WIND, 数据日期:至2007/11/30 投资策略 从上月公布的数据来看,外贸顺差出现增速放缓的迹象,说明国家在外贸领域的调整及优化结构的政策正逐步显现实效。代表通胀水平的CPI仍处于高位,为此央行再次调升存款准备金率0.5个百分点。在基本面方面,上市公司业绩仍维持良性发展,但需要进一步关注油价冲击以及税改的利好。 从目前市场的情况来看,赚钱效应暂时缺失导致投资者信心丧失成为了眼下制约A股市场的主要因素。许多市场资金纷纷转战一级市场,新股申购冻结的资金连连刷新记录,也从侧面表现了市场投资人规避风险追求稳定收益的心态。预计市场信心的恢复需要一段时间,暂时性修整的心态占据市场上风,预计市场将会延续宽幅振荡格局,为新的行情发展积蓄力量。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【 新浪财经吧 】

不支持Flash

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||