不支持Flash

|

|

|

|

适者生存:基金操作风格多元化http://www.sina.com.cn 2007年05月09日 15:09 和讯网-证券市场周刊

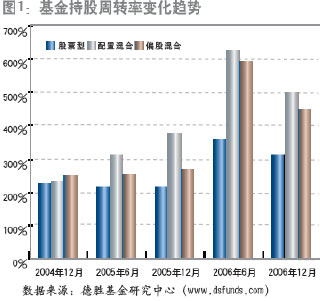

本文为《证券市场周刊》授权新浪网独家刊登之作品,所有媒体及网站不得转载。 牛市中,基金投资风格越来越积极,越来越短期化,随着牛市的进一步演化,我们看好投资较低预期市盈率股票的基金 什么样的操作风格才是适合市场的?什么样的操作风格才是适合基金的?在过去市场的某个阶段,我们似乎都能找到某种投资风格是绩优基金的共性。而在2007年以来,基金操作风格的多元化成为主流。 在牛市深化阶段,各种投资机会大量涌现,理性非理性的因素都在驱动市场,基金投资理念和投资风格的多元化被极大地激发出来。适者生存,也许是牛市深化下基金操作风格多元化最好的概括。 基金整体风格越来越积极 如果以基金投资操作的灵活性来看,我们可以把基金的操作风格归为持有型、稳健型、适度灵活、极度灵活四种类型。在2005年以前的熊市,基金的操作风格整体偏向稳健型,而那些典型的绩优基金其风格倾向持有型。而2007年以来的股市热点纷呈,对初尝持有型理念的基金也形成很大诱惑,基金整体操作积极度不断提高,基金的交易频度明显加快。目前基金的整体风格已变成适度灵活。 这或许是牛市上升阶段的特点。 阶段性投资和波段化操作盛行 判断基金操作风格的一个重要指标是持股周转率。持股周转率是,一年内基金买入/卖出股票的单边交易金额和期间平均股票资产规模之间的倍数。 2006年以来,基金总体上在不断提高持股周转率,而2006年下半年交易活跃度比上半年有所下降(见图1)。其中,配置混合型基金周转率高达500%。而2007年一季度,基金的整体持股周转率可能进一步上升。如此高的平均换手率在国外共同基金业是不多见的。整体高换手率表明包括基金在内的主流投资者对股票投资价值的判断仍然倾向短期化。

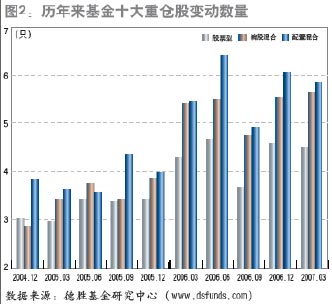

积极交易有两种可能,既有基金经理是先知先觉,前瞻性地看到了尚未被发掘,但符合市场投资主线的下一个投资热点;也有基金是善于跟风,试图捕捉交易性投资机会。前者以阶段性投资为主线,后者则热衷于波段操作。 在2007年的股市环境下,这两种操作风格都可能取得成功。银河稳健、天治核心、巨田资源、中海成长等基金持股周转率高达800%以上,短进短出为这些基金带来高收益。同时也有广发小盘、博时主题、兴业趋势等低持股周转率基金获取不错收益(周转率低于300%)。适度灵活的华夏大盘精选、中邮优选、华安宏利等基金同样表现优异(周转率400%~600%)。 总体上来看似乎是周转率高的基金收益较高,但周转率高到一定程度后也并未对基金收益带来正面影响。频繁的买卖是基于对市场和上市公司深刻的理解,还是基于市场情绪和热点的推动?从这个角度说,一些交易过于频繁的基金是让人担忧——变成短线交易者,这对以稳健为初衷的基金投资者来说并非好事。 我们认为,在当前市场投资主题快速转换,股票估值结构变化剧烈的情况下,阶段性投资、适度灵活是比较适合的操作理念。这既能使基金经理对市场结构和投资主题变化进行动态调整,又避免过度追求短线机会的投机心态。 重仓股轮换加快 与持股周转率相互印证的是,基金重仓股组合的轮换也在明显加快。2006年之后,各个季度之间10大重仓股的平均轮换从2005年的平均3-4个大幅上升为4-6个(见图2)。 按基金类型来看,我们再次看到配置混合型基金的平均换股频率最高(持股周转率也最高),这个特点三年以来都未改变。这说明在持股比例较低的同时,配置混合基金股票投资部分操作的灵活性明显高于其他类型基金。从总体上来说,这也是配置混合型基金股票投资效率更高的原因之一。

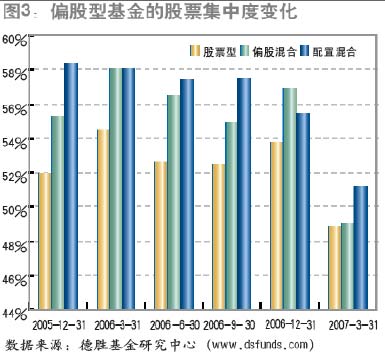

从重仓股轮换上,我们同样有和周转率类似的判断:适度积极的操作风格比较适合于目前阶段的市场特点。也就是说,重仓股轮换以每季度4-6个为宜,这是比较典型的阶段性投资特征。当然,这个结论并不绝对,只是作为选择基金投资风格的一个参考。 热点分散,投资集中度降低 投资集中度既能反映出基金的风险控制机制,一般来说基金会分散投资以降低组合风险,同时,投资集中度的相对高低也反映出基金对组合构建的思路:如果基金认为市场上投资机会有限,那么基金就会把较多资金集中到较少的股票上,如果基金发现较多的投资机会,投资集中度就会相应下降。 2006年以来,基金的平均投资集中度逐步下降,2007年一季度延续了这一趋势,投资集中度下降十分显著。股票型、偏股混合型基金的平均集中度已经降至50%以下,这是3年来的最低水平(图3)。我们认为,基金的投资集中度下降更多地是反映市场投资主题的多元化。

具体到基金来看,不同基金的风格就有很大区别。总体来看集中度过高对基金意味着选股风险加大,一旦重仓板块踏空,基金收益就会受到较大影响,典型的如景顺增长二号。2007年以来表现突出的一批新锐基金风格激进,如益民红利、巨田基础、中邮优选等,他们的持股也高度集中;也有分散投资仍取得不错收益的基金,如华夏大盘精选、华安宏利等。

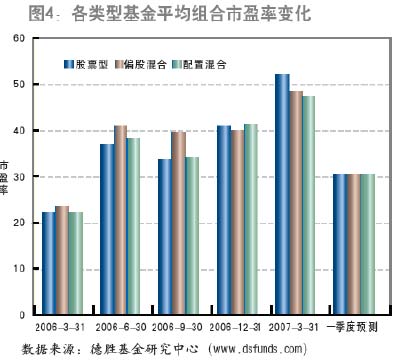

从投资者的角度来看,集中度高或低并没有简单的好坏之分,只是反映基金的不同风格。偏激进型的投资可以选择选股能力强、集中度高的基金;而集中度低的基金则更适合稳健需求的投资者。 看好投资低预期市盈率股票的基金 从基金重仓股组合的估值特征来看,基金总体持股风格倾向成长型。组合平均市盈率不断攀升。股票型基金的成长型持股比重最大。但从预测市盈率来看,各类基金的组合2007年预测市盈率都在30倍左右。 从具体基金看来,组合估值的差异体现出基金选股思路分化正在加大。选股思路的差异是基金收益分化的一个重要原因。2007年表现出色的新基金大都采取了和2006年下半年的投资主题大为不同的选股思路。中小盘成长股、资产注入股、隐蔽资产股成为这部分基金的持仓重点。在市场不同阶段采取不同的选股策略,也是基金理解牛市更深一层的思考。 不少有股票投资经验的基金投资者会观察基金的重仓股组合,如果基金的重仓股较符合个人偏好,则对基金也比较看好。这个思路总体来说是可取的,但是基金重仓股季度间更换频繁,对单只基金如果仅看重仓股意义并不很大,重要的是通过基金持股变化来看趋势变化对基金风格的影响。 从目前的市场阶段来看,年初以来中小盘股涨幅远超过大盘股,低价股表现超过平均水平。在市场整体估值上升到相当高的水平后,对风险的重视将会重新成为机构投资者关注的因素。业绩增长预期明确和业绩趋势由差转好的股票可能成为下一阶段主流投资者的重点关注对象。也就是说,我们倾向于在目前阶段,组合预期市盈率和预期市净率处于低端的持股组合。 选择不同风格基金的三原则 总体来说,不同操作风格的基金在去年和今年以来的表现迥异。投资者面临如何取舍的难题:是否因为近期表现的差异而转投当前的明星基金?我们认为,投资者应该根据自身的需求各取所需。具体而言,可以考虑以下三个方面因素: (1)根据个人风险偏好选择 虽然灵活操作可能在牛市下获取较高收益,但是好运不会一直持续。激进的操作风格对于基金经理把握市场的能力提出了很高要求,尤其是在股市的震荡和调整时期,基金的收益可能会大起大落。 假如基金为博取高收益而热情参与市场的每一个热点,那么这样的基金是值得警惕的。风险承受能力较高的投资者,可以配置较多风格比较激进的新锐基金。稳健型投资者则不宜重仓这类基金。 (2)关注擅长捕捉基本面机会 2005年以来,每个市场阶段,都有某些基金。原因就是特定的市场环境为某种风格提供了较好发挥的空间。2007年迄今的股市的总体趋势是市场大于个股,指数化的投资倾向获得了更好的收益,而擅长基本面分析的基金则显得无用武之地。2007年二季度,适度灵活仍将是基金投资的首选风格,但是擅长基本面投资的基金业绩将有回升的可能。对于持有这种类型基金的投资者,我们认为目前可继续持有。 (3)对于特定风格的把握能力 在牛市中,风格多元化意味着每种风格都能找到生存的空间,那么效果如何就完全取决于基金经理的能力。看基金经理是否适合特定风格,自然是通过业绩说话。不过更深入地分析基金具体的投资操作,能够更好地了解基金经理的投资风格。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【发表评论】

|

||||||||