|

|

|

货币基金身陷冰河时代http://www.sina.com.cn 2006年12月20日 05:47 中国证券报

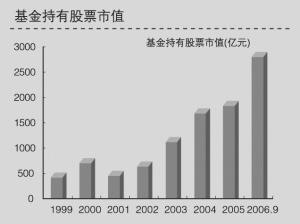

注定要不平凡的2006年已接近尾声,当股票基金经理们欢欣雀跃地准备庆功宴时,货币基金经理却不免有些失落。对他们来说,过去的一年竟宛如冰河世纪般难熬。在这大发展大繁荣的一年里,货币基金如同基金业疼痛的伤疤,提醒着人们不要陷入盲目。 货币基金失血过重 这毫不夸张。货币基金总份额规模在今年一季度末站上高峰后,却在随后的二季度、三季度短短半年内骤减了近一半,资金如决堤般涌出奔向股票市场、新股IPO和股票方向基金。 统计数据显示,截至今年三季度末,货币市场基金总规模从一季度末的2100多亿一路降至1062亿份,下降幅度达50%。尤其是新股IPO重新启动的二季度期间,净赎回份额高达900多亿份。而在此期间,股票方向基金确实迅速膨胀,由此导致货币基金总资产净值占基金总资产净值的比例快速下降,从一季度的高点44.61%缩减至三季度的20.55%,下降24个百分点。 从发行市场上看,截至12月15日,今年以来发行的开放式基金达89只,总募集规模超过3800亿份。其中,货币基金有14只,总募集规模只有426亿份,仅相当于嘉实策略增长一只基金的首发规模。2005年货币基金发行规模几乎占据基金发行市场半壁江山的风光已不复存在。 暗疾显露无遗 更让基金管理人忧心的是,如此大规模的集中赎回就像一根导火线,使货币基金潜在的流动性问题顿时显露无遗,突然陷入前所未有的困境。 在前两年规模迅速扩张的时候,货币基金却误入互相攀比高收益的歧途,或悄悄提高对银行定期存款等流动性较差、收益却较高的品种的持有比例,或找人代持期限暂不符合规定的券种……种种非常手段的确可提高基金的收益,但风险同时也在不断累积。 然而,当大规模集中赎回来临、通过在银行间市场上进行回购融资也不可能满足骤然翻倍的流动性需求时,货币基金经理不得不被迫抛售手中持券,或提前支取银行定期存款。尤其是当银行间市场也受到资金收紧的影响、回购利率不断上升时,货币基金则陷入更大的困境。 我们从基金定期报告可以看到,几乎所有的货币基金在中报报告期内都出现了正回购的资金余额超过基金资产净值的20%、投资组合剩余期限超过180天、定期存款占基金资产净值的比例超过30%等不符合规定的情况。截至二季度末,定期存款占基金资产净值的比例超过30%的基金有18只,占所有货币基金的一半以上,其中不乏高达40%、50%以上者。 此时,为了包括持有人的利益,证监会出文勒令基金公司必须尽快降低货币基金的流动性风险,并且规定货币基金提前支取定期存款所遭受的损失由基金公司自己承担。因此,到了三季度末,货币基金持有的定期存款占基金资产净值的平均比例从二季度末的29%迅速缩减至9%左右。基金公司为此付出了不小的代价,有的公司损失过亿。 不过,事情总有两面,祸福也总是相依相伴。在这场劫难中,货币市场基金如果能重新找回自我定位,回归“流动性管理工具”的本色,却也是一件值得庆幸的事。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||||||||