|

不支持Flash

|

|

|

一场可怕的超级博弈:股指期货推出后不得不防http://www.sina.com.cn 2006年12月13日 00:00 中国证券网-上海证券报

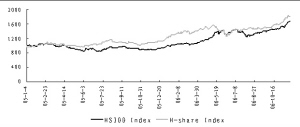

图1:沪深300指数和H股指数走势图 资料来源:长江证券研究所

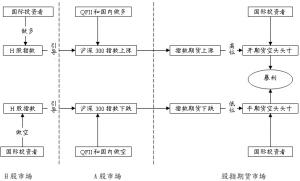

内地 内地 A股市场 H股市场 股指期货市场 资料来源:Wind资讯 长江证券研究所 □长江证券研究所 报告要点 ◎ Granger因果分析显示,香港市场总体上对内地股市有引导作用。通过对A+H股的收益率的实证检验,发现H股指数涨跌和H股涨跌分别对沪深300涨跌和A股涨跌有显著的引导作用。 ◎ 国际投资者将拉高H股的股价,通过H股对A股的引导作用影响A股股价和沪深300指数的上涨,当沪深300指数期货达到高位后,构建大量的沪深300指数期货的空头头寸,然后利用前期买入的H股现货筹码打压股价,使得H股股价的大幅下跌,再传导到A股和沪深300指数期货,待股指期货下跌后,再在低位平掉股指期货空头头寸,从而在股指期货上赚取暴利。 ◎ 股指期货的推出,大大增加了市场博弈的复杂性,从单一的现货市场迈向现货市场和期货市场联动,从单边市场迈向双边市场。管理层对推出股指期货的时机要审慎考虑。我们建议,已将大盘权重股作为核心资产的基金等机构投资者一定要作套期保值。 自8月份以来,上证指数从1547点、沪深300指数从1224点开始了剧烈的拉升,至11月29日止,分别上涨了36%和33%。这轮上涨同以前相比,有着结构上的完全不同,那就是大盘股、权重股的上涨幅度远超过指数的上涨幅度,出现了“二八”甚至“一九”现象,很多小盘股不涨反跌。如果投资者没有配置这些大盘权重股,基本上分享不了本轮行情的上涨带来的收益。本轮行情最引人注目的就是银行股尤其是招商银行的表现。银行股的估值,以前主要是参考纽约证券交易所存贷银行平均市盈率14倍的标准,结合大陆GDP和CPI增速,业界基本选取15倍的市盈率和2倍的市净率的估值标准。目前,招商银行的市盈率已达到30倍,市净率达到了3.5倍,出现这种情况的一个很重要的原因在于A股丧失定价权,银行类H股的上涨动摇了内地银行股的传统定价标准,从而引发内地投资者开始重新评价A股市场银行股的投资价值,A股的股价只能跟着H股被动地上扬。 另外,管理层已经明确提出在2007年年初推出以沪深300指数为标的的股指期货。在此背景之下,大盘权重股特别是沪深300指数中权重较大的成份股为什么会出现这种爆炸式的上涨?这种上涨和股指期货的推出之间有没有什么联系?这些问题引起了我们的深入思考。 基金导演了指标股行情? 为了研究推动8月份以来行情的力量来自何方,我们对开放式股票型基金作了分析。若基金净值收益率超过了同期指数收益率,那么说明基金在近期上涨的股票中进行了超配,也就是说明这轮行情的主要动力来自基金,但若没有超过同期指数收益率,则说明是有其他力量在推动此轮行情的展开。 10月份以来,市场热点在不断切换,很难持续,尤其是10月下旬以来大盘蓝筹股的上涨更是让很多基金在此轮行情中踏空。自11月1日-11月20日期间涨幅居前的主要是直接受益于人民币升值的金融和房地产板块,及以钢铁、石化为代表的大盘蓝筹股,涨幅居前的50家公司的平均总股本和平均流通股本达到102.96亿股和9.35亿股,分别明显高于10.59亿股和2.28亿股的市场平均水平。通过对基金净值增长率和指数收益率的比较,我们发现在10月和11月份的大盘蓝筹行情中,基金处于被动地位,大部分基金的净值收益率都没有跑赢指数,由此推断基金并没有在大盘蓝筹上进行超配。所以,我们推测主导这轮行情的并不是基金。 H股股价的涨跌引导了A股股价的涨跌 股市的定价理论最早由索尔尼古在1974年建立,按照其建立的国际资产定价模型(ICAPM ),认为在资本全球化流动的情况下,一国资产的价格并不由该国投资人决定,而是取决于世界范围内的竞争性定价, 即一国资产的价格取决于其对全球市场组合的收益和风险贡献,并由此,逐步形成了股市定价方面的“一价定律”。 所谓“一价定律”,通俗地讲,是指同一种商品只能有一种均衡价格,不能存在两种价值。一旦存在两种价格,就会出现套利机会。理论上讲,任何一个套利者都会尽可能建立巨大的套利头寸,瞬间就能将价差平噬,让价格重回均衡。由于过去中国股市处于完全封闭状态,境外市场的估值压力无法传递,A股定价仅取决于国内的供求关系。而伴随QFII启动,资本项目完全开放的预期已不遥远,A股市场与国际接轨已成为不可避免的趋势。 然而,“一价定律”所描述的是一个理想的经济世界,在那个世界中,市场无摩擦,没有税赋,没有交易成本和流动性差异,没有信息的不对称,不存在投资者的思维异质性,更不用说制度的障碍所导致的资金流动障碍。从而在真实的市场环境中,不同市场的资产价格常常出现溢价或折价的情况。但不管怎么样,不同市场的资产价格的相互影响性始终存在,这种影响表现为一个市场的股价的涨跌引起另外一个市场同种股票价格的涨跌,并且常常是资本市场较发达的资产价格的涨跌引导较不发达市场的资产价格的涨跌。 A股市场被“影子化” 目前我国资本市场尚未开放,人民币不可自由兑换,A股市场依然不具备国际证券市场功能。憧憬人民币升值带来资产价格重估的国际游资,暂时难以大规模进入A股市场,只能在香港市场购买人民币资产的H股。极而言之,这种资金推动可能导致A股市场成为H股市场的“影子市场”。 随着大型企业A+H股模式发行越来越多,在发展壮大A股市场的同时,H股市场也会迎来难得的大发展机遇。由于香港股票市场独特的国际市场定位,国际资本市场功能较为完善,能够吸引国际资金自由进出H股市场,加之在H股市场上市的大型企业,基本是国民经济各行业的大型骨干企业或者垄断企业,在一定程度上具有“晴雨表”的功能,H股市场可以说正越来越明显地起到反映宏观经济、产业趋势、行业特点的作用。而在这种A+H股两地交易的情况下,一方面目前国际资本进入A股市场难度不小,另一方面也希望选择规范、透明、高效、法制健全和国际化程度高的H股市场进行投资,这样,A股市场的定价权越来越倾向于H股市场,H股市场对A股市场的引导作用日趋显现(见图1)。 我们通过Granger因果分析,发现H股指数涨跌和H股涨跌分别对沪深300涨跌和A股涨跌有显著的引导作用,而反之,这种引导作用较小。这说明,香港股市涨跌受内地股市涨跌的影响较小,而内地股市涨跌受香港股市涨跌影响较大。 国际投机资金利用H股、A股和股指期货的路径猜想 由于我国内地的利率市场、外汇市场都没有完全地市场化,内地的资本市场也没有完全地向国际资金开放,因此,像香港那样,利用汇率、利率、股票现货、股指期货这么复杂的方法来牟利的可能性比较小,但通过前面我们对H股、A股和A股股指期货的研究,还是存在一种可怕的可能性,其可能采取的途径如图2所示。 由图2可以看出,国际投资者可能借助H股影响内地股市的一个途径为: 在香港,做多H股的权重股,由于H股指数和H股的涨跌对沪深300指数和成份股的涨跌有引导作用,内地投资者及QFII跟随H股走势做多A股权重股,引起大陆沪深300指数的上涨,从而沪深300股指期货也跟着上涨,待股指期货到达一个高位后,再构建大量的股指期货空头头寸。一旦股指期货的头寸构建完毕,便做空H股的权重股,引导A股权重股的下跌,引起沪深300指数的下跌,进而使得沪深300指数期货大幅下挫,国际资金便平仓前期高位构建的股指期货空头头寸,赚取暴利。同时内地没有做套期保值的机构投资者和股指期货多头头寸的持有者将在现货市场和期货市场蒙受巨大的损失。 股指期货的推出增加了市场博弈的复杂性 股指期货推出之前,市场呈现单边特征,投资者只能通过股市的上涨赚取利润,在下跌的时候只能承受损失或不作为,因此,博弈的双方都只能造成一种市场表现,即股市上涨,只是上涨的幅度、时间有所差异。而股指期货推出后,市场呈现双边特征,不但市场上涨可以赚钱,在下跌的时候也可以通过期货市场的超额收益来获得利润。同时,我国正在推出融资融券制度,若和股指期货结合起来,则市场将会形成真正意义上的多空双方对峙局面。 股指期货推出后,期货市场会出现四类投资者,他们各自的操作策略所有不同: 第一类投资者是套期保值者,以实现现货的套期保值为主要目的,规避市场系统性风险。套期保值包括多头套期保值和空头套期保值:多头套期保值是看涨型投资者以规避市场下跌的风险采取的措施,而空头套期保值则是看跌型投资者以规避市场上升的风险; 第二类投资者是投机者,直接入市买卖股指期货,其交易策略建立在大势研判和仓位控制的基础上,以获取暴利为目的。这类投资者面临极大的风险,但是也具有潜在的高额收益。他们是市场主要流动性提供者,也承担了风险转嫁的功能; 第三类投资者是套利者,这些套利方法主要包括同指数期现套利、跨市套利以及跨期套利等等,相对来讲,套利风险较小同时收益也较小,套利者可以消除市场失效的现象; 第四类投资者从本质上来讲也属于投机者。他们在现货和期货市场进行同方向操作进行投机,利用股指期货的高杠杆以及大权重股对指数的重要影响、金融股对指数的影响、板块联动效应、市场联动效应等,进行单边市场操作。 根据对国际市场的研究,我们发现套期保值交易额所占市场总交易额较少,而投机性交易则占总交易额比例相当高,可以达到80%左右。这说明投机的力量在市场上是非常强大的,所以不能忽视投机资金的操作手段,而它们的操作手法之复杂又往往让人感到意外。现货市场因为与期货市场具有紧密的联系,所以现货市场亦会受到很大的影响,尤其是当投资者操作策略偏离市场基本面的时候,这四类投资者可以左右现货和期货市场的走向,因此这四类投资者的力量对比就成为博弈结果的去向。引入股指期货以后,原先市场中不但多空博弈将会愈演愈烈,而且还增加了内外资的博弈和具体时点的短期博弈,例如股指期货的到期日博弈等等,市场操作将会更加复杂,1998年香港金融保卫战就是一例。随着内地市场的开放,这种复杂性将越来越明显。 总之,股指期货的推出,大大增加了市场博弈的复杂性,从单一的现货市场迈向现货市场和期货市场联动,从单边市场迈向双边市场。同时,股指期货推出后,内地资本市场和国际资本市场的关联性也将更为紧密,从这个角度来说,内地投资者和国际投资者的博弈也将在所难免。面对这些,管理层对推出股指的时机要审慎考虑。我们建议,已将大盘权重股作为核心资产的基金等机构投资者一定要作套期保值。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||||