近阶段由于美联储官员鹰派态度使得美债收益率持续走高,另外由于美国经济强劲盘面上看到美指有一波明显的涨势。金融市场投资者做空美债交易异常拥挤,股债双杀的格局初显,也由此增加了货币资产配置的要求。与此同时,新兴市场受到巨大冲击未来或面临价值修复。

美债收益率走高

因美国经济强劲增长以及美联储官员释放偏鹰派言论等因素,投资者预计今年利率会有所上涨,并将争论的焦点转移至利率上调的幅度问题上,即美联储年内有具备实现四次加息的可能。而正是出于这种预期,10年期美国国债收益率再次上行突破3%的重要心理关口,并在周三(5月16日)创出了2011年以来的最高水平,收盘录得3.096%。

(10年期美国国债收益率)

(10年期美国国债收益率)造成做空美债情绪持续高涨的短线原因是周三美国4月工业产出月率高于预期0.1%录得0.7%,4月美国制造业产出恢复增长,产能利用率升至2015年以来最高水平,表明制造业依旧增长迅猛。

另一方面,两名今年具有投票权的美联储官员相继发表讲话,威廉姆斯(即将上任纽约联储主席)提到,尽管已经多次加息,但利率水平仍维持在长期主流水平之下。未来继续通过前瞻指引向市场承诺宽松货币政策的方法会逐步消失。这进一步打开了市场对于利率上行幅度以及速率的想象空间。另一位官员博斯蒂克也表示收益率曲线倒挂现象不会出现,因减税的财政政策对实体经济的提振,年内加息3次是合理的。

金融市场的“头号玩家”疯狂做空美债

正是由于强劲的美国经济可能加剧投资者对于通胀的担忧,而美联储官员的讲话又似乎暗示为这一逻辑背书,做空美债成了金融市场最拥挤的交易之一。

根据美银美林全球研究5月4至10日对基金经理的调查,投资者本月蜂拥做空美国国债,成为金融市场第二大流行交易。

摩根大通的美国国债客户上周减少看平仓位、增加看空头寸。在汇市,美元自4月中旬以来上涨,令空头吃了亏,对冲基金和基金经理上周削减美元净空头。

未赶上做空美债班车的还包括澳大利亚头号养老基金AustralianSuper Pty,其首席投资官Mark Delaney也提到,继去年卖出了几乎所有的债券后,现在他在考虑重新买入。他说到:“我们2017年卖出了所有债券,可如今收益率已经涨了一个百分点,我们已经开始考虑要重新布局美债的空头头寸。”

股债双杀的格局初显

做空美债的狂热势头如果无法消退,最终将导致股债双杀的格局显现。美国国债收益率今年以来的上涨已经引发了市场对公司借贷资金成本上涨过快的担忧,这将直接反应在财报盈利的减少。同时对于未来投资项目的收益要求也会更为苛刻,将对企业的扩张和盈利产生负面效应。

这一点已经在美股上得到了印证,即使是汇聚全世界最优秀的龙头企业,哪怕特朗普减税会降低企业的税收压力,美股今年截至目前维持平盘状态,与去年的翻倍行情相差甚远。

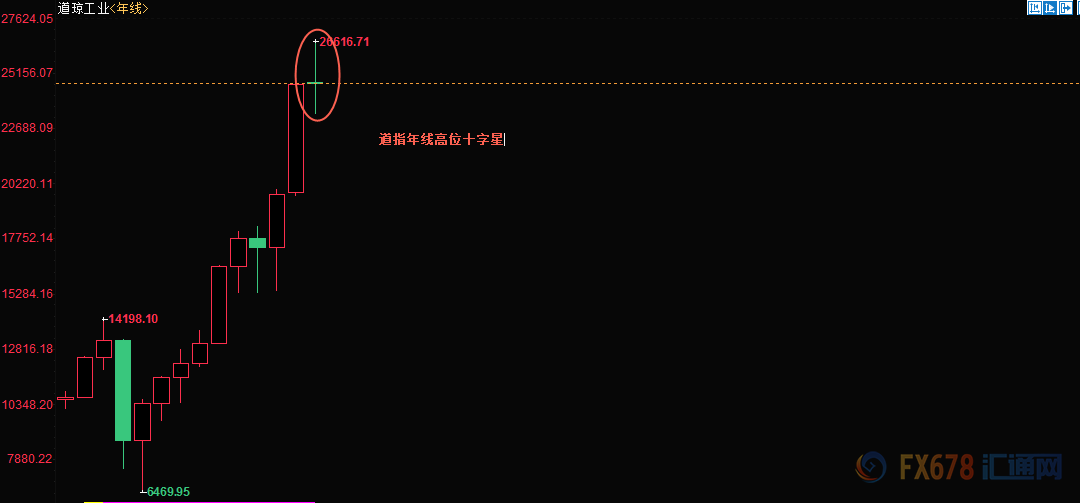

(道琼斯指数年线)

(道琼斯指数年线)美债收益率的上升,使得市场资金找寻到了更加安全可靠的一种投资方式,并且由于对其预期的继续上涨,就进一步使得与固定收益资产相对的股票吸引力下降,最终致使美股、欧股涨势脱轨。

美债收益率的上升何时会对股市资金产生明显分流影响,公允价值到底在哪里,最终目标收益又在何方,想必这是投资者关心的话题,以下是三个投行的观点的总结。

☆ 美债收益率上升至何时会产生股票资金分流的影响? ☆

瑞信集团指出,投资者开始揣测触发资金从股市向债市大轮动的临界水平在哪里。我们正在危险地逼近这个门槛。

对于这个门槛具体数值在多少,瑞信驻苏黎世的国际财富管理业务首席投资官Michael Sullivan也给出了答复“如果美国国债收益率达到3.5%,将推动人们退出股票并回到国债市场。”他预估,股票基金的外流尚未开始,但在收益率达到3.2%-3.3%时就应该可以察觉到。目前在他旗下约有约7600亿瑞士法郎(7580亿美元)投资资产的管理。

☆ 美债收益率的最终目标 ☆

对于未来美债收益率的最终目标,摩根大通的富兰克林认为收益率在达到4%前将不断上扬。根据美银美林的最新基金经理调查,资产管理经理们正在等待收益率达到3.6%,再将资金从股票重新分配到债券。

尽管目前债券收益率看起来似乎势不可挡,不过仍需警惕债券收益率可能会一段时间内陷入停滞的可能。如果投资者将关注焦点转向诸如美国财政赤字减少等风险。这应当会将今年收益率的上行空间限制在3.2%一线,而美元则会回落。

这其中的逻辑就是美国赤字下降,美国政府减少美债的推发,假设在需求不变的情况下,美债价格会走高,收益率可能出现下降。

☆ 美债收益率的公允水平 ☆

Vanguard Investments Australia亚太区固定收益业务主管Jeffrey Johnson在峰会上表示,10年期美国国债收益率的公允水平应在3%到3.25%之间。他还预计通胀并不会快速上升,人口老龄化、全球化影响、技术进步等重大因素应会使收益率的升势受到抑制。但他也承认,有证据表明投资者已经开始未雨绸缪,趁收益率上行之机重返固定收益资产。

美债收益率走高,对于投资者而言是一个机会,尤其从长远看更是如此。债券与股票的负相关关系提供了多元化及获得波动调整后回报的机遇。

做多新兴市场的机会来临

☆ 新兴市场叫苦不迭 ☆

近阶段受到美债收益率上涨最大冲击的当属一些发展中的新兴经济体,投资者上月开始竞相抛售基本面较差的国家的债券、股票以及当地货币,外资正逐步并撤离这些国家债市和股市。

具体数据显示,从各国汇率角度来看,过去的两周阿根廷比索从暴跌近20%即使该国央行连续三次加息也无济于事,土耳其里拉兑美元仅5月跌幅亦达到了9.9%,刷新历史新低。债券市场方面,自4月3日以来,新兴市场本币债券已累计下跌5.5%,而同期美国国债跌幅只有1.2%。

面对于本国货币的崩盘,各国各显神通,包括加息、向IMF申请资金援助、以外汇储备购买本国货币、去美元化等各类措施不绝于耳。就在市场充斥恐慌情绪的同时,却有一部分人这是大买新兴市场廉价资产的大好时机。

☆ 新兴经济体基本面未变,未来存在价值修复的机会 ☆

管理约7700亿美元资产的安本标准投资趁最近的卖压,增加在俄罗斯卢布、南非兰特和印尼盾的持仓。管理逾1万亿美元资产的高盛资产管理加码新兴市场债券,认为最近疲软的走势过头了。

Ashmore Group Plc指出,除了阿根廷和土耳其以外,最近的回落与发展中国家的基本面无关。

Ashmore驻伦敦的研究主管Jan Dehn说。“虽然最近新兴市场遭到抛售,我们没有看到新现在是买进新兴市场资产的时候,而不是该卖。”该公司管理约770亿美元的发展中国家资产。

太平洋投资管理公司分析师梅德也表示,在经历了美元和美债收益率上涨引发的大面积抛售后,新兴市场的许多风险已经释放充分。这提供了投资的机遇,比如像墨西哥,但仍需注意贸易和地缘政治问题等不利因素依然存在。

汇通网青择认为,在全球经济体持续增长的背景下,新兴市场整体基本面仍然保持强劲,一旦美债收益率曲线趋平,部分新兴市场被严重低估的资产将面临估值修复。

货币资产配置增加

摩根大通交易所交易基金全球市场策略师萨曼莎·阿兹萨雷洛(Samantha Azzarello)表示,现金和短期投资并不是一个好的投资选择,但现在的情况有所改变。他表示,他目前正在权衡是要持有风险资产还是持有能够获得3% 的短期收益率的无风险资产。

自上周以来,高盛和摩根士丹利都对货币市场表现出越来越大的兴趣。高盛表示,鉴于美国利率走高,短期固定收益机会增多,该公司将在三个月内增持货币资产。摩根士丹利表示,由于全球股市存在不确定性盘面上呈现区间交易的震荡行情,它们将短期增持货币资产的配置。

责任编辑:何凯玲

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)