西班牙银行业再成欧元梦魇 美联储会议将至

汇通网6月19日讯——当市场周一(6月18日)还沉浸在希腊选举结果利好的喜悦中时,西班牙银行业却恰恰在此时再次向风险偏好者泼了一盆冷水。西班牙央行(Bank of Spain)周一公布的银行业4月坏账占未偿付贷款总量比例从3月的8.37%升至8.72%,为1994年4月以来最高;而更为糟糕的是,西班牙10年期国债收益率周二(6月19日)稍早触及7.285%的恐怖高位。超级利空打击令欧元瞬间从天堂跌入地狱,深刻演绎了“福兮祸之所依,祸兮福之所伏”的金融市场投资哲理。

周二汇市,除了将继续关注希腊政局和西班牙银行业的相关进展外,二十国集团(G20)峰会将继续在墨西哥进行最后一天的会议日程。而美联储(FED)货币政策会议,也将在周二拉开帷幕。风险事件云集,汇市变幻莫测,是欧元为首的非美货币东山再起,还是美元就此一骑绝尘,值得投资者拭目以待。

西班牙坏账激增 国债收益率创出新高

西班牙央行周一公布的数据显示,4月份西班牙银行业坏账率升至18年来最高水平,表明在经济陷入双底衰退之际,西班牙企业和家庭拖欠债务的现象增加。

数据显示,4月西班牙银行业贷款余额中拖欠时间超过三个月的占8.72%,规模相当于1527.4亿欧元(约合1930亿美元),高于3月的8.37%,创1994年4月以来最高。该占比略低于1994年2月创下的记录高位,当时不良贷款占总贷款的比例为9.15%。

目前西班牙银行业不良贷款总规模约为2007年的11倍。但银行业贷款余额为1.75万亿欧元,与2007年基本相当,占国内生产总值的比例约为175%。

据业内人士分析,外界担心为其银行业注入的1000亿欧元救助资金或不足以避免整个西班牙申请更大规模的救助,西班牙将步希腊、葡萄牙和爱尔兰的后尘,寻求全面救助。而如何避免西班牙问题继续恶化,或许是目前举行的G20墨西哥峰会的首要议程。

市场对西班牙银行业的恐慌情绪也蔓延到了国债市场,西班牙10年期国债收益率周二稍早触及7.285%,再度刷新欧元时代记录新高,这将增加西班牙资本市场融资的成本和难度。

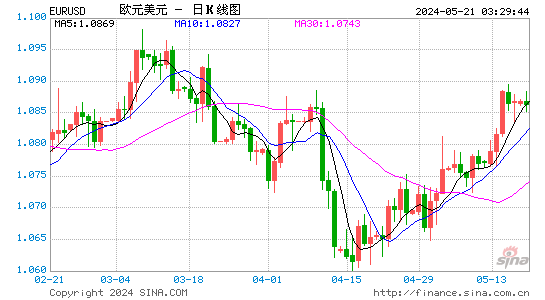

受西班牙银行业危机恶化影响,隔夜欧元兑美元从高位快速回落,刷新三个交易日低点1.2559。希腊初步大选结果带来的乐观情绪并没有延续多久,很快被西班牙不断攀升的借贷成本忧虑盖过,而且希腊求援前景依然存在疑惑。超级利空打击令欧元瞬间从天堂跌入地狱,深刻演绎了“福兮祸之所依,祸兮福之所伏”的金融市场投资哲理。

野村证券(Nomura Securities)驻纽约全球外汇策略主管诺德维格(Jens Nordvig)称,尽管周一市场关注焦点在希腊选举结果上,但西班牙国债收益率再次突破了高位,即使短期国债目前看上去也是岌岌可危,较之希腊退出欧元区,欧洲正面临着更大的挑战。欧元区情势不稳总体来说已开始导致资本外逃,只有对欧元区进行根本性改革,才会停止这一趋势。

本周西班牙标售国债时支付的借款成本可能要创下纪录,该国财政部将在周二标售20亿-30亿欧元12个月和18个月期国库券,并将在周四(6月21日)标售10亿-20亿欧元2014、2015和2017年到期国债。

G20公报草案:承诺采取一切必要措施安抚全球市场

当西班牙银行业在泥潭中越陷越深之际,G20峰会正在墨西哥洛斯卡沃斯如火如荼地召开。此次会议中,欧债问题再次成为了各国领导人躲不开的核心话题。

据一位了解G20公报草案的高级政府官员透露,G20领导人将承诺采取所有必要措施以安抚全球市场。目前G20正力图推动欧元区采取更积极的措施。

上述官员称,公报草案显示,G20承诺采取一切必要措施来提振需求、促进全球经济增长并重塑信心。G20希望欧元区能和希腊新政府合作,以确保希腊坚持改革计划、欧元区可以存续。

草案还显示,G20的首要任务仍是实现稳健、可持续的平衡发展,以推动就业,并提高福利水平。

美联储货币政策会议拉开帷幕

在欧元区债务问题接连不断的情况下,美联储公开市场委员会(FOMC)政策会议将于周二及周三(6月20日)举行。

分析师和投资者们目前争论的两个主要问题是:美联储是否会推出新一轮刺激政策?如果是,又会以何种形式?

结合目前市场上的主流观点来看,美联储很可能会采取进一步行动,而目前看来,选择延长“扭转操作”(即OT2.5)的可能性要高于推出冲销版第三轮量化宽松政策(QE3)。

扭转操作是美联储通过买入较长期限债券,同时卖出较短期债券,达到压低长期利率的货币政策。该政策因20世纪60年代初一次旨在“扭转”收益率曲线走势的类似尝试而得名。美联储于2011年9月宣布了其历史上第二次扭转操作(故称OT2),在2012年6月底前购买4000亿美元6年至30年期国债,并在同期内出售相同规模的三年期或更短期国债。

瑞士信贷(Credit Suisse Group AG)利率策略团队研究认为,FOMC可以将扭转操作规模扩大3000亿美元——到今年年底每个月500亿美元。在“卖短买长”的操作中,可以通过卖出最长包括四年期的短期国债,买入1000亿美元的长期国债和2000亿美元的MBS。这样的结构可以支持房地产市场,同时进一步帮助美联储降低市场风险收益率。苏格兰皇家银行(RBS)分析师也坚信美联储会延长OT2。

事实上,美联储内部也开始对OT2.5表现出越发浓厚的兴趣。美联储官员、亚特兰大联储主席洛克哈特(Dennis Lockhart)最近表示,美联储可能需要采取更多宽松货币政策,而延长扭转操作已经成为摆在桌面上的一个选项。美国芝加哥联储主席埃文斯(Charles Evans)日前也表示,支持通过一系列措施刺激就业实现更快速度的增长,包括延长扭转操作。

风险事件云集 汇市变幻莫测

近期市场风险事件云集,汇市料将变幻莫测。是欧元为首的非美货币东山再起,还是美元就此一骑绝尘,值得投资者拭目以待。

日本某大型信托银行资深交易商表示,在市场仍担心欧洲的主权债务问题的情况下(西班牙10年期国债收益率突破7.0%关口),欧元兑美元上方看似面临沉重压力。预计该汇率周二盘中将在1.2500-1.2650美元区间波动。尽管市场人士的注意力投向G20峰会方面的消息,但是对该汇率所持的基本立场仍是逢高抛售。

该交易商表示,希腊选举后带来的乐观情绪周一并没持续太长时间。欧元兑日元也看跌。预计该汇率将在99.00-100.30日元波动。美元兑日元则缺乏清晰的方向,因为市场人士准备从周三结束的美联储会议寻找交易线索。该汇率可能继续在前夜的波动区间内交易,即在79.00日元上下30点的区间内波动。

道明证券(TD Securities)研究团队指出,尽管希腊大选暂时使市场得到抚慰,但目前仍有许多风险事件即将来临。欧元兑美元很快就回吐了希腊大选利好带来的涨幅。

道明证券表示,若G20最终令投资者失望,则至少可以看到欧元兑美元将很快的跌至1.2500附近。

City Index机构全球市场策略师拉伊迪(Ashraf Laidi)则对于欧元的前景表示乐观,但他看多欧元的观点与希腊因素关系不大,而是预计美联储将会在本周的会议上给出宽松的暗示。

拉伊迪指出:“我们认为欧元将会走高的原因与希腊并无关系,我们认为美联储将在周三公布的会议结果上打开进一步刺激经济的大门。”

拉伊迪预计,欧元兑美元本周将会最高触及1.2850。

|

|

|

|