麦格理认为,一旦日元和欧元急剧贬值以及美元大幅升值,将使人民币陷入失控性贬值,继而导致全球性通货紧缩潮。

在4月13日发布的题为“Rights, Wrongs & Returns”的研报中,麦格理亚洲策略部负责人Viktor Shvets团队对上述结论作出了分析。

麦格理分析师团队认为,近期美联储表现出鸽派立场,作为一个实质性的全球央行,美联储必须通过最小化政策分歧来避免让全球经济雪上加霜。

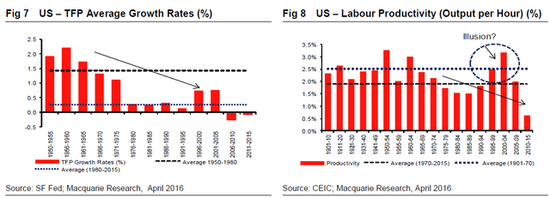

为何这么说?该团队指出,无论是使用传统的劳动生产率还是更有意义的全要素生产率,都能很明显看出,美国的生产力增速已经在相当长一段时间内呈现出下降趋势。

美国全要素生产率在上世纪70年代晚期开始减速,直到上世纪90年代晚期到本世纪早期的互联网科技泡沫破裂时期。零区域的增速累计出现的时间长达30多年。而且,传统的生产率也出现总体下滑趋势。

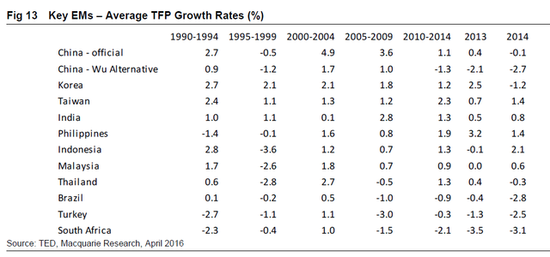

不止美国,多数新兴市场国家都有这种趋势,除了少数几个收入增速较低的国家,以及最不发达国家。

麦格理指出,过去几年,全球全要素生产率已经变成了负值,而1999年到2006年的平均增速则为1.3%。最严重的地方就是新兴市场。

全要素生产率下滑带来的负面效果在于:最终,它会令企业无法提高竞争力和盈利能力,威胁到一个国家维持或改善国民生活标准的能力。

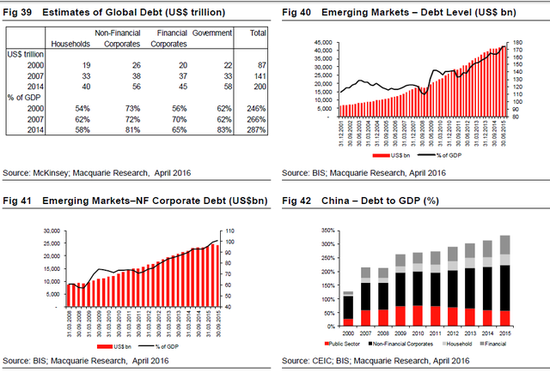

麦格理表示,在全球金融危机时期,新兴市场的债务水平显著攀升,特别是中国。与发达国家不同的是,新兴市场加杠杆主体普遍是非金融企业。

而如果私营企业拒绝增加开支,那么,这种情绪传导到更为广泛的公共部门,影响他们的开支积极性就将只是个时间早晚的问题。

一旦日元和欧元出现急剧贬值,美元出现大幅升值,那么,人民币就会陷入不可控制的暴跌,从而导致全球性通缩。

届时,决策者可能采取两种应对措施。一种是美联储和其他国家央行一样实施更加稳健的货币政策,比如QE4。第二种是公共部门介入资本市场,加大支持力度,促使国内资本的形成。

在麦格理分析师们看来,在流动性陷阱中陷入最深的国家和地区将首先采用这些政策。而日本是最有可能陷入流动性陷阱的地区,中国、美国和欧元区也将最终步日本后尘。

该投行在去年12月发布的2016市场展望报告中就曾表示,美元的飙升可能会迫使中国让人民币大幅贬值,从而加剧全球通缩。当时他们称:

2016年最大的风险在于,各大央行政策的分化会带来美元快速上涨,从而导致中国大幅贬值人民币。同时,欧洲央行和日本央行的宽松力度越大,人民币就越可能贬值以应对冲通缩风险。这反过来将增加全球的通缩压力。

进入【新浪财经股吧】讨论

责任编辑:支全明 SF099