FX168讯 近日看空人民币的呼声响彻市场,投行以及对冲基金纷纷表示人民币在纳入SDR之后将进一步贬值,因中国央行[微博]可能不会继续对人民币汇率提供支撑,将放开贬值空间。离岸人民币兑美元周一(11月23日)一度急挫约180点,最低至近三个月新低6.4353。有分析指出,美元指数上涨及周末有知名投行机构继续看人民币走低是主要原因。不过,中国人民银行[微博]副行长兼国家外汇管理局局长易纲周日表示,人民币被纳入SDR后,将在一个合理、均衡水平维持稳定。

人民币创近三个月新低 贬值预期升温短期料考验8月低点

人民币兑美元即期周一盘中及收盘均创近三个月低点,中间价亦跌至近三个月新低。交易员称,中间价、境内美元/人民币期权市场、乃至离岸市场均显现出人民币渐进贬值迹象,而美联储加息和监管层干预预期仍是市场关注焦点,短期人民币料考验6.40-6.41元区间的8月低点支撑。

交易员称,美元/人民币期权波动率周一续升,凸显市场对在岸人民币贬值态度。因贬值预期有所升温,境内购汇需求亦较旺,成交量较上周五有所放大。而美指攀升及机构看跌人民币促离岸

人民币早盘一度急跌约180点至两个月新低,两地价差扩大至400点。

据中国外汇交易中心数据,周一人民币兑美元中间价调降87个基点或0.14%,报6.3867元,创8月31日以来最弱。

截止收盘,美元/人民币六个月平价期权隐含波动率双边报价为3.725/4.175,三个月平价期权隐含波动率双边报价为3.725/4.125,创近三个月最高。人民币对美元即期成交量为200亿美元,较上日放大近两成。

海外从事宏观对冲交易的基金经理表示:“现在的海外市场,人民币贬值信的人多,不贬值信的人少。”

看空人民币呼声响彻市场 投行预计明年人民币将大幅贬值

近日,看空人民币的呼声响彻市场。交易员表示,周末包括高盛(Goldman Sachs)、美银美林(BoA Merrill Lynch)在内的多家投行机构发布报告称加入SDR后人民币料将贬值。看空情绪弥漫加之美元对其他货币继续升值,海外做空人民币的兴致又变得高涨起来。

高盛在11月19日的报告中称,新兴市场资产明年反弹所面临的最大风险是人民币“大幅贬值”,该公司最担心在岸人民币在未来12个月里大幅贬值的风险,而这可以通过做多美元/离岸人民币来直接对冲。

高盛认为,由于增速下滑,对人民币通过盯紧美元而对一篮子货币进一步显著升值的容忍度是有限的,尤其是因为这会制约决策者放松金融环境的能力。

高盛最新发布报告中预测,2016年底美元对人民币的汇率为6.60,2017至2019年将维持在6.80。

太平洋投资管理公司(PIMCO)认为,中国在8月份人民币贬值后的政策给这种货币提供了更大的波动空间,人民币未来一年有可能下跌。

PIMCO新兴市场投资经理Luke Spajic在上周五发表的博客中表示:“鉴于8月份汇率机制的变化,人民币未来6-12个月还有更多价值调整贬值空间。越是往前看,我们就越是认为,为了实现资金流的平衡,决策者会允许人民币出现波动。”

中国央行(PBOC)8月11日大幅调降人民币兑美元中间价,宣布进一步完善中间价报价,人民币创出1994年汇率并轨以来最大单日跌幅。

美银策略师David Woo上周五(11月20日)表示:“我们认为2016年人民币/美元将下跌高达10%。”长期以来人民币紧盯美元的做法迫使中国“进口”美国货币政策。美国自2009年推出量化宽松政策以来,中国继续大举借债。因此,中国债务自2007年以来已经翻了两番。据麦肯锡称,其债务占GDP的比率已经超过美国。

美林认为,中国央行8月11日以来对人民币的积极干预可能会提升人民币加入特别提款权(SDR)的可能性,因人民币的贬值可能会令其在国际货币基金组织[微博](IMF[微博])就人民币纳入SDR投票之前遭受更大阻力。如这一猜测是正确的,不管结果如何,中国令人民币保持强劲的动力将在人民币纳入SDR投票之后有所减少。

美林认为明年年底人民币/美元将升至7.00。在IMF就人民币的特别提款权于11月30日做出决定以及美国下月升息之后,人民币可能最早或在下一个季度开始贬值。

加拿大皇家银行(RBC)周一表示,尽管人民币兑美元本月迄今已下跌超过1%,但央行本月仍将允许人民币进一步贬值,离岸人民币对在岸人民币存在折价在一定程度上体现了这一点。

RBC驻香港高级外汇策略师Sue Trinh接受采访时称:“通过明显的外汇干预来捍卫人民币汇率的做法或许会放缓美元上涨步伐,但不会扭转人民币的强劲下行趋势。”

Trinh认为,目前人民币6.39左右的汇率水平看上去太强了。RBC设定的美元/离岸人民币年末目标价为6.56。

一些全球顶级基金经理近期亦纷纷表示,人民币未来料进一步贬值。

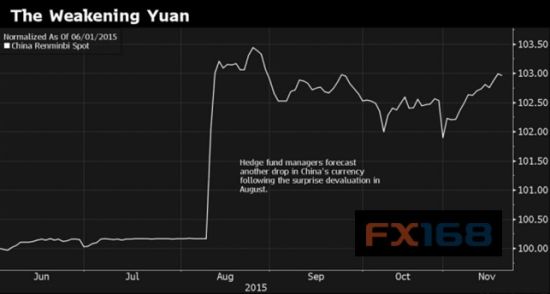

在8月份人民币意外贬值1.9%并引发全球市场动荡后,基金经理们对饱受不良贷款上升、出口下降之苦的中国能否重振其经济正在逐渐失去信心。

在他们作出这些悲观预测之前,这些投资者第三季度抛售的在美上市中概股的股价10月份已开始反弹。百度[微博]和携程在本季度反弹超50%。

对冲基金在过去6个月减持了中概股。截至三季度末,对冲基金共计持有8%的百度流通股,低于一季度13%的水平。同期,对冲基金持有携程、京东的比例分别从25%和44%降至16%和22%。

身为Appaloosa Management所有者的亿万富豪David Tepper上周声称,人民币或许即将贬值。Tepper在Robin Hood Investor’s Conference上表示,人民币被严重高估,有必要进一步下跌。

Tepper的意见获得了许多对冲基金大佬的支持。资产管理规模达120亿美元的Odey Asset Management的创始人Crispin Odey预计,人民币将至少贬值30%。

(图片来源:彭博、FX168财经网)

(图片来源:彭博、FX168财经网)Kamakshya Trivedi等高盛(Goldman Sachs Group Inc。)策略师上周四(11月19日)表示,面对美元走强和增长放缓的局面,政策制定者可能会让人民币贬值,继而在新兴市场产生连锁反应。

高盛策略师们表示:“在我们看来,主要风险就是这种转变所产生的附带后果。”

亿万富豪Dan Loeb在10月20日写给管理着180亿美元资产的Third Point投资者的信函中表示:“中国经济的下行情景似乎比以往任何时候都更令人生畏,最新的问题并非全球最重要的增长引擎是否会放缓,而是放缓的程度会有多严重。”

不过,摩根大通CEO Jamie Dimon表示看好中国经济。在Robin Hood大会期间,Dimon表达了自己的投资观点,称持有百胜、波音和联合太平洋股票,并看好中国经济。

Taconic Capital Advisors表示:“中国经济并非世界末日。增长虽然有所放缓,但并没有一些人担心的那么糟。中国政府依然有许多筹码来支持经济。”

机构质疑人民币在加入SDR之后将会进一步贬值 央行高官表示人民币仍将持稳

国际货币基金组织(IMF)执行董事会将于11月30日开会决定是否将人民币纳入目前由美元、欧元、英镑和日元组成的SDR篮子。目前市场一致认为人民币入篮成功的可能性非常高。

IMF工作人员上周建议批准人民币“入篮”,在美国等主要成员均已表示只要人民币满足相关要求就会支持这项决议的情况下,人民币纳入SDR几乎已是“板上钉钉”。

许多机构近期预计人民币在IMF就人民币加入SDR投票之后恐将进一步贬值,因中国央行可能不会继续对人民币汇率提供支撑,将放开贬值空间。

对此,中国人民银行[微博]副行长兼国家外汇管理局局长易纲周日表示,人民币被纳入SDR后,将在一个合理、均衡水平维持稳定。

“尽管不同的学者或是机构对人民币加入SDR后的趋势做出了各种各样的预测,我不会对这些推测置评,但人民币将在合理和均衡的水平保持基本稳定。”易纲在11月22日举办的 “中国经济的热点问题”学术研讨会暨厉以宁教授从教60周年庆祝活动上,做出上述表态。

易纲还指出,中国货币政策的框架正在转型,正在从过去更重视“量”的调控向更强调价格工具的作用转变。“我们的利率和汇率政策一直是比较稳定的,未来价格工具的重要性,或者说对全局的控制力,都会进一步增强。”

清华大学中国与世界经济研究中心主任李稻葵[微博]亦表示,加入SDR后短期内人民币将保持稳定。人民币加入SDR后,全世界市场更加关注人民币的汇率,从政策来讲人民币汇率需要更加稳定。

招商银行总行同业金融总部高级分析师刘东亮[微博]最新称,在美元强势周期背景下,人民币汇率在2016年料仍面临贬值压力,而贬值也可能只是时间问题,而中国经济能否企稳,将决定贬值预期在多大程度上得到兑现。

人民币明年或将放开紧盯美元策略?

尽管人民币在8月的主动性贬值一度引发市场剧烈波动和投资者对于人民币贬值前景的讨论,不过实际上年内至今,人民币依然是除美元之外的最强势货币。而对于2016年的人民币前景,有分析认为,如果人民币继续保持相对其他货币的强势,但放开紧盯美元的策略,那可波动的空间就会明显增加。

在其最新公布的顶尖交易系列中,高盛指出的2016年不应忽视的三大风险之一就有人民币与美元脱钩。高盛认为,人民币放弃紧盯美元策略将导致全体发达经济体的通缩压力加剧,并且新兴市场会迎来一轮货币贬值。

过去五年,人民币是全球表现最为强劲的货币,绝大多数其他货币兑人民币贬值幅度位于10-60%之间。而过去一年,人民币为次强货币,只有美元相对人民币升值了2.9%,英镑和日元持平,而其他货币多数货币贬值幅度达到10%左右,巴西雷亚尔甚至暴跌近30%。因此,如人民币只要继续保持相对其他货币的强势,但放开紧盯美元的策略,那可波动的空间则会加大不少。

(欧元/人民币月线走势图,来源:FX168财经网)

人民币贬值将对市场带来什么影响?

今年8月11日中国央行调整人民币中间价定价机制,紧接着人民币大幅贬值,央行的入市干预为汇率提供支撑,阻止了市场的的大幅波动。

Lombard Street Research首席经济学家、研究部主管Diana Choyleva认为,中国目前是主要经济体中唯一一个货币没有大幅贬值的,加入SDR之后,中国将会让人民币贬值,但是这将是一个缓慢过程。

Choyleva表示,如果人民币纳入SDR,中国可能会倾向于逐步对美元贬值其货币。这是一个好消息,因为这将给予西方增长实际收入的时间,让我们进入积极的状况。

而如果人民币没能被纳入SDR,中国政府可能不会为此再等5年。目前,中国是全球主要经济体中唯一一个没有大幅贬值其货币的国家。如果人民币不被接受,中国政府可能一次性大幅贬值货币,这将造成金融危机,对市场造成影响。

高盛近日预计,如果中国政府选择调整人民币与美元挂钩,以求重新获得不耗费外储的降息空间,全体发达经济体的通缩压力都可能加剧。新兴市场可能又迎来一轮货币贬值。

美银美林近日表示,人民币走软可能迫使美联储在更长时期内维持较低利率,这将使得欧元和日元兑美元在区间内波动。人民币贬值也意味着大宗商品需求将进一步减少,大宗商品价格将进一步下滑,这将令加元、澳元和巴西雷亚尔进一步走软。此外,人民币贬值也可能引起竞争性贬值,这意味着韩元、新台币和墨西哥比索也将保持低位。

本月,Powershares DB美元看涨基金(UUP)上涨2.7%,iShares追踪富时25中国股指数ETF(FXI)股票股价上涨3.6%,iShares MSCI中国ETF(MCHI)上涨3.9%。巴西ETF-iShares MSCI(EWZ)跃升9.7%,澳大利亚iShares MSCI ETF(EWA)劲涨6.8%。

校对:浚滨