热钱明目张胆涌入套利 圈内人称收益不低于8%

每日经济新闻记者 胡健 发自北京

从最近几个月来看,人民币汇率无论是名义汇率还是实际有效汇率,上升速度都较快,各发达国家采取货币宽松政策使得货币竞相贬值,大量流动性在寻找套利机会,而国内人民币存在的利差和汇差都吸引了短期跨境资金进入,按照历史经验,通过贸易渠道以虚增的方式进入也是惯常做法。

《每日经济新闻》记者注意到,短期来看,人民币快速升值引领的热钱流动,已经堆砌出贸易数据的泡沫;长期下去,它却是我们对外贸易的致命伤害。对此,政策层面还需引起足够重视,未雨绸缪。

5月17日,国家外汇管理局公布4月银行结售汇及远期结售汇签约和银行代客涉外收付款数据。数据显示,四月份我国银行代客结汇1340亿美元,售汇997亿美元,结售汇顺差343亿美元。这是自去年九月份以来银行代客结售汇连续8个月出现顺差。金融业内人士指出,银行代客结售汇继续保持较大规模顺差,说明市场对人民币升值的预期依然很强,导致结汇盘规模大。

在强烈的人民币升值预期下,热钱,蠢蠢欲动涌入中国。4月新增外汇占款为人民币2944亿元,贸易顺差181.6亿美元,FDI84.35亿美元,根据“残差法”初步计算,4月热钱约为207.5亿美元。

“以往海外热钱进入中国都会采取比较隐蔽的方式,如地下钱庄、货柜车夹带现金等多种办法,但现在已经变得明目张胆,贸易数据的虚假程度已经显而易见。”一位外资投行分析师告诉《每日经济新闻》记者。

无风险套利空间增大

一季度我国新增外汇占款大幅攀升,其一季度月均值超过人民币4000亿元,1月还创下超历史纪录的6837亿元,一季度海外资本流入强度明显增大。

通常来讲,热钱流入的套利动机主要包括套取人民币与美元之间的利差、套取人民币升值收益以及获得中国资本市场的价格溢价三种可能。

上述投行分析师告诉记者,一季度热钱流入如此汹涌,无疑在上述三者间都有利可图,人民币升值步伐加快,中国与其他国家利差也有拉大迹象,而资本市场也正处于低位盘整期,有冲高可能。“特别是房地产,中国房地产在去年下半年上涨势头很猛,又引起了热钱的极大兴趣。”

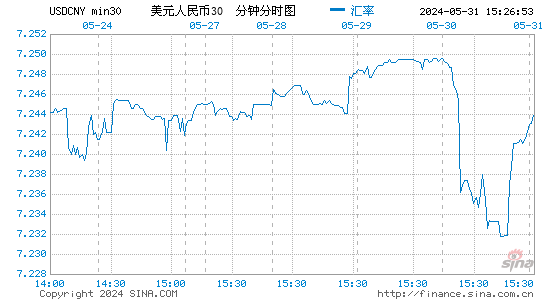

对人民币升值速度抱有信心和期待是热钱加速流入中国的最直接原因。5月9日,人民币汇率创下6.1925的历史新高。

中金公司首席经济学家彭文生认为,去年四季度十八大召开,中国经济增长企稳回升,导致中国的风险溢价下降,是人民币贬值预期消失的主要原因。无风险套利空间导致的资本流入,是人民币升值的主要推手。

上海证券首席宏观分析师胡月晓告诉《每日经济新闻》记者,海外货币政策再度宽松是热钱进入中国的推力。发达国家过剩流动性推动了国际热钱到处寻求出路和避风港。

“热钱收益不会低于8%”

刘横山(化名)是一家中型港资企业深圳子公司的财务,工作近八年的他第三次明显感到公司的操作手法不像是在做生意了,上两次分别是在2007年和2009年。

“母公司以购买原材料、订购产品以及与子公司一起投资项目等名义,将设在香港的母公司资金不断汇入公司账户,但母公司并不提取订单所需要的东西,甚至母公司的订单产品连自己公司的工厂都不生产。”刘横山说道。

“我刚工作时对此很诧异,现在已经很了解了。人民币肯定有利可图了。”刘笑着告诉《每日经济新闻》记者,收益不会低于8%。 上述人士称,一般热钱很少通过贸易形式流入,因为这样手续麻烦,成本较高,但今年一季度如此疯狂依然与热钱的流入冲动直接相关。

巨大的套利空间使得热钱明目张胆地通过贸易手段流入,这也迅速引起了媒体和监管层的注意。1~3月广东出口额10231.2亿元人民币,增长34.3%,高出全国增速15.9个百分点,其中深圳1~3月出口额增速达80%。

仿佛在金融危机之后,一直苦恼转型与升级的中国改革开放桥头堡,在今年有了跨越式的进步,但事实显然并非如此,从贸易国别数据就可看出端倪。

4月内地与香港的贸易往来同比增速达到了57.2%。另外,中国与东盟的贸易往来增速为25.3%,与美国为5.5%,与欧盟为0.19%,与日本为-2.37%。

中国社科院世经所副研究员高凌云告诉《每日经济新闻》记者,这一特征在出口方面表现得尤为突出,内地出口香港的同比增速,背离内地对香港以外地区出口同比增速的程度越来越大,如果将内地对香港的出口去掉,则内地的出口增速仍然呈下降态势。

刘横山说,在深圳关卡“保税区一日游”今年十分流行,即加工贸易企业将所采购的东西先出口香港等地区,再办理进口手续的操作办法。

“保税物流中心等同于"境内关外",企业不必到香港,只需将货物入保税物流中心转一圈就行,既节省运输成本,又缩短时间,而且手续简单。”刘说道。

高凌云说,夸大的贸易顺差会进一步加剧人民币汇率上升的频率和幅度,这意味着企业利润的进一步下滑,导致更多企业退出,尤其是制造业企业,大量企业的倒闭还意味着就业机会的减少,失业的增加,不准确的贸易数据,还会导致政府部门误判经济形势,做出错误决策。