美指连续走高 人民币缘何创出11个涨停

于舰

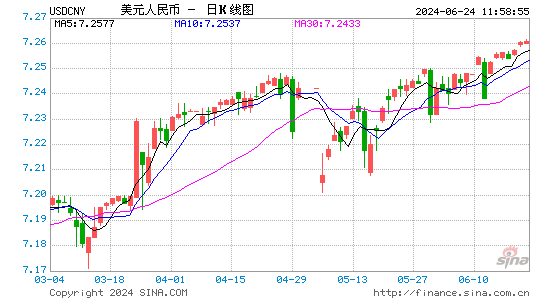

近期外汇市场上,正在上演人民币与美元齐升的景象:在中国即期市场上,人民币对美元几乎天天触及涨停;另一边国际外汇市场上,美元指数节节攀高。

究竟是什么因素在决定此时的市场心态?QE3、中国经济启稳似乎是人民币此时升值的原因;而美元的升值诱因人们则解读为缘于避险,虽然美国本身的“财政悬崖”成为头号风险话题,但美元的魔力就在于此,就如去年当美国3A评级首次遭遇不保的威胁,而美债收益率却意外创出新低一样。

人民币连触涨停

人民币对美元昨天在中国境内即期外汇交易市场上,又创出新高,突破6.23,开盘再触“涨停”价位6.2262,创汇改以来新高。这已经是人民币即期汇率连续11个交易日触及“涨停”。

从理论上来讲,人民币的上涨会造成中国出口企业一定的利润损失。但是,如果出口订单增长强劲,这个损失外贸商们可计入可预计的成本。一个现象就是,在过去七年中人民币持续升值,但中国的出口却也强劲增长。

在记者采访一些贸易商时,他们认为,在经历了经济不景气而带来的订单减少的痛苦之后,会更加知道汇率变动与经济基本面不好两个因素相比而言,哪个更“要命”了,前者可能是少赚,后者的风险是关门。

钱要往哪里去?昨天当人民币在即期外汇交易市场上又创出新高并触及涨停的时候,《第一财经日报》记者采访了上海交通大学上海高级金融学院执行院长张春,他对记者说,首先,中国经济下滑接近底部,最近的一系列经济数据也表明,一些代表经济景气的指数出现回升的趋势。虽然中国经济今年也出现了一些新的问题,但是,毕竟,这里的投资回报率还是更高的,当经济企稳与高回报相叠加时,对资本的吸引就会产生。相比美国,其国债收益率和存款利率都非常低,一下子印那么多钱(QE3),前两次的经验已经表示,这些钱不可能完全流入到本国的实体经济中去,中国香港、中国内地都出现了汇率的剧烈波动,这与QE3的关系十分密切。

新加坡华侨银行经济学家谢栋铭也在昨天表示,最近发现海外的投资机构开始对中国股市表现出兴趣,只是限于额度的限制,还不能大规模进入。但他说,这是一个信号。

中国经济企稳多见于近期的机构报告。渣打银行[微博]昨天发给《第一财经日报》的观点认为,中国经济放缓对企业利润造成了影响,但目前已经看到隧道尽头的亮光。

另一方面,一个值得关注的新现象是,此时的人民币已结束了过去七年持续升值的走势。从去年9月以来,银行间外汇市场盘中交易与过去的持续升值相比,明显出现了潮起潮落:“跌停”和“涨停”交替出现,人民币是升值还是贬值的预期也各有不同。在过去,人们一提汇改,毫不犹豫地判断就是——汇改即升值。而如今,这样的想法正在改变。

外汇资深人士何志成认为,“一方面跟央行逐渐放手有关,另一方面跟市场不成熟有关,还带有很重的结售汇市场的痕迹。我认为,当前连续触及涨停的主要因素是交易性因素,是上个阶段企业银行推迟结汇增持外汇头寸的结果。”

交通银行发布的报告称,在外围宽松格局下,加之中国经济有企稳迹象,10月人民币对美元汇率呈总体升值态势。预计未来人民币依然有一定升值压力。与去年以来的增长持续放缓,利率下降预期强烈不同,今年底后,增长趋于平稳,利率趋势稳定并可能在明年下半年后小幅加息,资本流入和资产本币化的步伐将会加快,人民币升值预期又将增强。综合考虑各方面因素,预计年内人民币对美元汇率继续呈双向波动、弹性增强的态势。

美元发挥避险优势

美元指数也在不断上涨。如今已站上了81的整数关口,并触及81.24的新高。

美元指数是综合反映美元在国际外汇市场的汇率情况的指标,用来衡量美元对一揽子货币的汇率变化程度。它通过计算美元和对选定的一揽子货币的综合的变化率,来衡量美元的强弱程度,这一揽子货币主要由欧元、日元、英镑、加拿大元、瑞典克朗、瑞士法郎组成。其中,欧元对美元的强弱在美元指数中所占比重最大。

在美国大选结果宣布之日,当大选结果一出,美元便应声下跌,这在市场此前的普遍预期之中。但是,很快美元便涨了回来,而且“失地”全部收复。到今天,美元指数已经成功站上了81的整数关口。昨天记者截稿时,美元指数为81.14。

美元并没有像一些人分析的那样,在大选之后,面临所谓的“财政悬崖”会大幅贬值,却在近几个交易日一直走强。

在外汇市场上,人们会看到分析师们常用的一句话,“市场风险偏好有所抬头”,那就意味着,美元货币下跌,非美元的货币开始升值;而当说“市场避险资金大量涌入”的时候,那一定是美元在涨了。无论新兴市场国家的成长性目前有多高,但是,目前,在市场的眼里,风险最低的地方还是美元(或美元资产)。

高盛集团(Goldman Sachs)全球外汇分析师团队认为,美国的“财政悬崖”来临时,美元受到短暂提振后将面临大规模抛压。

但是,市场的分析还有更加“有意思”的逻辑,即当市场认为真正发生有风险事件的时候,美元又会因避险情绪升温而升值。

不过,一些权威机构认为,美国掉进“财政悬崖”的几率并不太大。标准普尔评级(Standard & Poor's)近日指出,随着美国大选结束,美国跌落“财政悬崖”的风险几率虽然在提升,但目前的几率大约只有15%。标普称,在我们看来,最有可能出现的情况是,决策者在最后关头及时达成了协议,从而规避“财政悬崖”中的大部分负面冲击。