【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

来源:姜超宏观债券研究

债市情绪转暖,股市商品降温

——海通债市一致预期调查第37期

摘 要

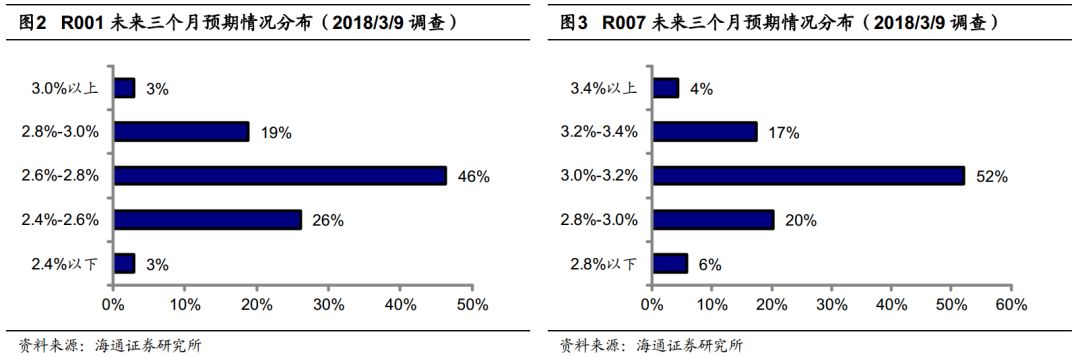

资金利率:预期保持平稳。年初以来资金面整体宽松,对资金利率的走势,多数受访者预期R001和R007还会维持平稳:约46%的受访者认为未来三个月R001水平将在2.6%-2.8%区间波动;52%的受访者认为R007会在3.0%-3.2%。

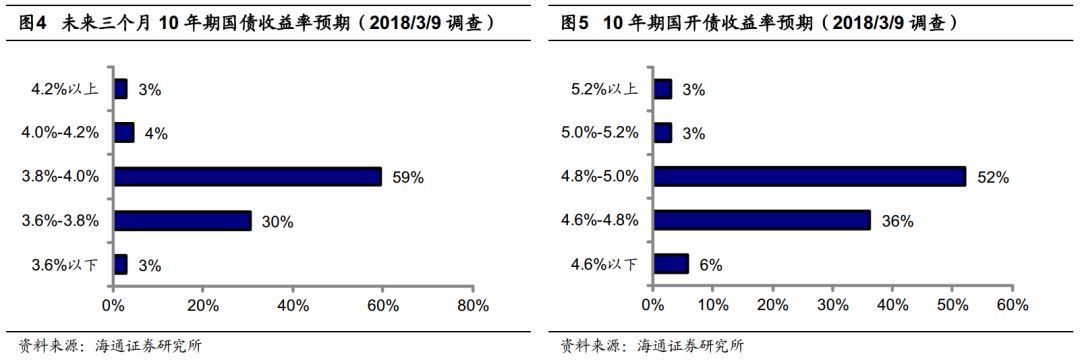

利率债:情绪回暖,仍有分歧。目前10年期国债收益率处于3.83%左右,10年期国开债收益率在4.8%左右,对未来三个月利率债的表现,市场情绪有所回暖,而对于中枢是否会进一步下行仍有分歧。(1)十年国债:有59%受访者认为其会维持在3.8%-4.0%的区间,也有30%的受访者认为未来会小幅下行至3.6%-3.8%区间,认为会突破4%的仅占7%。(2)十年国开:多数(52%)认为会维持在4.8%-5.0%区间;但也有36%的人认为会小幅下行至4.6%-4.8%。

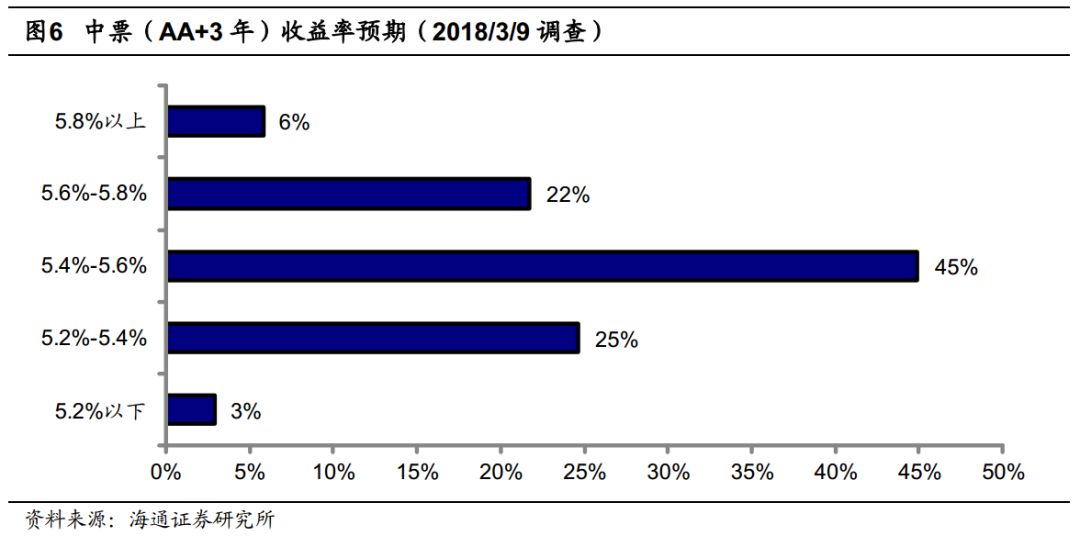

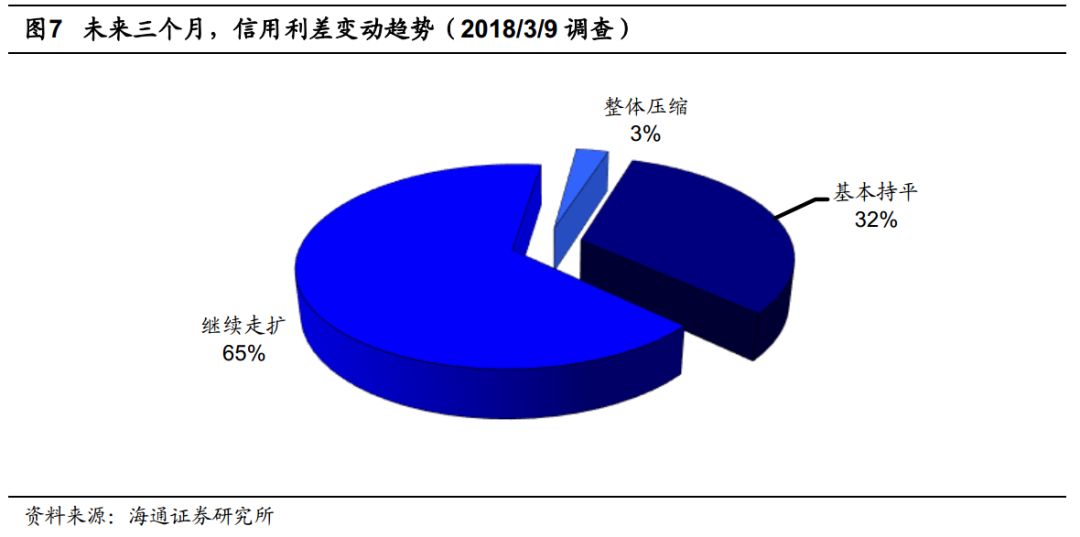

信用债:利差趋于走扩,情绪相对谨慎。对于未来三个月信用债收益率的走势,投资者略有分歧,有45%的人认为3年AA+中票会在5.4%-5.6%之间波动;25%的受访者认为收益率会进一步下行至5.2%-5.4%;但也有22%的人认为会抬升至5.6%-5.8%。而对于信用利差的上行则基本没有争议,65%的人认为信用利差将继续走扩,32%的受访者认为信用利差将基本持平。

货币政策:小幅上调公开市场利率。对于未来央行将如何实施货币政策,大部分人(62%)认为央行会小幅上调公开市场操作利率,另外有23%的受访者认为央行会继续维持现有操作利率。仅7%的受访者认为央行将上调存贷款基准利率。

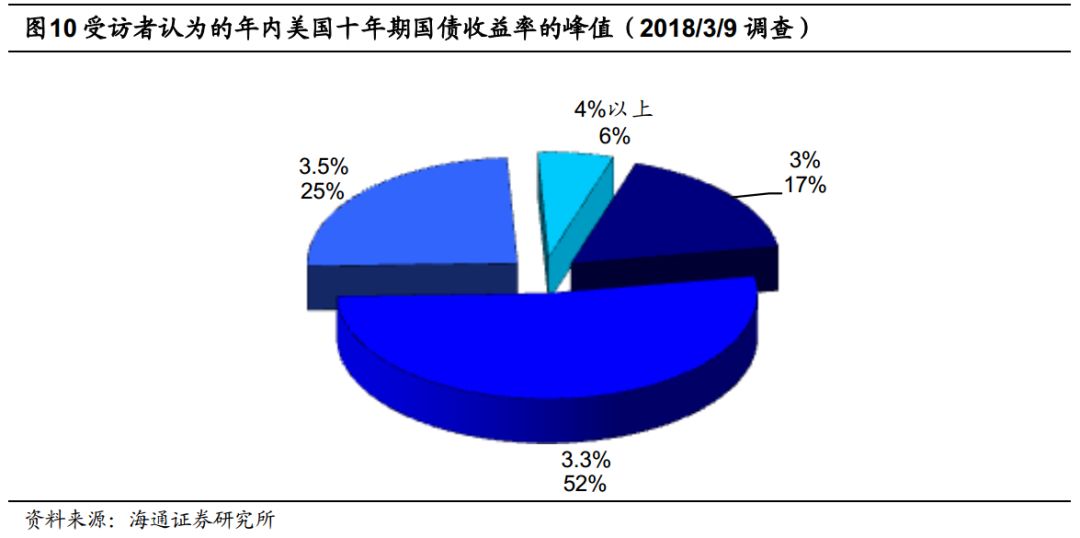

预期美债利率峰值3.3%。年初以来,美债收益率大幅攀升,10年美债最高到2.95%,目前回落在2.9%左右。对于未来美债走势,大部分人认为美债利率将继续大幅上行,对于十年美债的高点, 52%的人认为会到3.3%,还有25%的人认为会到3.5%,仅17%的人认为会在3%。

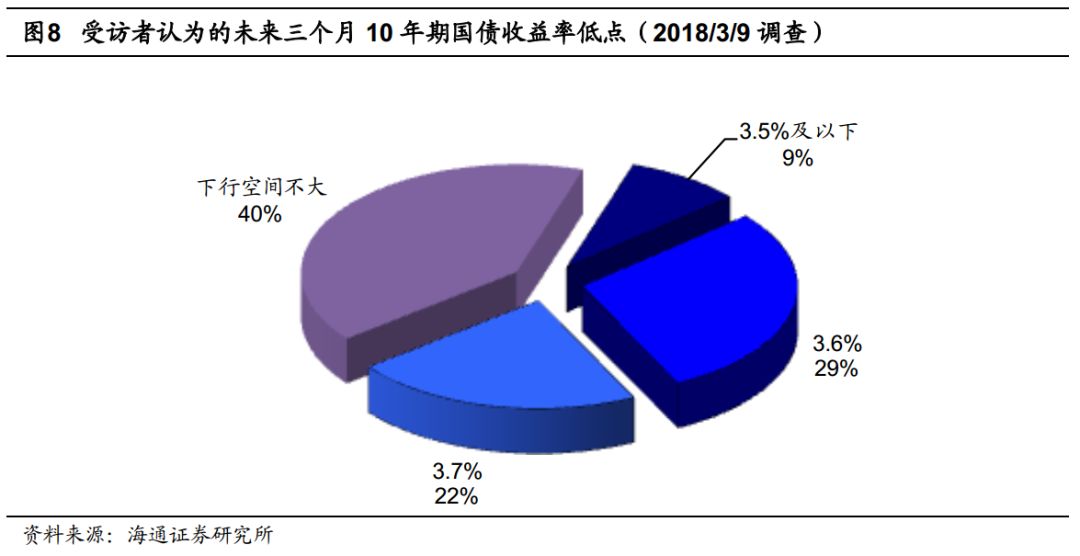

本轮债市上涨空间存分歧。多数人认为债市上涨仍未结束,但也有不少投资者对上涨空间存有担心。对于未来三个月10年期国债的低点,有6成受访者认为收益率还会进一步下行,其中22%的受访者认为最多下行到3.7%,29%的受访者认为可能下行至3.6%,也有少数受访者比较乐观,认为能够下行至3.5%。但同时有四成受访者偏谨慎,认为进一步下行空间已不大。

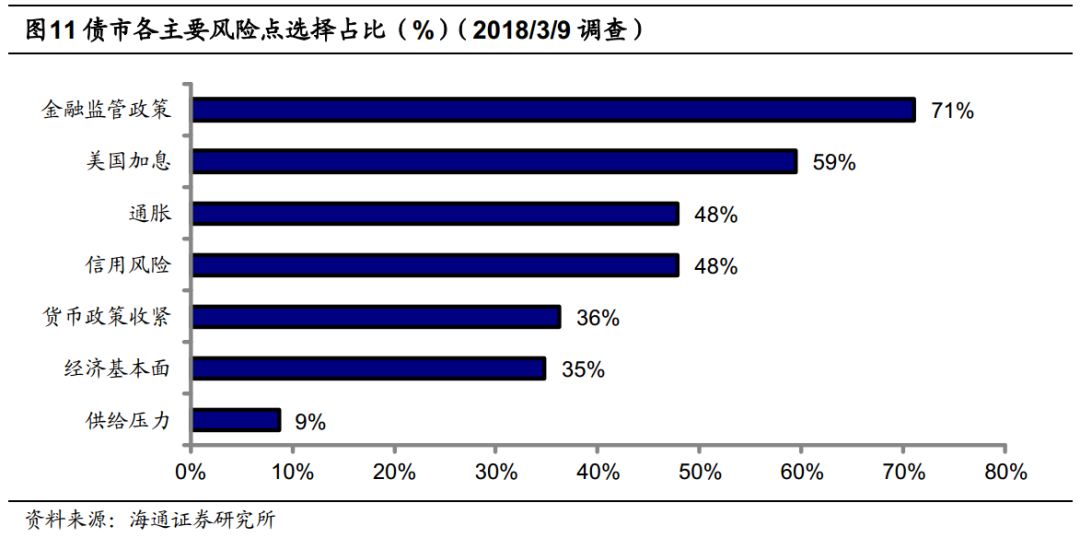

监管和美国加息是最担心的风险点。超过71%的受访者认为金融监管政策仍是18年债市的主要风险点;有59%的受访者担心美国加息会制约国内债市行情,是投资者第二关心的风险;此外投资者对通胀、信用风险也较担心,受访者占比均为48%;对供给压力相对不担心。

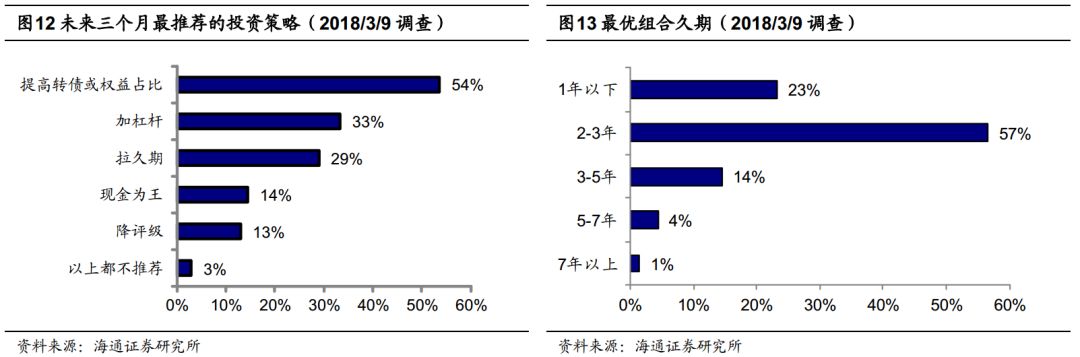

投资策略:逐渐拉长久期、加杠杆。对于未来最推荐的投资策略,“提高转债或权益占比”仍是主流选择(占54%),“加杠杆”和“拉久期”的策略较上期(1月10日)明显升温,分别占到33%和29%,“降评级”仍不被看好。

组合久期拉长至2-3年。对于最优组合久期,大部分人(57%)选择了2-3年,较上期(39%)大幅提高,而选择一年以下的仅占23%,印证了债市情绪回暖和拉久期策略的升温。

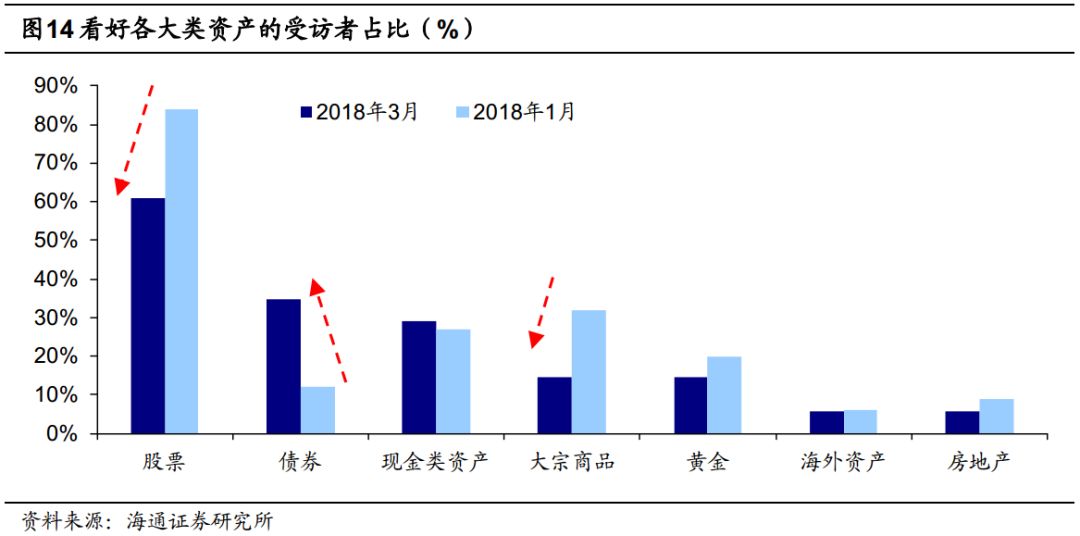

大类资产配置:股市商品降温,债市升温。对于最看好的大类资产,看好股市的人仍最多(占61%),但较1月初时(84%)大幅下降,而看好债市的受访者则由上期的12%升至35%,一跃成为第二看好的资产。大宗商品看好者占比则由30%大幅降至14%。

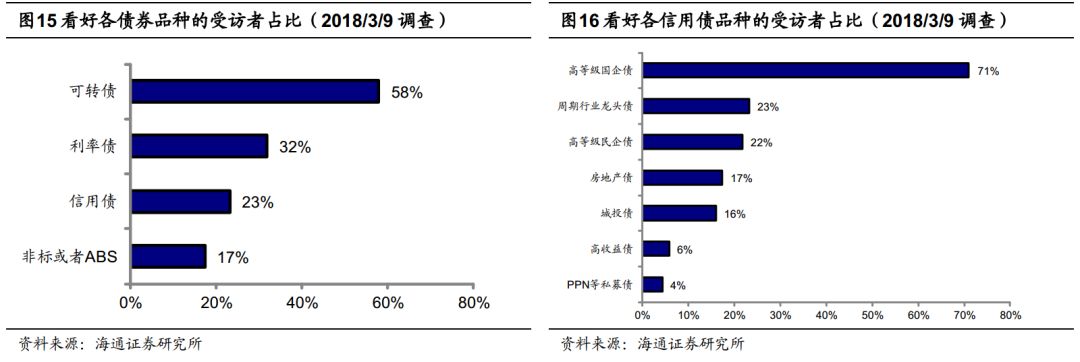

债券中最看好可转债,信用债风险偏好仍低。对最看好的债券品种,选择可转债的人仍旧是最多的,占比达58%;看好利率债的人较上期明显上升,由27%升至32%,且高于信用债(23%)。对于最看好的信用债品种,选择高等级国企债的投资者占比超过七成,而对于民企债、低等级债、城投债都不太看好,意味着投资者风险偏好仍低,安全性券种受青睐。同时我们注意到往期偏好度较高的周期性行业龙头债,本次调查时只有23%的受访者选择看好。

1. 受访者结构

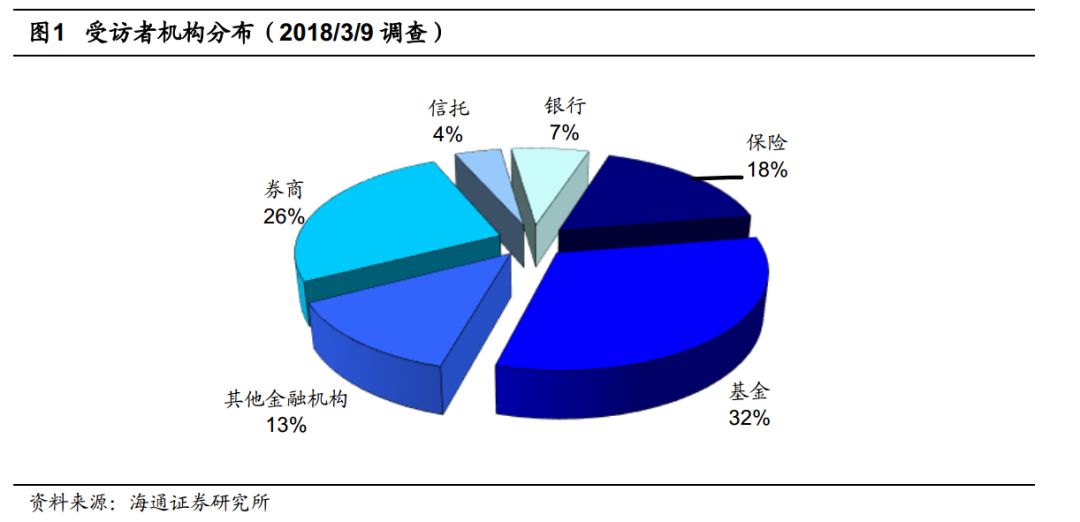

我们于2018年3月9日向以债券研究员和投资经理为主的微信群,投放了第37期海通债市一致预期调查问卷《债市的春天到了么?》(见附录)。回收的受访者中,32%的受访者来自基金,26%的受访者来自券商,18%来自于来自保险,7%的受访者来自银行,另外信托和其他金融机构受访者分别占4%和13%。

2.资金利率:预期保持平稳

年初以来货币政策回归中性,2 月春节月份资金利率不升反降,体现了央行维持资金面平稳意图。考虑到从18年一季度起 MPA 考核同业存单纳入同业负债,资管新规即将落地带来的不确定性和美联储加息预期,短期资金面可能会承压。对于未来三个月资金利率的走势,目前市场预期如何?

对于R001,我们调查时水平为2.62%。约46%的受访者认为未来三个月R001水平将在2.6%-2.8%区间波动;有约19%左右的受访者认为其会抬升至2.8%-3.0%,还有26%的受访者认为其会在2.4%-2.6%之间波动。

对于R007,我们调查时水平为2.97%。20%的受访者认为R007将在2.8%-3.0%之间波动;52%的受访者认为R007会在3.0%-3.2%;也有17%的受访者认为R007会抬升至3.2%-3.4%。

3.利率债:市场情绪开始回暖

未来三个月国债、国开债的走势会将如何?我们的调查结果显示,受访者情绪开始回暖,多数投资者预期国债、国开债收益率或将开始下行。

10年期国债:区间震荡或进一步下行。目前10年期国债收益率处于3.83%左右,对于未来三个月10年期国债收益率的预期,有59%受访者认为其会维持在3.8%-4.0%的区间波动,有30%的受访者认为未来会小幅下行至3.6%-3.8%区间波动,分别有3%的受访者预期会上行突破4.2%和下行回落至3.6%以下。

10年期国开债:与国债预期一致。目前10年期国开债收益率在4.8%左右,对未来三个月10年期国开债收益率的预期,调查结果显示,52%的受访者认为未来10年国开利率会维持在4.8%-5.0%区间波动;36%的受访者认为未来利率会小幅下行至4.6%-4.8%区间内,同时有6%的受访者认为未来其收益率会进一步下行至4.6%。

4.信用债:利差趋于走扩,情绪相对谨慎

信用债收益率跟随利率债出现下行,2月3年期AA+中票收益率在触碰5.6%高点后开始持续下行,我们调查时3年期AA+中票收益率已下行至5.43%附近。

对未来三个月3年期AA+中票收益率的走势,市场情绪相对谨慎,略有分歧。有45%的受访者认为收益率会回到5.4%-5.6%的波动区间;22%的受访者认为未来收益率将抬升至5.6%-5.8%,此外还有25%的受访者认为收益率会进一步回落至5.2%-5.4%。

信用利差来看,年初以来再迎监管升级,叠加信用事件频繁发生,推升信用利差进一步走高。对于未来三个月信用利差走势,多数投资者预期会趋于走扩。具体来看:

根据我们的调查结果,65%的受访者认为未来三个月,信用利差将继续走扩;32%的受访者认为信用利差将基本持平;此外只有3%受访者认为信用利差将会整体压缩

5.本轮债市上涨空间还有多大?

年初以来,国内债市从短端上涨逐步变成全面上涨,且已经持续了2个多月,10年期国债从接近4.0%的高点下行至目前的3.82%,债市小伙伴们终于感受到久违的春天气息,但同时市场又在担心未来还有多少上涨空间。

我们的调查结果显示,对于未来三个月10年期国债的上涨空间,有6成受访者认为收益率还会进一步下行,其中有22%的受访者认为最多下行到3.7%,有29%的受访者认为可能下行至3.6%,也有极少数受访者比较乐观,认为能够下行至3.5%的水平。但同时,有四成受访者认为未来下行空间不大。

从结果来看,尽管多数受访者认为债市还不会结束上涨,但也有不少投资者对债市未来的上涨空间存有担心,市场观点分歧较大。

6.货币政策:预期会小幅上调公开市场利率

对于未来央行将如何实施货币政策,大部分人(62%)认为央行会小幅上调公开市场操作利率,另外有23%的受访者认为央行会继续维持现有操作利率。仅7%的受访者认为央行将上调存贷款基准利率。

7.预期美债利率峰值3.3%

年初以来,美债收益率大幅攀升,10年美债最高到2.95%,目前回落在2.9%左右。对于未来美债走势,大部分人认为美债利率将继续大幅上行,对于十年美债的高点, 52%的人认为会到3.3%,还有25%的人认为会到3.5%,仅17%的人认为会在3%

8.债市最担心监管和美国加息

受访者最担心的债市风险点仍旧是金融监管政策。年初以来,监管政策还在持续出台,去杠杆力度不减,备受关注的资管新规也尚未落地,2018年监管压力仍在,有超过71%的受访者均认为金融监管政策是债市的主要风险点之一。

美国加息、通胀和信用风险也是投资者关注的主要风险点。2月美国非农数据大超预期,3月加息几无悬念,随着美国年内加息,市场预期美债利率会进一步上行,中美利差或进一步缩窄。尽管我们认为目前中美利差仍有保护,汇率对国内货币政策的制约也大幅缓解,但美国加息仍旧是投资者极为关注的风险点,选择此项的受访者占比为59%,仅次于金融监管政策。

此外,选择通胀和信用风险为主要风险点的受访者占比均为48%。我们问卷发放的当天,2月通胀数据发布,CPI环比涨1.2%,同比跳升至2.9%,大超市场预期,引发市场对通胀的担忧;年初以来信用事件层出不穷,上周上海华信国际集团和富贵鸟债券大跌,亦引发不小震动,本次调查显示近一半受访者担忧信用风险。

此外,投资者对货币政策收紧和基本面也较担心,相对不担心的风险点是供给压力。

9.投资策略:逐渐拉长久期、加杠杆

对于未来最推荐的投资策略,“提高转债或权益占比”仍是主流选择(占54%),“加杠杆”和“拉久期”的策略较上期(1月10日)明显升温,分别占到33%和29%,“降评级”仍不被看好。

对于最优组合久期,大部分人(57%)选择了2-3年,较上期(39%)大幅提高,而选择一年以下的仅占23%,印证了债市情绪回暖和拉久期策略的升温。

10.大类资产配置:股市商品降温,债市升温

对于最看好的大类资产,看好股市的人仍最多(占61%),但较1月初时(84%)大幅下降,而看好债市的受访者则由上期的12%升至35%,一跃成为第二看好的资产。大宗商品看好者占比则由30%大幅降至14%。

11.债券最看好可转债,信用债风险偏好仍低

春节以来股市重整旗鼓,低点上涨,对于债券中最看好的品种,选择可转债的人仍旧是最多的,占比达58%;而看好利率债和信用债的均不算多,分别占32%和23%,相比而言,投资者对利率债更为偏好。

对于最看好的信用债品种,选择高等级国企债的投资者占比超过七成,为71%,意味着投资者对于信用债的风险偏好仍低,安全性券种备受青睐。同时我们注意到往期偏好度较高的周期性行业龙头债,本次调查时只有23%的受访者选择看好。

而对于民企债、低等级债、城投债、私募债市场依旧都不太看好。未来监管压力仍大、信用风险升温,预计信用债风险偏好仍将维持低位。

责任编辑:牛鹏飞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)