【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

来源:固收彬法

【天风研究·固收】 孙彬彬/高志刚/于瑶

摘要:

今年前6个月,产业债的实际回售率高达57.69%,大幅高于2009年至2017年产业债平均28.77%的回售率水平。在整体去杠杆、强监管的宏观背景下,投资者的风险偏好明显下降,对风险的防范心理大幅提高,对于持有的低资质债券即便发行人将票面调整至市场参考利率之上,往往仍会选择落袋为安。目前信用债市场呈现出来的评级间的结构性分化仍未改善,考虑到今年下半年即将进入回售期的发债主体多以中低评级为主,我们预计下半年的实际回售率大概率仍将维持在高位,部分低资质主体依然会面临上调票面利率仍被大比例回售的压力。

今年信用债回售率有多高?

在前期报告中,我们曾多次提示今年信用债偿还存在结构性风险,具体而言,今年债券偿还总量上没有明显压力,但是会有大量公司债面临回售,并且回售压力主要集中在下半年。

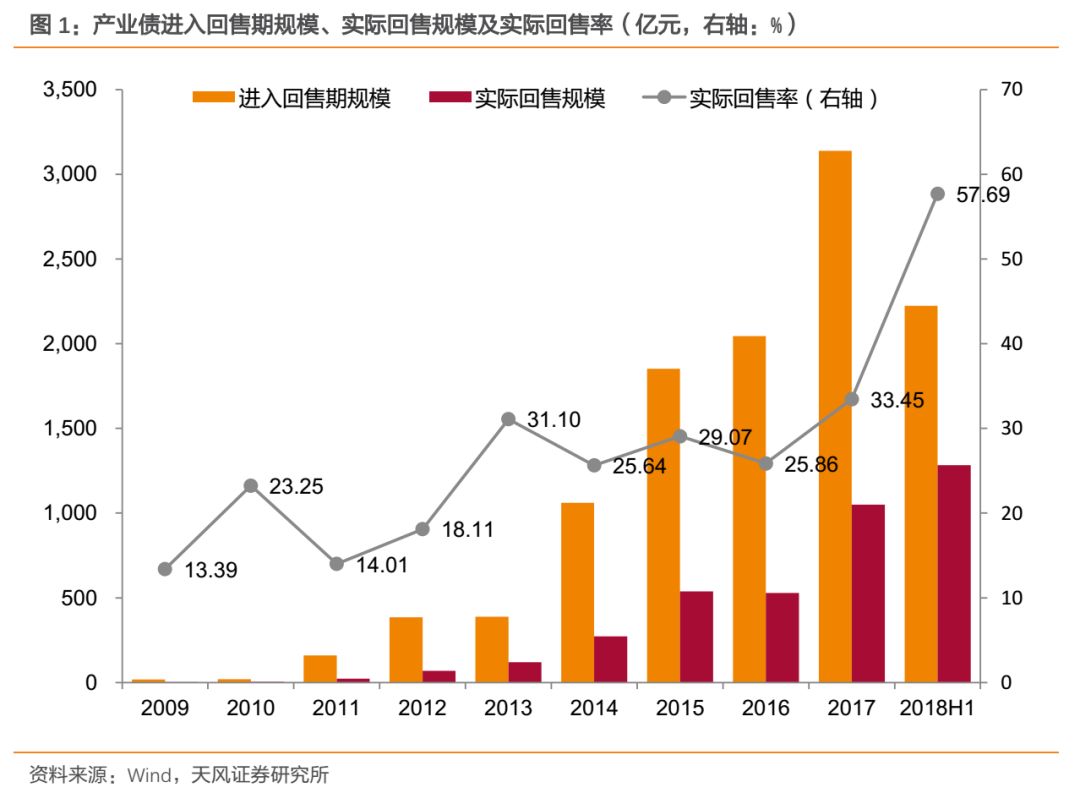

1. 上半年实际回售率高企

我们以债券的实际回售规模与进入回售期规模(即回售日前的债券余额)的比值计算债券的实际回售率。今年前6个月,进入回售期的产业债规模为2223.60亿元,实际回售规模1282.87亿元,上半年的实际回售率高达57.69%,大幅高于2009年至2017年产业债平均28.77%的回售率水平。

实际回售率 = 实际回售规模 / 进入回售期规模 * 100%

具体来看,今年上半年有179只产业债选择行使回售(实际回售率>0),其中,公募发行的债券70只,私募发行的债券109只。考虑到私募债公开披露的信息相对有限,并且缺乏可用的市场参考利率,因此我们重点关注行使回售的70只公募产业债的特征。

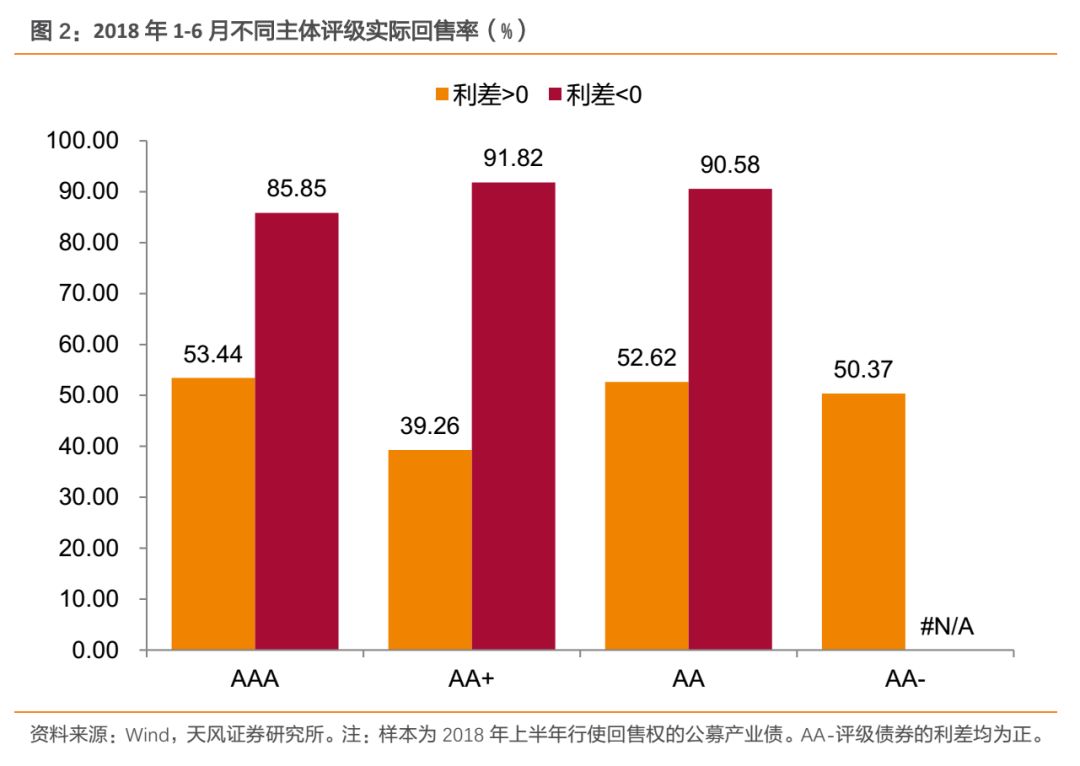

在前期回售专题报告中,我们重点阐述过,在一般的决策流程中,调整票面利率选择权在回售选择权之前,并且调整票面利率的决策权在发行人,而债券的回售决策权在投资人。对于投资人来看,是否继续持有债券取决于回售日之后的票面利率与回售当天相同券种、相同评级、相同剩余期限的债券市场利率的比价关系,我们将这种比价关系简称为“利差”。

利差 = 回售日之后的票面利率 – 回售当天相同券种、相同评级、相同剩余期限的债券市场利率

从利差和实际回售率的比较来看,当利差为正时,继续持有债券的性价比较高,投资人选择回售的占比较低;当利差为负时,继续持有债券的性价比较低,投资人选择回售的占比较高。这也从侧面印证了发行人确实可以通过调整票面来博弈债券的存续期。此外,我们也注意到,即便在利差为正时,今年上半年仍有近一半的债券选择行使回售,说明除了利差因素之外,投资人还会考量其他影响因素。

2. 上半年大比例回售个券

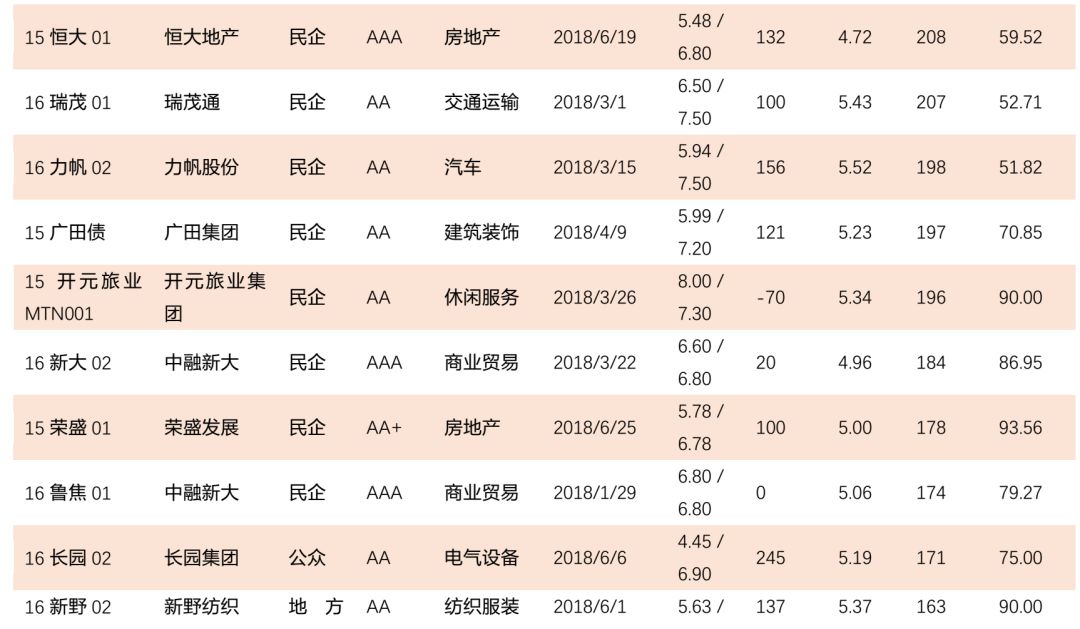

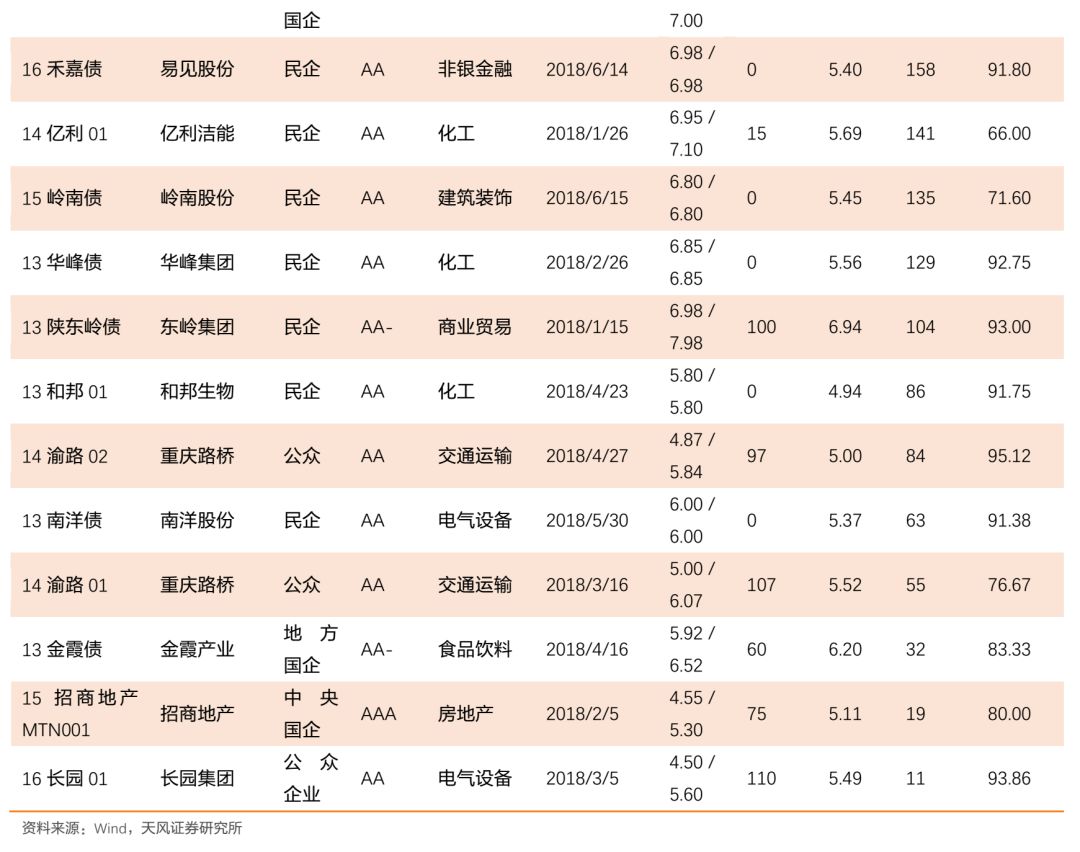

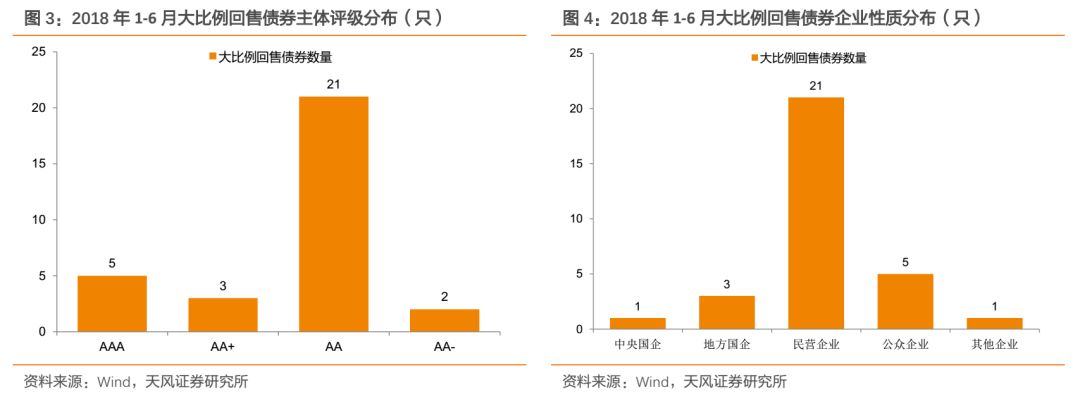

针对今年上半年行使回售的70只公募产业债,我们筛选出“利差>0”同时“实际回售率>50%”的31只个券。这些债券的投资人在利差为正的情况下,依然选择大比例回售,可能更多的是基于对个券信用资质和估值的担忧,选择落袋为安。

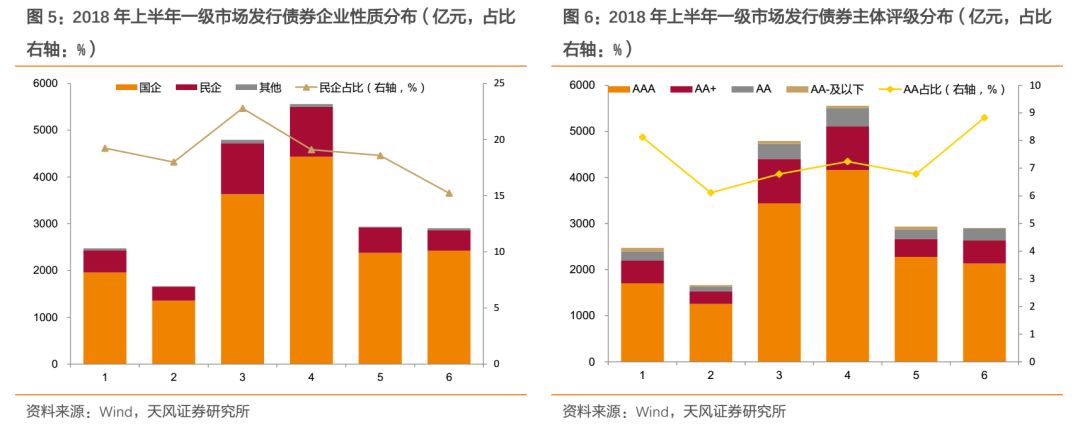

从统计数据来看,上表中梳理的大比例回售个券主体评级主要集中在AA评级,企业性质多数为民企。这也与同期一级市场发行的结构特征相呼应,今年上半年信用债融资主要集中在高评级的国企发债主体,低评级民企的融资渠道被不断压缩。

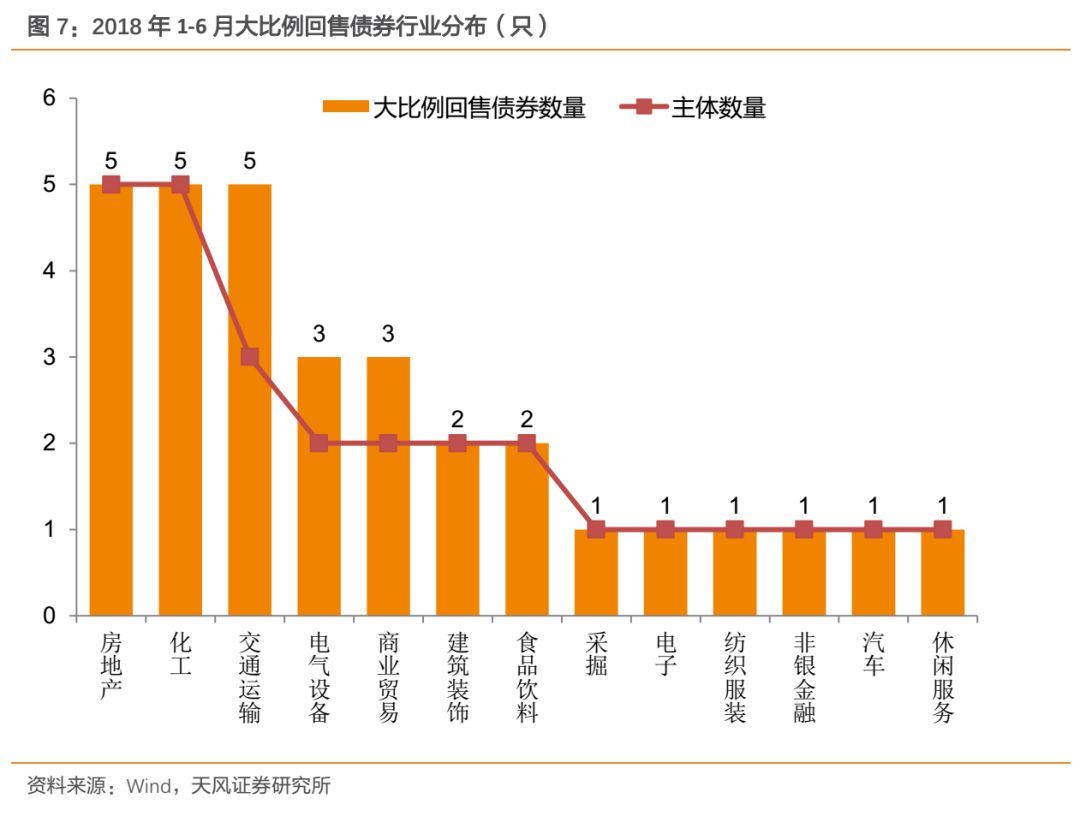

从行业分布来看,大比例回售个券主要集中在房地产、化工等民企占比较高领域(交通运输行业中大比例回售的5只个券实际来自3个发债主体)。

3. 小结

通过回顾今年上半年产业债的实际回售情况,我们可以得出以下结论:

发行人可以通过调整票面利率来博弈投资者的回售决策。当利差为正时,继续持有债券的性价比较高,投资人选择回售的占比较低;当利差为负时,继续持有债券的性价比较低,投资人选择回售的占比较高。

低评级债券或是民企债券的持有人更关注发债主体自身信用资质和估值的变化,而对票面利率相较于市场利率的比价关系敏感度较低。

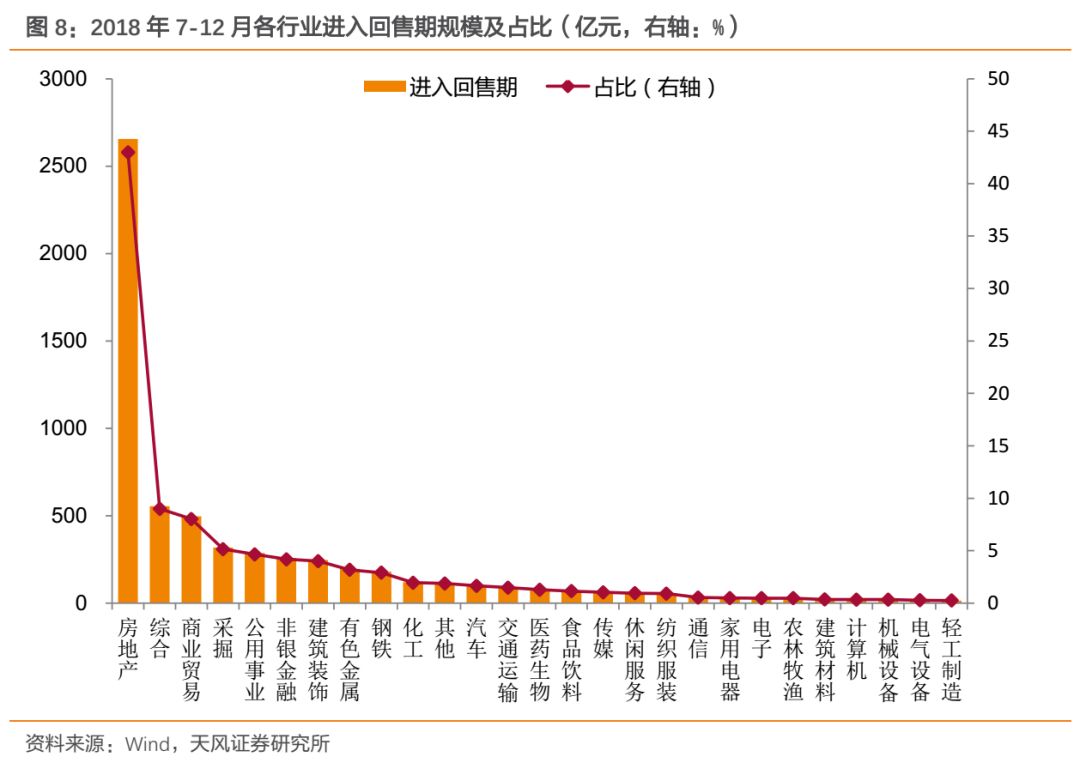

展望今年下半年,从行业分布来看,进入回售期的债券主要集中在房地产、综合和商业贸易等领域,三者合计占比超过60%,其中又以房地产行业面临的回售压力最大,下半年将有2656亿债券面临回售行权。

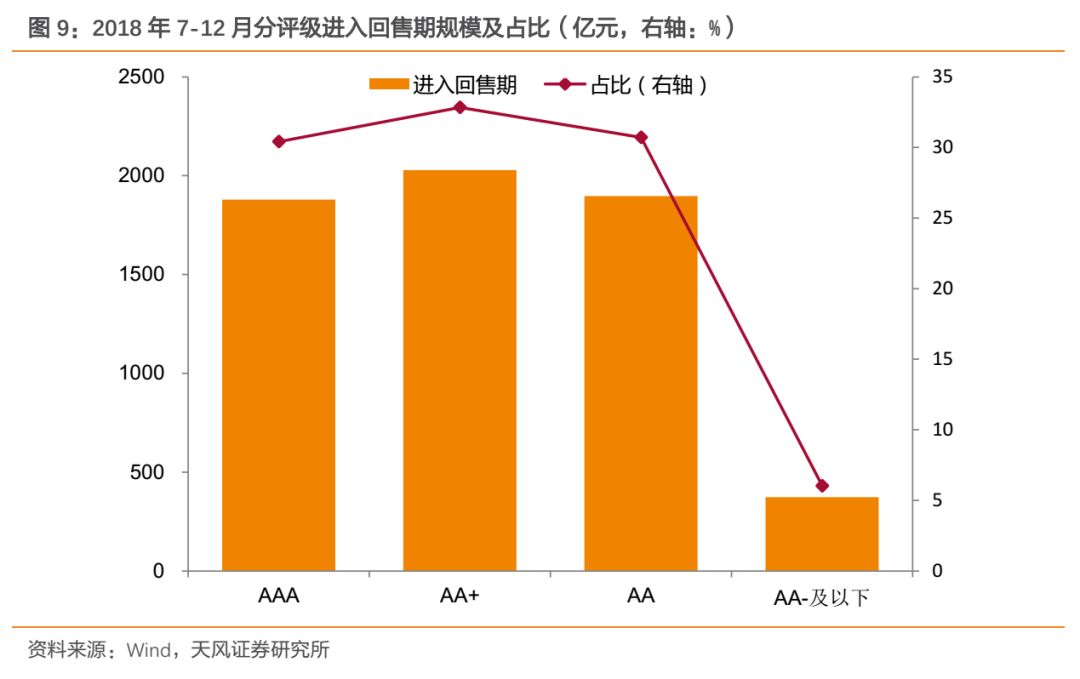

从主体评级来看,今年下半年进入回售期的债券主体评级AAA、AA+、AA的占比分别为30.41%、32.83%、30.71%,相较于一级市场发行情况,中低评级占比明显偏高。

在整体去杠杆、强监管的宏观背景下,投资者的风险偏好明显下降,对风险的防范心理大幅提高,对于持有的低资质债券即便发行人将票面调整至市场参考利率之上,往往仍会选择落袋为安。目前信用债市场呈现出来的评级间的结构性分化仍未改善,考虑到今年下半年即将进入回售期的发债主体多以中低评级为主,我们预计下半年的实际回售率大概率仍将维持在高位,部分低资质主体依然会面临上调票面利率仍被大比例回售的压力。

信用评级调整回顾

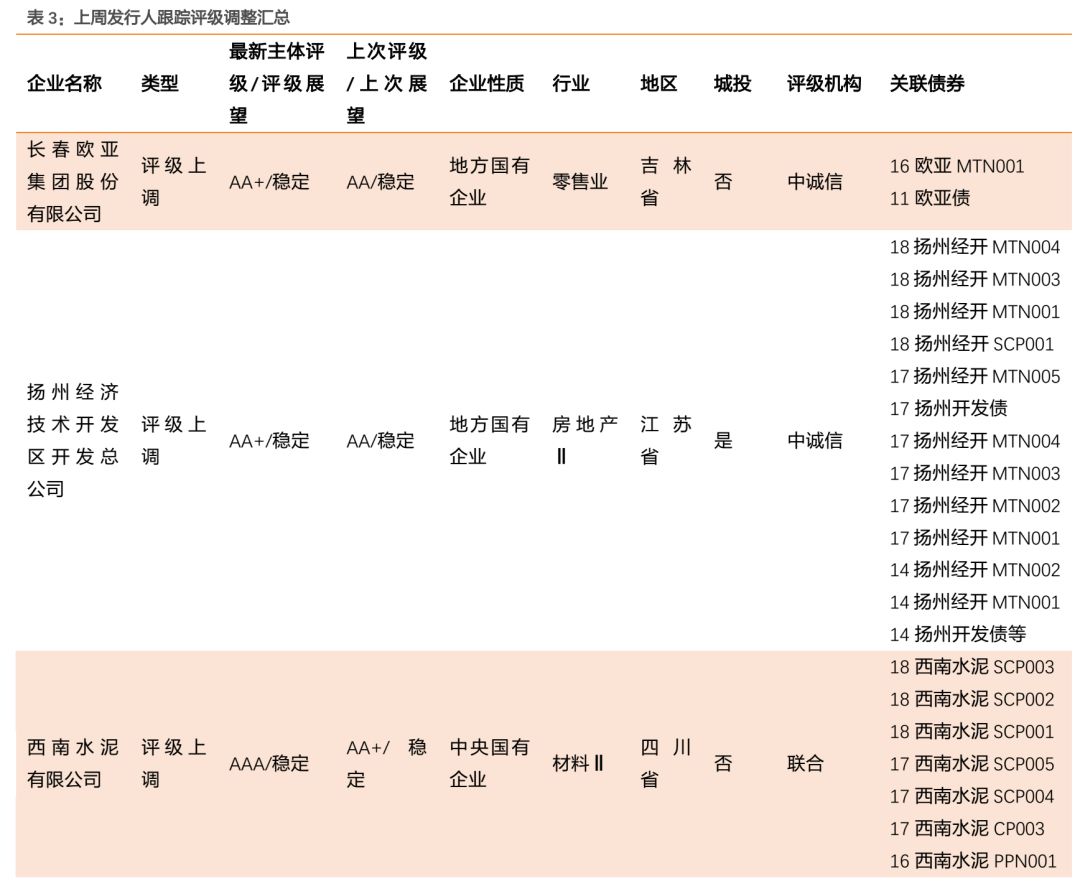

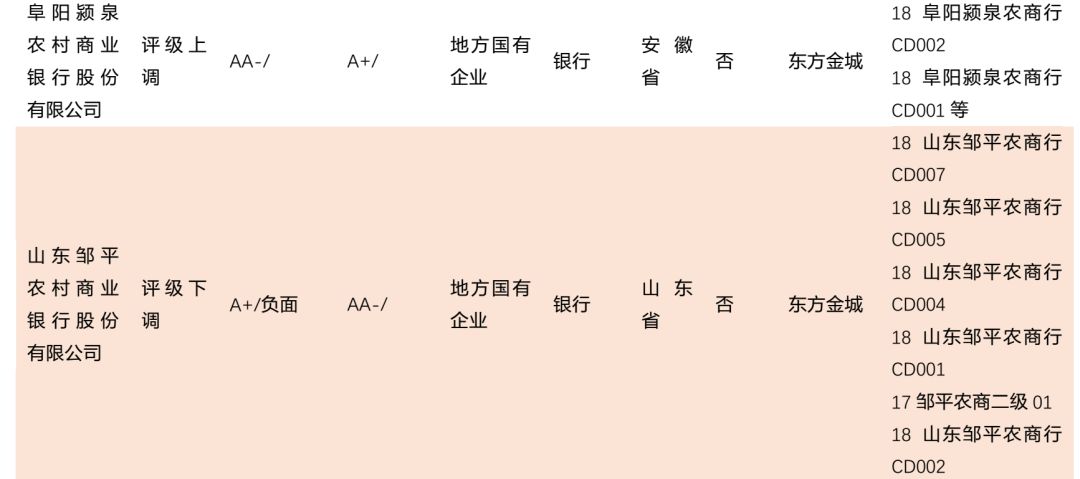

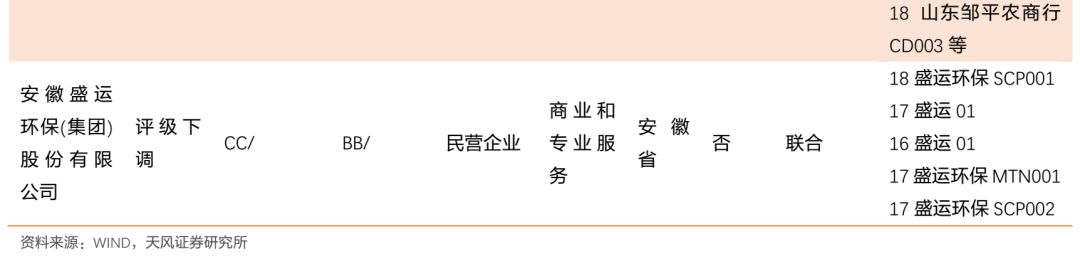

本周6家发行人及其发行债券发生跟踪评级调整,4家上调,2家下调。评级一次性下调超过一级的发行主体:安徽盛运环保(集团)股份有限公司。

一级市场

1. 发行规模

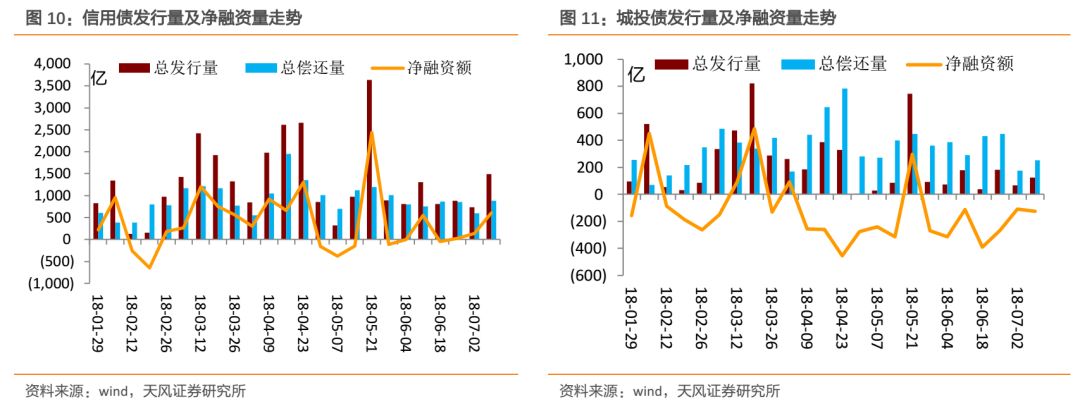

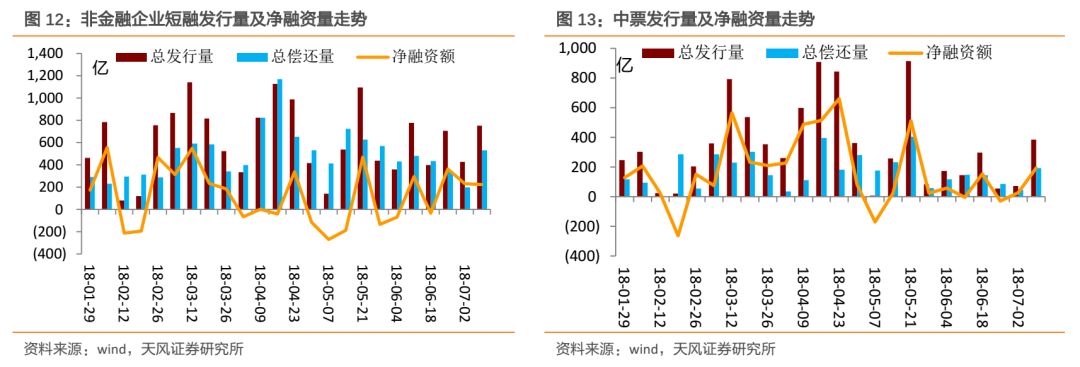

本周非金融企业短融、中票、企业债和公司债合计发行约1486.9亿元,总发行量较上周大幅上升,偿还规模约883.0亿元,净融资额约603.9亿元;其中,城投债(中债标准)发行125.50亿元,偿还规模约251.67亿元,净融资额约-126.17亿元。

信用债的单周发行量大幅上升,净融资额大幅上升。短融发行量较上周小幅上升,总偿还量较上周大幅下降,净融资额小幅下降,中票发行量较上周大幅上升,总偿还量较上周大幅上升,净融资额大幅上升,公司债发行量较上周小幅上升,总偿还量小幅上升,净融资额小幅上升,企业债发行量较上周小幅上升,总偿还量大幅下降,净融资额大幅上升。

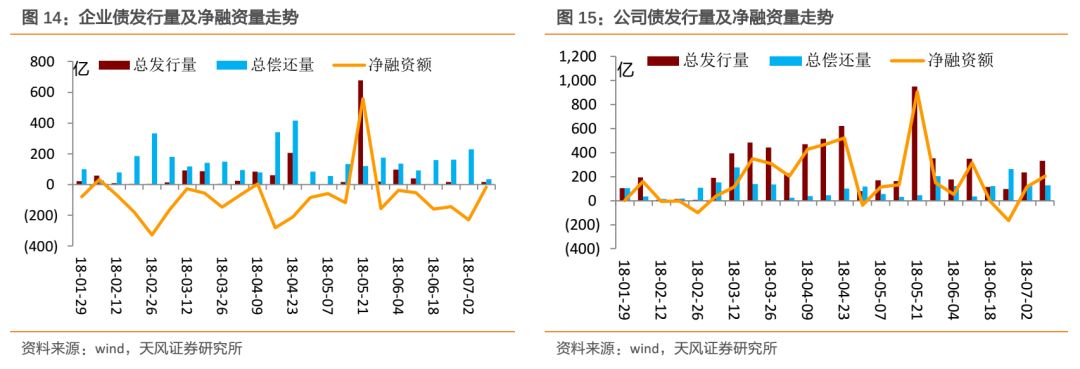

具体来看,一般短融和超短融发行752.5亿元,偿还528.87亿元,净融资额223.7亿元;中票发行384.9亿元,偿还192亿元,净融资额192.9亿元。

上周企业债合计发行18亿元,偿还35.47亿元,净融资额-17.4亿元;公司债合计发行331.5亿元,偿还126.84亿元,净融资额204.66亿元。

2. 发行利率

从发行利率来看,交易商协会公布的发行指导利率整体下行,各等级变动幅度在-7-2BP。具体来看,1年期各等级变动-7-(-2)BP;3年期各等级变动-4-0BP;5年期各等级变动0-2BP;7年期各等级变动-3-0BP;10年期及以上各等级变动-4-(-1)BP。

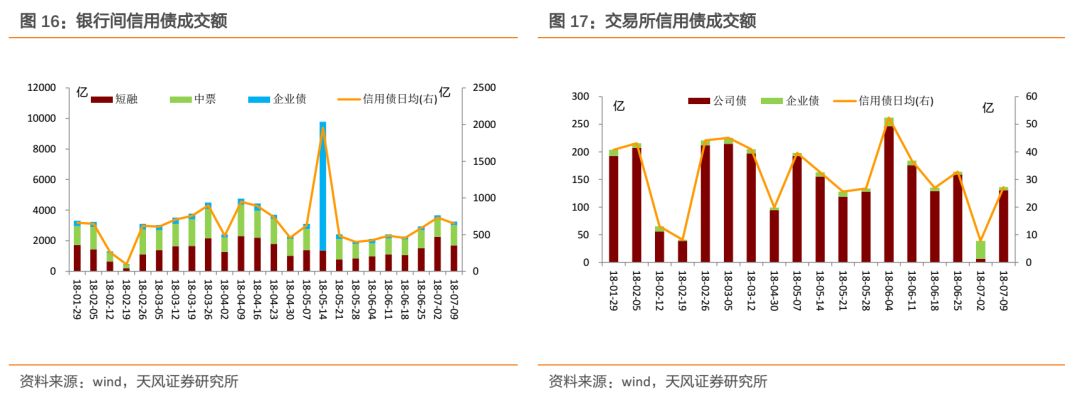

二级市场

银行间和交易所信用债合计成交3299.98亿元,总成交量相比前期小幅下降。分类别看,银行间短融、中票和企业债分别成交1702亿元、1312.34亿元、246.55亿元,交易所公司债和企业债分别成交130.83亿元和5.6亿元。

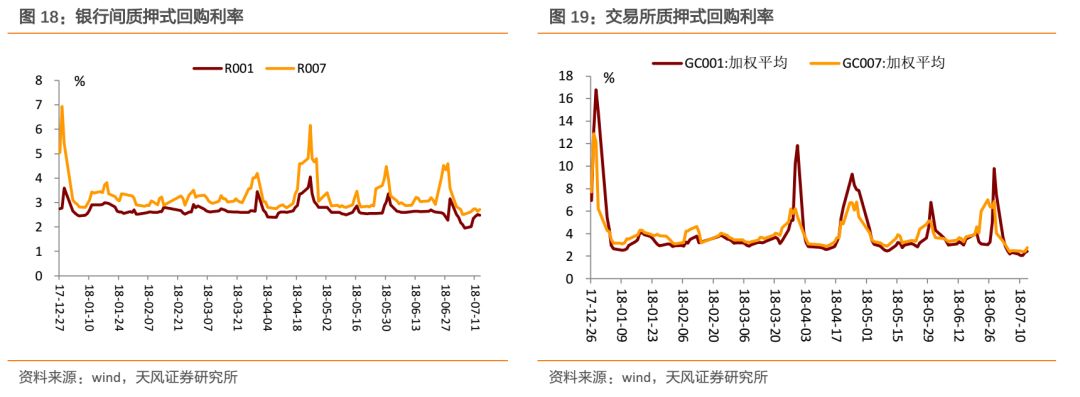

1. 银行间市场

利率品现券收益率整体下行;信用利差整体呈扩大趋势;信用债收益率涨跌不一。

利率品现券收益率整体下行。具体来看,国债收益率曲线1年期上行5BP至3.07%水平,3年期下行3BP至3.24%水平,5年期下行5BP至3.27%水平,7年期下行1BP至3.49%水平,10年期下行4BP至3.49%水平。国开债收益率曲线1年期上行5BP至3.42%水平,3年期下行1BP至3.89%水平,5年期下行2BP至4.03%水平,7年期下行1BP至4.24%水平,10年期下行6BP至4.11%水平。

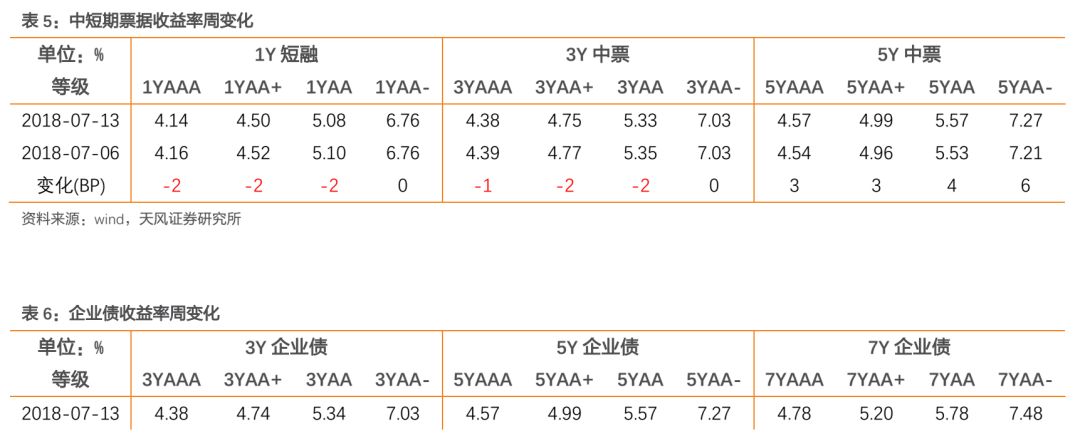

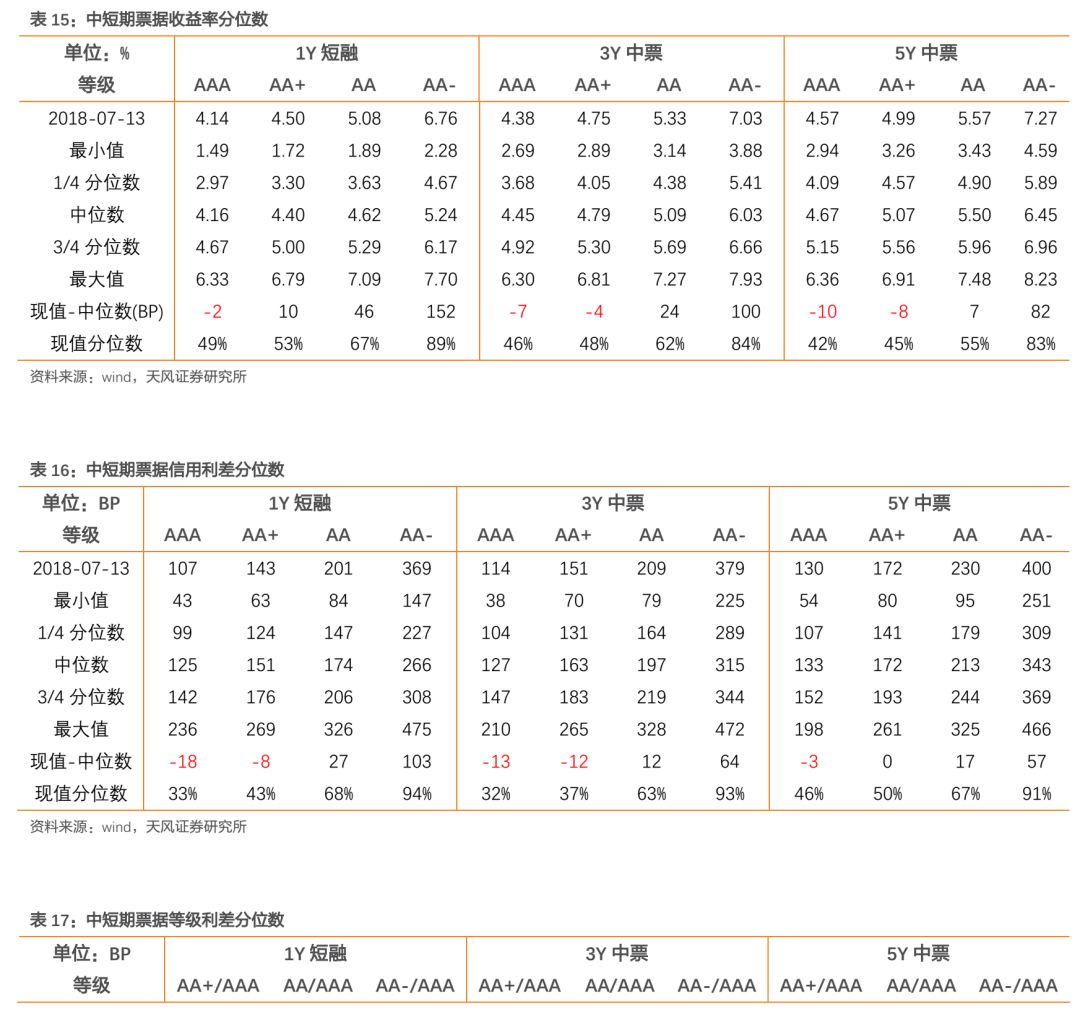

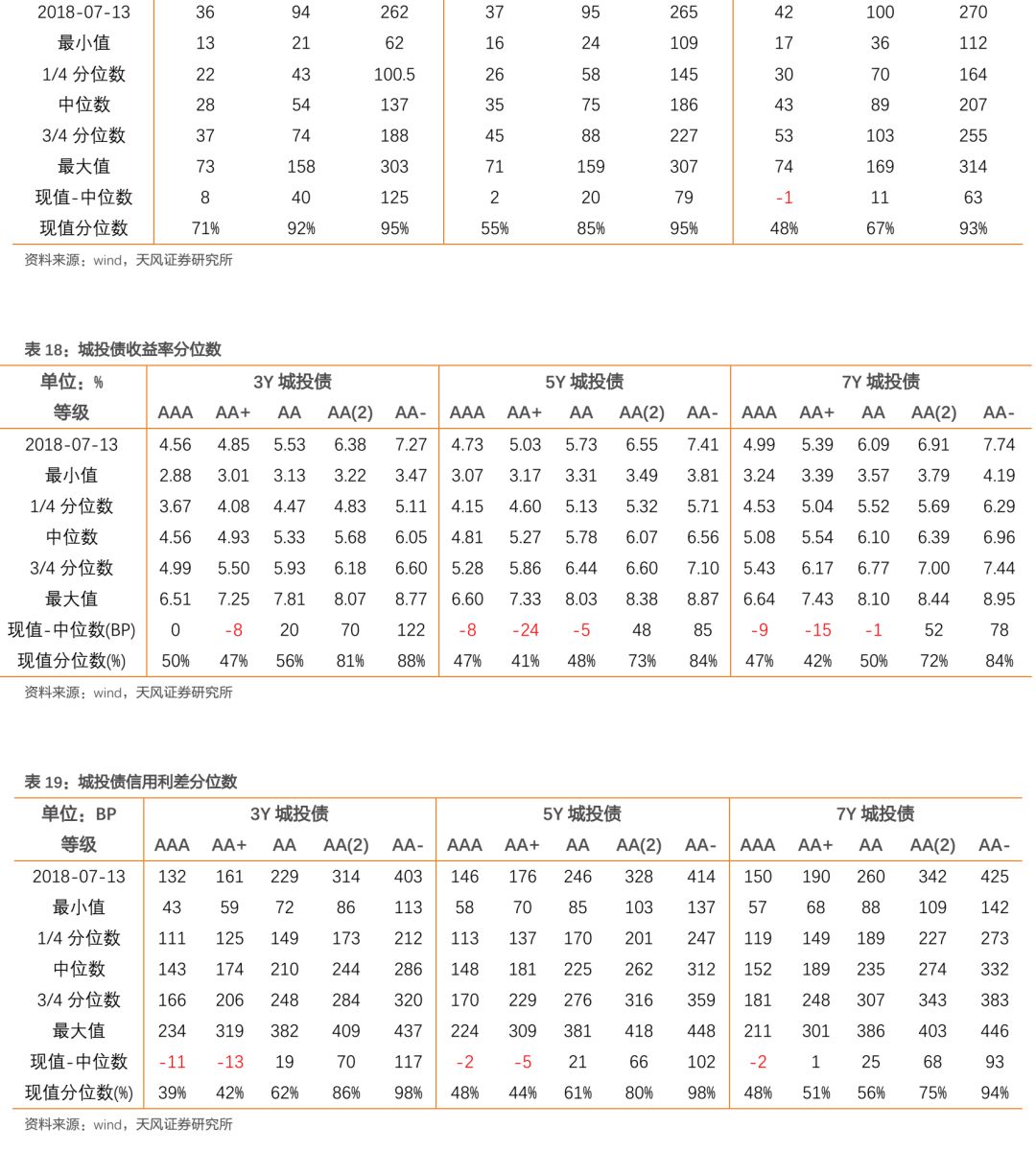

信用债收益率涨跌不一。具体来看,中短期票据收益率曲线1年期各等级收益率下行0-2BP,3年期各等级收益率下行0-2BP,5年期各等级收益率上行3-6BP;企业债收益率曲线3年期各等级收益率下行0-2BP,5年期各等级收益率上行3-6BP,7年期各等级收益率下行1-4BP;城投债收益率曲线3年期各等级收益率上行1-7BP,5年期各等级收益率变动-4-3BP,7年期各等级收益率变动-4-3BP。

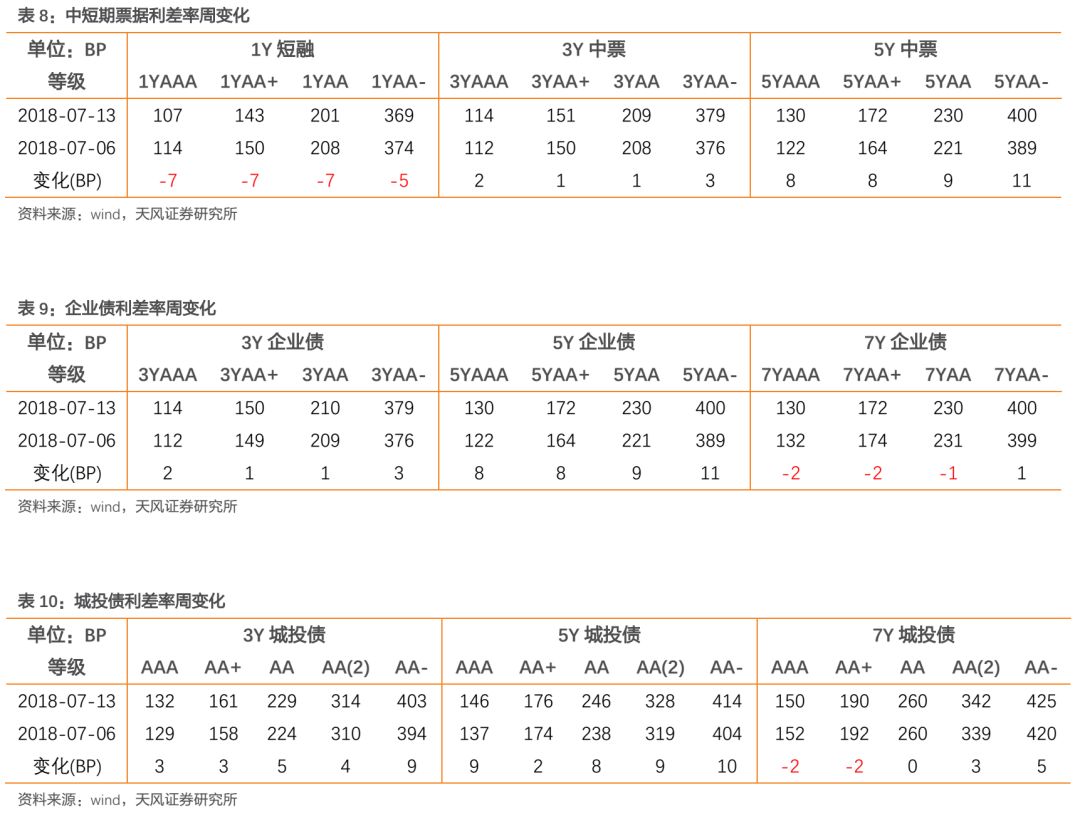

信用利差整体呈扩大趋势。具体来看,中短期票据收益率曲线1年期各等级信用利差变动-7-(-5)BP,3年期各等级信用利差扩大1-3BP,5年期各等级信用利差扩大8-11BP;企业债收益率曲线3年期各等级信用利差扩大1-3BP,5年期各等级信用利差扩大8-11BP,7年期各等级信用利差变动-2-1BP;城投债收益率曲线3年期各等级信用利差扩大3-9BP,5年期各等级信用利差扩大2-9BP,7年期各等级信用利差变动-2-5BP。

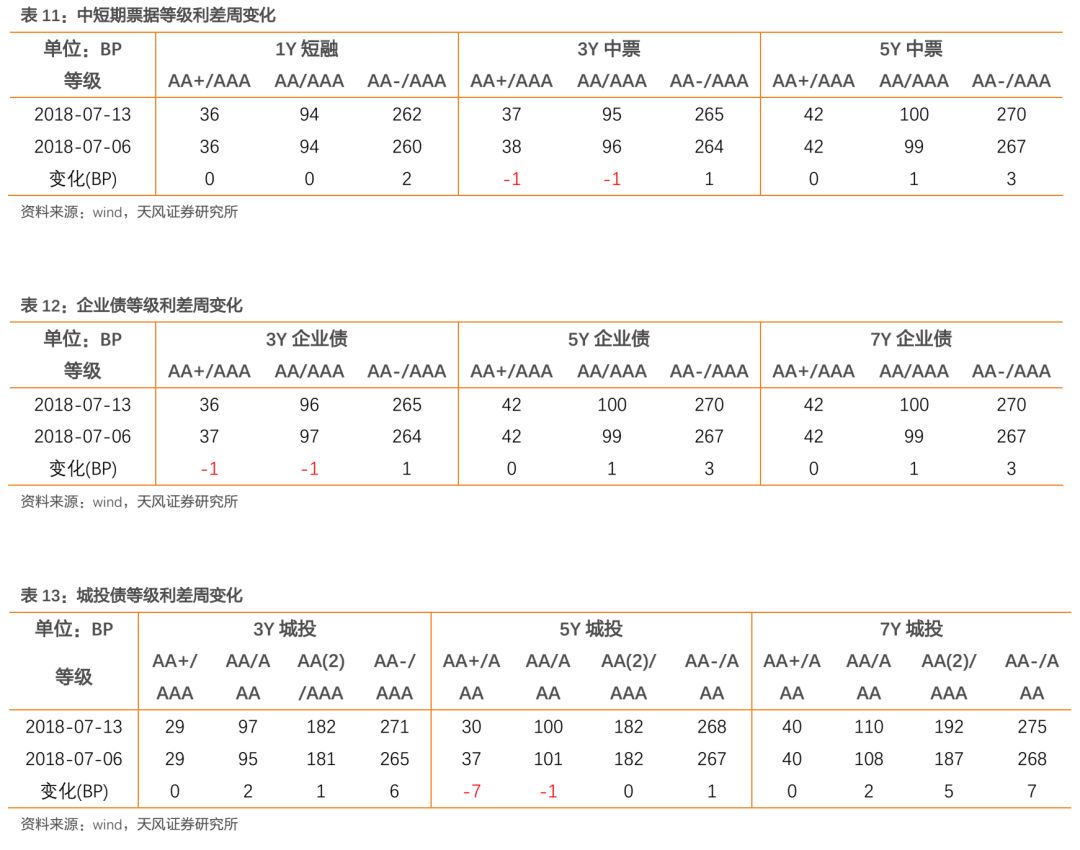

各类信用等级利差整体呈扩大趋势。具体来看,中短期票据收益率曲线1年期AA+、AA和AA-较AAA等级利差扩大0-2BP,3年期等级利差变动-1-1BP,5年期等级利差扩大0-3BP;企业债收益率曲线3年期AA+、AA和AA-较AAA等级利差变动-1-1BP,5年期等级利差扩大0-3BP,7年期等级利差扩大0-3BP;城投债收益率曲线3年期AA+、AA和AA-较AAA等级利差扩大0-6BP,5年期等级利差变动-7-1BP,7年期等级利差扩大0-7BP。

2. 交易所市场

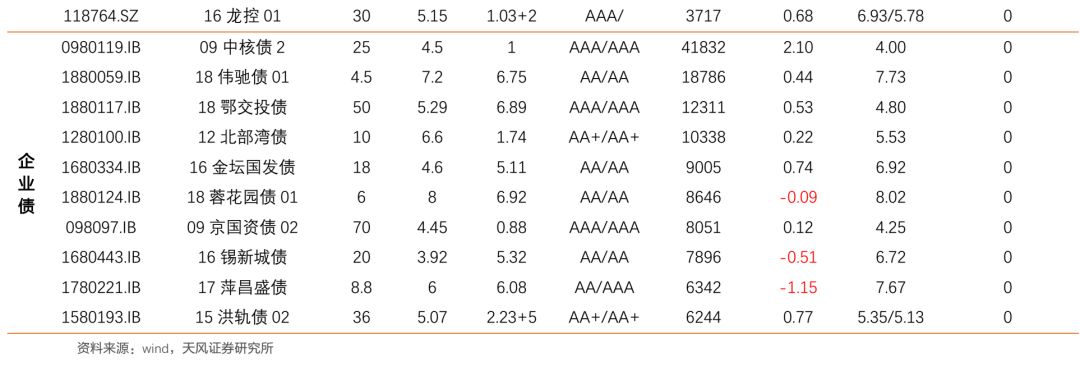

交易所公司债市场和企业债市场交易活跃度有所下降,企业债上涨家数小于下跌家数,公司债上涨家数大于下跌家数;总的来看企业债净价上涨206只,净价下跌248只;公司债净价上涨249只,净价下跌187只。

附录

风险提示

宏观经济失速下滑,信用风险频发

责任编辑:牛鹏飞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)