来源:金融时报 作者:束行农(南京银行行长)

截至目前,此轮债券熊市一年有余,从调整时间来看,已经接近前几次债券熊市调整时间,从幅度来看也已经接近140个BP,接近前几次债券熊市调整幅度。如果说这轮债熊是对过去两年债券牛市积累的泡沫进行修正,那么,在债券利率调整至近10年均值水平的上方后,市场再度出现的破位下跌局面,已经让投资者嗅到了债市极寒的意味。

活跃的交易行为助推了市场下跌

三季度以来市场下跌较为凶猛,尽管资金面在央行的呵护下,波动幅度已经收敛,基本面数据也并未指向实体经济好于预期。但债市无视利多因素的存在,利率债一路飙升至近3年最高点,截至11月22日,10年国债4%,10年国开170210突破4.9%,较9月末已经上行了40bp至50bp。

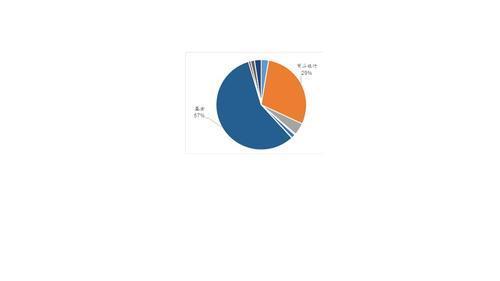

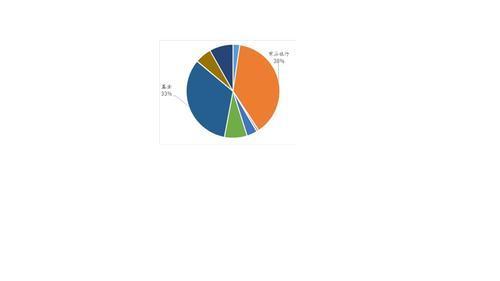

利率债短期参与资金增加,市场波动较以往加大。伴随着过去两年泛资管行业的蓬勃发展,利率债的投资者结构已发生了明显的变化,就2017年前9个月数据来看,涵盖了银行委外产品、资管等机构在内的广义基金在国债增量持仓中占比达到33%,基本持平于商业银行的38%;在政策性金融债增量持仓中占比达到57%,也明显超过商业银行的29%。交易型资金在利率债的参与上以博取资本利得为主要投资目标,在交易行为上也有较为严格的止损与避险行为。一旦有些风吹草动,过重的交易仓位便容易引发集中调仓行为,致使收益率脉冲式地剧烈调整。在这一轮债券调整中,利率上行速度之快与交易盘轮番止损有很大关系。

2017 年前9 月政策金融债增量持仓机构分布

2017 年前9 月政策金融债增量持仓机构分布 2017 年前9 月国债增量持仓机构分布

2017 年前9 月国债增量持仓机构分布主导债市走势的关键因素并未发生根本性改变

市场的剧烈调整虽与交易型机构交易行为密不可分,但背后的原因却是市场参与者对未来利率走势的迷茫,对监管导向的疑惑。

市场调整缘起监管,但政策协调的“呵护”一直都在

从去年四季度到今年上半年,“监管”一直是债市调整的主线,同时配合“金融去杠杆”的主基调,市场资金面维持宽幅振荡、中枢上移的格局。但央行“削峰填谷”手法能够预期,尤其是进入四季度,资金面基本维持平衡格局,资金波动幅度在收敛,中枢逐渐下移,截至11月22日,四季度央行实现净投放资金超过万亿元。

中期内经济偏弱的格局始终未变

尽管今年对经济走势的判断有更多争议,但越来越多数据显示基本面并未明显走强——地产销售逐步下滑至10%以内,地产驱动力在减弱;财政支出增速由正转负至-8%,加之财政部50号文、87号文对地方政府举债行为的规范,基建托底能力下降;制造业盈利出现明显改善,但更多受益于中上游行业,整体投资意愿仍显不足。

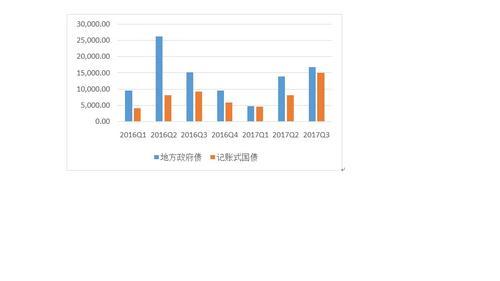

地方债与利率债供给虽大但影响可以预期

MPA考核下银行资产规模增速系统性下降,在一定程度上削弱了银行对债券类资产的吸纳能力,但地方政府债及利率债的供给依据预定目标推进,供需失衡制约了利率债行情的演绎。2016年地方政府债券发行6万亿元,记账式国债发行3.4万亿元,2017年前三季度地方政府债发行3.53万亿元,记账式国债发行规模2.78万亿元,同期商业银行资产规模增速降至10.8%,其中股份制银行资产规模增速锐减至7%。但过去的影响已经在利率上行幅度中体现,未来地方债置换的目标可以预期,利率债的供给也都可以判断,对市场边际上的利空冲击有限。

地方政府债与记账式国债发行规模

地方政府债与记账式国债发行规模监管新规征求意见,预计会给未来中国资管格局带来深远影响,但就对债券市场的影响来看,由于对银行理财投资范围梳理及管理模式进行规范,利空利多因素共存而整体偏利多。新规出台后第一个交易日债市反应平平,其实也说明投资者一直等待的监管新规已经被市场逐渐消化。综上而言,基本面、政策面、监管层乃至市场参与主体的情况均未出现新的利空债市变化。风动、幡动,其实可能都是投资者心在动。

市场调整已经超越监管初衷无需“矫枉过正”

“严监管、去杠杆”的目的在于金融市场长久健康发展,其中市场稳定是其题中应有之义。但当前过快的利率攀升,过度投机下带来的利率宽幅波动以及由期货引领现货、交易行为主导无风险利率的定价已经有悖于一个稳健金融市场的构建。

第一、无风险利率的大幅上行不是监管调控的目的。无风险利率是各类资产定价基准,大幅上行的结果导致与降低社会融资成本相背离。债券市场上,地方政府债务置换工作仍在进行,利率上行必然会带来政府债务加重,政策性银行如国开行在11月14日一级招标中决定发行缩量,进出口银行则直接取消发行。信用债调整虽较利率债体现出一定韧性,但今年以来也有超过100bp的上行。融资人对债券发行利率走高的应对之策是缩量发行或者取消发行。即无风险利率的大幅上行已经开始影响债券市场正常融资功能的发挥。

第二、本轮严监管最核心的导向是促成银行发展方式的转变。在MPA考核下,商业银行表内外资产已经得到有效控制,2017年三季度,股份制银行资产规模增速锐减至7%附近,中小商业银行的资产规模增速也很多降至个位数。银行经营发展方式的转变以及资产结构的调整需要一个稳定合理的定价体系,央行在市场资金“削峰填谷”的操作也是自始至终以维系市场资金不突破利率走廊为目标。加强监管的目的是防范风险,而在政策实施中限制负面溢出效应与防范风险具有同等重要的意义。

第三、大幅上行的无风险利率、脱离基本面的债券市场不符合本轮稳定推进市场开放的导向。债券市场的逐步开放是人民币国际化进程中的重要制度安排。2016年熊猫债增长较快、境外机构投资境内债券市场热情高涨,2017年“债券通”的安排也是实现债券市场资本市场开放的重要阶段。但一个脱离基本面、投机气氛过于浓厚的环境并不利于债券市场的对外开放。

市场进一步调整空间有限机会越来越近

第一,没有超预期的利空存在,而预期中的利空市场债券市场已经有所反映。通过对比2008年以来历次债市调整容易发现,虽然高点并未突破前几次最高水平,但债市调整时间已经接近前期,且本轮债市调整幅度也创出了2008年以来的最大调整。

第二,当前利率债市场已经具备了相当的配置价值。在经历了1年的调整后,利率债各期限收益率均处于近10年75%分位数的以上,特别是国债的短端品种已经处于90%分位数以上。从利率债最大配置机构的银行资产选择性价比来看,当前国债的收益率具有相当的配置价值。通过对比国债、国开债、地方债、中票、房贷、一般贷款和同业存单,我们可以发现,在考虑风险占用后,国债的性价比是最优的。

综上所述,目前债券市场的下跌是投资者避险行为所致,它一定程度上脱离了基本面及监管层的初衷。展望后市,已经被市场消化的利空冲击也就不再是冲击,11月以来央行的持续净投放彰显央行的呵护之心。2017年是银行间债券市场成立20周年,人民银行行长周小川在《党的十九大报告辅导读本》中提出,要积极发展债券市场,扩大债券融资规模,丰富债券市场品种,统一监管标准,更好满足不同企业的发债融资需求。在促进金融回归服务实体经济的改革中,债券市场作为最大的直接融资场所,必将迎来新的20年大发展。目前的利率债已经具备较优的配置价值,投资者应厘清思路,该出手时果断出手,债市隆冬已接近尾声,春天即将到来。

进入【新浪财经股吧】讨论

责任编辑:张伟