|

|

|

南京钢铁短期融资券分析报告http://www.sina.com.cn 2007年12月05日 14:32 鼎资研究

本期短融券信用级别:大公国际:A-1 鼎资研究: A-3

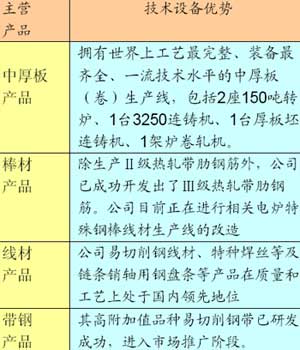

分析观点 公司概况 南京钢铁联合有限公司(以下简称:南钢)始建于1958年。1996年7月,南京钢铁厂改制为南京钢铁集团有限公司,同时以南京钢铁集团有限公司为核心组建南京钢铁集团;2000年9月,“南钢股份” 在上海证券交易所成功发行上市;2003年,南钢按照市委、市政府的要求实施“三联动”改革,目前国有股占总股本的49%,实现了企业经营机制的重大转变。南钢联是我国特大型钢铁联合企业,中厚板、棒材、线材以及带钢作为公司的主要产品,其中中厚板的生产销售是公司重要收入和利润来源。截至2006年末,南钢联总资产234.00亿元,总负债181.01亿元,少数股东权益10.20亿元,所有者权益42.791亿元。2006年实现主营业务收入176.89亿元,利润总额11.21亿元,经营性净现金流23.60亿元。(资料来源:公司网站) 行业状况 钢铁产业是国民经济的基础产业。我国已是世界上钢铁产量和消费量的第一大国,并成为钢材净出口国。目前我国正处在工业化中期阶段,而重化工业化正是这一阶段主要特征,同时城镇化进程中的基础设施建设也强烈的刺激了钢铁工业的中长期发展。从数据来看,自2001年来,我国钢铁产量年均增长率保持在20%左右,2006年全年累计生产粗钢41,878万吨,生铁40,416万吨,粗钢和生铁产量分别占全球总产量的34.34%和46.6%,全年国内消费粗钢40,192万吨,占全球消费总量的32.7%。伴随中国的工业化和城市化进程,钢铁工业将在较长时期具有良好的成长性。 (数据来源:中国统计局) 鼎资评分 根据南京钢铁的财务数据,运用鼎资信用分析评分模型进行计算,南京钢铁的偿债能力评级仅为C级,经营能力评级为A-2,盈利能力评级也为A-2。所以综合来看,我们给南京钢铁的整体评级为A-3级。根据鼎资研究的统计,在这一信用水平的新债收益率为6.27%;南京钢铁为国有控股企业,鼎资统计的1年期左右国有控股企业短融券成交收益率平均为6.24%。结合南京钢铁的实际情况,鼎资投资认为07南钢CP01的收益率在6.3%-6.4%之间较为合理。 有利因素 经济地理优势明显 华东地区是我国经济最发达的区域,近五年来GDP 增长速度均高于全国平均水平,尤其是近两年来华东地区GDP增长速度均超过12%。其中江苏省是华东地区经济最发达的省份之一,2006年GDP总量居全国第三位,另外上海、南京拥有全国最大的钢贸易中心。南钢联地处南京江北工业园区,便捷的水路公路交通降低了原材料和产成品运输成本,提高了公司的市场竞争力。(资料来源:募集说明书) 设备技术优势 “十五”期间,公司投入100 多亿元用于技术装备的更新改造(见表1),目前公司拥有从原料、烧结、球团、炼铁、炼钢到轧钢完整的生产工艺系统,技术装备居国内一流水平。公司整体技术装备水平达到全国先进水平,部分装备水平达到了国际先进水平。优良的技术基础保证了南钢的竞争能力和抗风险能力,提高了产品的档次和附加值。(见表1)(资料来源:公司网站)

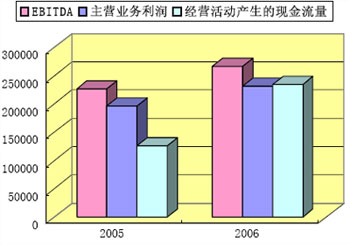

盈利能力稳定中有所上升 在宏观经济环境的有力依托之下,公司前两年总资产连续递增,2006年公司总资产234.00亿元,较上年同期增长15.95%,主营业务收入176.89亿元,保持稳定,实现利润总额11.21亿元,同比增长10.88%,实现净利润7.00亿元,同比增长28.71%,公司运行稳定,主营业务业绩持续增长。(见图1)(资料来源:募集说明书)

不利因素 宏观调控及经济预期带来的不确定性 基于产业结构调整,降低能耗及社会对环境问题的日益关注,国家会持续的进行宏观政策调控。同时由美国即将进入周期性衰退所导致的全球性的经济悲观预期,会给钢铁这一周期性极强的行业带来一定的不确定性。但长远来看,向上的增长趋势难以逆转。(资料来源:国研网) 负债规模较大 发行人为提高核心竞争力进行一系列的现代化技术改造,需要大量的资金支持,使得负债规模上升。(见图2)公司面临一定的债务管理压力和短期偿债压力。(资料来源:募集说明书)

或有负债风险 截至2006年末,公司为第三方提供贷款担保累计9.89亿元,占公司净资产的23.11%,为子公司提供担保累计20.78亿元。如果债务方的经营状况与信誉状况发生不利变化,将会对公司造成一定的或有风险。(资料来源:募集说明书) 铁矿石价格持续上升 中国钢铁工业协会提供数据显示,今年以来铁矿石价格一直高位运行,进口到中国的铁矿石平均到岸价2007年以来已上涨了27%以上。2007年以来,进口现货市场上印度铁矿石价格涨幅曾达到150%,屡创新高。同时,近期海运价格和现货矿价依然处于历史高位。巴西至国内的矿石海运价去年末每吨33.4美元,进入11月份突破90美元,创历史新高。(资料来源:人民网) 财务分析 盈利能力分析 可以看出,2005年公司盈利水平有一定下降。面对严峻的市场形势,公司通过提高附加值产品比例、节能降耗以及实施低成本战略,部分缓解了市场风险,2006年公司主营业务净利润较2005年增长28.71%,总资产报酬率为7.82%,净资产收益率为16.96%,均保持了行业平均之上的盈利水平。 偿债能力分析 公司近年资产负债率始终维持在高位,整体负债水平很高。04-06年分别为71.58%、73.06%和77.35%。EBITDA利息倍数分别7.49倍、5.23倍和4.59倍,EBITDA对利息保护能力一般并呈现下降趋势。公司经营活动产生的现金流量除05年宏观调控影响外,总体较为正常。使现金流动负债比在06年较05年有57.84%的上升。公司近年总体债务规模尤其是短期债务规模上升。总体看,公司货币资金充足、存货变现能力较强,流动资产质量较好、负债结构稳定、短期借款期限分布较合理。公司整体偿债能力基本正常。 经营能力分析 由于产能的增加,在06年存货周转天数和应收账款周转天数都有上升,分别为24天及74天,其中应收账款绝大多数账龄在一年以内。仍在合理范围之内。总体来看,公司货币资金充足,流动资产质量较好,存货变现能力较强,流动资产周转较快。 评级结论 南京钢铁在国民经济高速增长的大环境下面临着有利的发展机会,随着公司新建项目的投入使用以及公司内部管理水平的进一步提升,势必会推动公司的盈利能力进一步上升。本期融资券募集资金的用途主要是用于贸易行业流动资金周转,优化融资结构。降低融资成本。截至2006年底,公司在各商业银行获得流动性授信额度122.31亿元,其中未使用66.44亿元,公司间接融资渠道畅通。通过以上分析,我们认为南京钢铁对本次短期融资券的还本付息能力较强,本次融资券偿还风险较低。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【 新浪财经吧 】

不支持Flash

|

||||||||||||||||||||||||||||||||||||||||||