|

不支持Flash

|

|

|

|

血拼高端 信用卡加速跑马圈地http://www.sina.com.cn 2007年02月12日 06:00 四川新闻网-成都商报

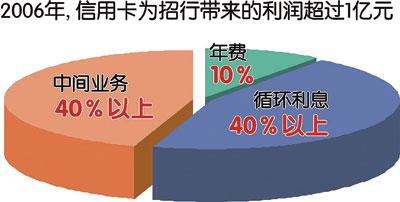

年末,不少银行高调宣布信用卡发卡量创下历史新高。这些新纪录的背后,是一场不见硝烟的战争,一轮趋之若鹜的圈地运动。 中信银行成都分行零售部总助彭宇星认为,信用卡业务是一块“敲门砖”,它能把各项零售业务都有效组织起来。 仅仅是招商银行,因为信用卡发行量的急剧膨胀,仅此一项业务,在2006年就带来了超过1亿元的利润。 借信用卡跑马圈地的背后,银行的“马”跑了多远?圈回了多少“地”?银行热衷发放信用卡的背后,是一条什么样的隐形价值链条? 借信用卡银行跑马圈地 2007年2月7日晚,刚刚在深圳开完会,招商银行信用卡中心总经理助理彭千又马不停蹄地赶往北京,参加第二天的一项重要活动:招行宣布信用卡发卡量突破1000万张。距此前该行宣布信用卡发卡量突破500万张,时隔仅仅8个月。 该行副行长唐志宏表示,并不认同信用卡导致出现“卡奴”群体这种观点。他认为,尽管我国的信用卡市场已进入加速发展的快车道,但目前仍处于跑马圈地的时代,商业银行现在更多考虑的应该是“如何让马跑得更快、更远”。 为何要大力发展信用卡?几家银行相关负责人给出了同样的答案:很简单,就是争夺有效客户。中信银行成都分行零售部总助彭宇星称,信用卡如同一支红缨枪的枪头,只要它顺利接触到客户,作为枪身的其他零售业务便能随之跟上,“信用卡就是赢得客户最便捷的利器。” 在借信用卡跑马圈地的背后,各大银行间展开了一场什么样的厮杀呢? 各家银行相继组建信用卡中心,全面负责银行的信用卡营销。不仅是中资银行,外资银行在信用卡业务方面也在秣马厉兵。荷兰银行中国区执行总裁王洁凤在接受媒体采访时也认为,未来3~5年,中国信用卡市场会有更大的发展。对于即将全面开放的零售银行市场,该行在信用卡业务方面,或准备单独发卡,或是和内地合作伙伴组织合资信用卡公司。 挖空心思成为你的最爱 如何大力发展信用卡?银行可谓是挖空心思。有的在外表上大做文章,纷纷找来文体明星、卡通人物代言,如工行刚刚上市的“猪”福卡,据说是专门在国外找人设计的图案;有的,在客户群划分上细化,女性卡、情侣卡、校园卡、联名卡等层出不穷,如中行与川大率先联合发行校园卡,与川航合作实施积分换里程;有的,则在信用额度、增值服务、刷卡积分等方面不惜血本,如中信银行的白金卡,持卡人就可以享受到免费打高尔夫、专家门诊、赠送数百万元保险、信用额度随时上调等优惠,还有的银行自己出钱,在机场设置贵宾房和绿色通道,方便自己的信用卡高端客户免费使用。 “不停地做促销活动,实际上就是要提升信用卡品牌,引导持卡人去尽量使用。”彭千表示,只有持卡人愿意使用你的信用卡,他才会逐步接受你这家银行更多的服务品种,才能带动相关零售银行业务的发展。 中信银行成都分行零售银行部总经理刘静称,信用卡不同于借记卡,如果客户不使用,那么发出去的信用卡就无法带来任何收益,发卡量越大,银行亏损也就越大,“任何行为,归根结底都是要让你用卡,要刺激交易量。” 如何刺激?联手各大商家,是银行最喜欢,也最为立竿见影的手法。每逢到了春节、“五一”、“十一”等黄金周,各家银行就会大张旗鼓与商场联合起来,抛出各种各样诱人的刷卡送礼活动,免费游香港、送年夜饭、送液晶电视、返代金券等。 工行四川省分行营业部银行卡业务部相关负责人称,除了与商场联手促销,他们今年更大的任务是增加签约特惠商户,让工行的信用卡持卡人在同一商户享受到不同于其他银行的实惠。 如今,很多人手上都不止一张银行卡,让自家银行卡成为客户钱包里最上面那一张成为银行追求的目标。银行人士纷纷表示,如果就单个的促销活动来分析,不好评说是否能从中赚取利润。但是,谁都希望通过这样的行为,撩动持卡人的刷卡意识,“不在乎他刷多刷少,就怕他不刷。”交易量上去了,银行收益也就水涨船高了。

“喜刷刷”背后的利润空间 免年费、送大礼、做活动,只要你肯“刷”,这些看似纷繁的配套服务对银行来说不过是小菜一碟。 银行为何如此热衷于提升交易量的活动?原来,信用卡的收入通常包括三大块:年费、中间业务费(包括商户回佣、分期付款收入)、循环利息。工行四川省分行营业部银行卡部相关负责人称,刚开始发信用卡时,由于客户的交易量偏低,年费在各家银行的收入占比中相对较高。 近年来,为集中拓展信用卡客户,提高持卡人规模,银行开始在年费上作出让步,几乎都是免首年年费,当年刷卡若干次,又免第二年年费。招商银行信用卡中心的彭千表示,在一个成熟市场,年费在银行的信用卡收入中是没有的,20%~30%是中间业务收入,而剩余的70%~80%则基本上是交易中产生的循环利息收入。 彭千称,做信用卡最艰难的莫过于培育市场。在经过4年多的努力后,招行已从中尝到甜头。2006年,该行信用卡实现的人民币消费额超过了前三年总和,更创下单月最高消费超80亿元的纪录。同样在这一年,信用卡为招行带来了超过1亿元的利润,其中年费约占10%,中间业务占40%多,循环利息占40%多。 工行四川省分行营业部银行卡部相关负责人也承认,在竞争越来越激烈的今天,年费已很难给银行带来收益,信用卡的主要收入都集中在了中间业务和循环利息上面,该行去年从商户获取的佣金占到了中间业务收入的50%以上,“银行为什么要鼓励刷卡,也就是这个道理。” 中信银行的彭宇星透露,从2006年开始,该行对信用卡的考核指标也从以前的发卡量变成了有效卡量,“规模固然重要,但更重要的是活卡数量。” 圈地运动 先圈优质客户 目标客户:月入两千以上的人群 昨天,中国银联四川分公司向记者提供了一份统计数据。2005年,成都地区通过POS机实现的刷卡交易额为183.32亿元,日均5023万元。时隔一年之后,这两个数据已分别增至330.06亿元和9042.74万元,增幅高达80.05%。 是谁,在为这每年高达数百亿元的交易做贡献?从各家银行信用卡的定位上,我们或许能找到一些答案。金卡、白金卡、校园卡、女性卡、YOUNG卡、商场联名卡……工行四川省分行营业部银行卡部相关负责人称,年龄20~50岁,月收入在2000元以上的客户,将是他们主要的发卡对象。 中信银行的刘静称,发信用卡是有选择性的,必须考虑到对方的收入水平和还款能力。首先,从地域上分析,“几乎没人在农村或偏远地区发信用卡。”其次,信用卡持卡人要喜欢消费,这也要求银行的客户群基本上是中青年。 招商银行彭千表示,从国内消费行业分布来看,信用卡在百货、餐饮、酒店、量贩超市的支付位居各行业前列,而这些领域主要都是有着实际购买力,年龄在20~50岁阶段的人群经常出入的地方,“这就是银行的必争之地。” 刷卡消费大环境发生质变 2003年12月,中信银行第一张信用卡亮相。到去年末,中信银行信用卡累计发卡超过200万张,并成功实现盈利,创下了中国信用卡行业发卡3年便步入盈利期的最快纪录。“如果我们做得更早点,结果或许更好。”刘静这么认为。 在她看来,三年前,很多银行没把主要精力放在信用卡上,一方面是刷卡交易的硬环境本身不够,“比如很多商场、宾馆、酒楼等都不具备刷卡条件”,另一方面,就是老百姓收入水平和消费意识没达到,“本来钱就不多,你还鼓励他透支消费,这是很难的。” 但三年来,情况发生了变化。据中国银联四川分公司的数据,截至2006年12月末,成都地区已有特约商户4869户,同比增加2020户,增幅71%;POS机11501台,同比增加3919台,增幅52%。与此同时,人们的可支配收入也明显增多。 中国人民银行相关负责人表示,鼓励刷卡实际上是一个多赢的工程。首先,它减少了现金流动,既安全,又避免了支付现金,也不需要找零。其次,刷卡也是身份和消费习惯的一种标志,不必随时带着大笔现金,需要用钱时直接刷卡或转账就行了,还能从银行获得很多增值服务。 再者,如果大家都习惯了刷卡消费,还可减少银行的人力成本,也有利于消费者随时查阅每一笔账目。 潜在风险 与惨烈的未来 潜在风险低于其他业务 信用卡与借记卡相比,最大的特点就是具备透支功能,相当于银行给你信用贷款。当它被作为最大卖点公诸于众时,潜在的风险也就随之而来。 “国内银行信用卡的不良率目前其实很低。”中信银行的刘静告诉记者,虽然大家都在发各种各样的信用卡,但与老百姓的实际需求还有差距。据了解,在经济发达的国家或地区,每人平均持有3~4张信用卡,但中国内地目前远远没有达到这个水平。更重要的是,在现有持卡人中,绝大部分都是有着还款能力和真实意愿的有效客户,“恶意透支不还的很少。” 另外一家银行卡部负责人表示,信用卡透支不同于企业贷款,每张信用卡的额度毕竟不大,客户也相当分散,受市场影响很小,“它的整个风险是可以覆盖的。”而高达18%的贷款年利率,对银行来说比企业贷款也更划算。该行信用卡的不良率严格控制在3%以内,低于5%左右的国际水平。招行信用卡中心的彭千也表示,该行信用卡的呆账率保持在1%以下,大大低于国际同业4~6%的平均水平。 为未来血拼现在 对未来的竞争,各家银行都不约而同用“惨烈”二字来形容。中信银行的彭宇星认为,大家都明白信用卡是一个载体,同时也是一块“敲门砖”,它能把各项零售业务都有效组织起来,“在我们行的零售业务中,信用卡是三架马车之一,另外两个是个贷和理财产品”。 某国有银行卡部负责人也称,总行今年给他下达的信用卡增量比去年还少,但感觉压力反而更大,本来中资银行就在增加,发卡量也在膨胀,再过些日子,外资银行获准发卡后,面临的竞争将更加惨烈。 未来,谁能提供更多、更贴心的增值服务,相信谁也就将占据市场高点,成为这场无形“卡战”中笑到最后的人。 本报记者 杨 斌 (请图片作者与本报联系,以奉稿酬)

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||