评论:银行对代理保险业务认识存误区

文/胡金盛

在当前股市表现不佳、基金销售持续低迷的情况下,代理保险业务成了银行个人中间业务创收的主要产品。但目前,在银行不少网点中普遍存在对银行代理保险业务的认识误区。笔者认为这些误区不纠正的话,银行代理保险销量就难以增长,个人中间业务收入任务也就难以完成。因此,银行必须及早纠正员工对代理保险业务的错误认识,并采取有效措施解决保险营销不佳的现状。

Part 1:保险销售业绩不佳,是市场问题?还是销售问题?

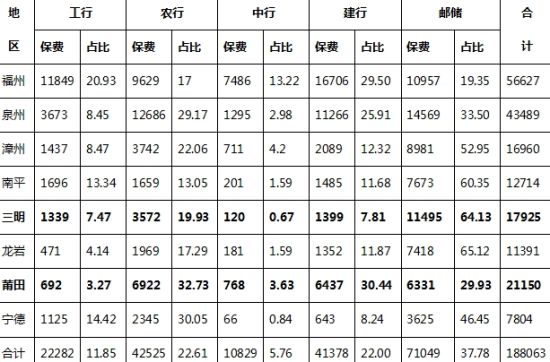

在日常的保险营销过程中,许多网点会将保险代理的不良业绩归为市场问题,托辞是“客户不要”,保险没有市场。但事实上,银行代理保险不仅有市场,而且市场还巨大。以福建省为例,四行一邮(即工行、农行、中行、建行、邮储,下同)2012年第一季度共代理保险销量18.81亿元,总量不低于2011年(见下表)。

2012年1—3月福建省四行一邮银行代理保险情况表 (单位:万元、%)

2012年1—3月福建省四行一邮银行代理保险情况表 (单位:万元、%)从表中可以看出,在同样的市场环境下,有的银行保险销量大,占比高,而有的银行保险销量低,占比低;两者差距10倍以上。为什么在同一个市场环境下,会有如此悬殊的业绩差距?这足以说明“不是市场问题,而是销售问题”的实质。我们再看同一家银行在不同地区分行的销量情况的对比分析,更能说明问题。

例如:三明市第一季度的银代保险销量为1.79亿元,仅次于福州市、泉州市,远高于南平市、漳州市、龙岩市、宁德市,与莆田市的2.1亿元接近。既然三明市保险代理总量与莆田接近,就将建行莆田分行与建行三明分行对比,建行莆田分行一季度销售保险是6437万元,占比是高达30.44%,而建行三明分行销售仅1399万元,占比低到7.81%。由此可见,在两个市场总量差不多的地方,同一个体制和生产环境下的银行,竟会产生如此大的销售差异。这足以说明某些银行代理保险业绩不佳,不是市场问题,而是销售出了问题。因此,对于保险代理业绩不佳的银行,不能将原因归罪于“保险没有市场,客户不要保险”,而是“你不想销售,或是不会销售”。

如何解决不会销售的问题?

1. 树立强烈的营销意愿。谈到“会不会销售保险”问题,首先是营销意愿强不强的问题,其次才是营销能力的问题。有销售保险的强烈意愿,就会出良好业绩。例如,建设银行某支行有一个网点经理,之前在分行个金部保险管理岗工作,因此,她的保险营销意识就很强,所以在工作中注重保险营销,保险营销就很好,2012年第一季度销售了2000多万元的保险,一个网点的业绩赛过一些二级分行。因此,在明确了“不是市场问题,而是销售问题”的基础上,就是树立强烈的保险营销意识,增强营销保险的自信。

2. 加强营销技能培训,提升银行柜员的自主销售能力。2010年11月初,银监会叫停保险驻点销售;至今,取消保险驻点销售已超过一年半。但银行柜员自主销售保险的能力还是很弱,向客户推介保险产品时成功率低下,这是导致现阶段银行代理保险业务萎缩的一个重要原因。因此,银行要通过多种形式的培训,特别要借助保险公司的力量,加大保险产品营销技能培训,提升银行柜员的自主销售能力。

3. 制定有效的激励方案。银行网点要营销的产品多达几十上百种,柜员倾向于销售何种产品跟该产品的激励力度有关。在有限的时间内,柜员一般会营销对自己绩效贡献大的产品。因此,银行管理层要制定有效的保险营销激励方案,特别要提升保险产品的绩效工资买单价格,以此激励柜员大力营销保险产品。

4. 建立客户投诉的合理解决机制。当前,网点柜员销售保险的意愿不高,与购买保险产品的客户投诉增多有很大关系。以前,在保险营销人员驻点销售的模式下,出于业绩考核的压力,保险营销人员对客户的误导较为普遍。几年后,当客户发现分红保险的收益率并没有保险营销人员先前“承诺”的高时,就找银行讨说法,甚至要求退保。在这种情况下,销售这笔保险产品的银行柜员就会遭遇很大的麻烦,甚至是受到一定程度的责罚。这导致不少柜员惧怕销售保险产品。因此,银行要规范保险销售行为,并建立客户投诉的合理解决机制,保护合规销售保险产品的柜员的权益,避免柜员遭受不应有的麻烦。

Part 2:卖保险是不是求客户?

从表面来看,银行卖保险是在“求客户”。但从更深层次来说,广大银行客户,特别是高端客户,的确存在这种需求。例如:我们看福建省的厦门市和晋江市,厦门市不论是人口、地域还是经济总量,都好于晋江市,那么,厦门市的银行代理保险总量理应高过晋江市。但出乎意料的是,晋江市的保险市场却大过厦门市。为什么会这样?这其中一个重要原因,就是晋江的私营企业主(这些都是银行的高端客户)对保险的需求很大。

按常理来说,资金投入到企业中,总比获取投资保险的收益更多,但这些在商场上叱咤风云的企业老总们为什么会热衷于购买保险?这就是因为他们在多年的企业经营中,意识到规避风险的重要性。这种“规避风险的意识”就是银行代理保险业务的潜在需求,是有着实际需求的大市场。另外,随着家庭轿车的普遍,交通事故更为频发,一些在交通事故中残疾或身故的客户,事后其家属都很感激银行向其代销售了保险,因此获得经济赔偿。所以,银行卖保险不是求客户,而是迎合客户的需求。

当银行客户对风险的认识到位后,购买保险就会是一种刚性需求,就会积极主动地从银行柜台购买保险。这就好比今天的车主会主动购买车险一样,除了交强险有强制外,商业车险没有任何的强制,但凡是车主都会主动地购买商业车险,只不过是购买商业车险的保额或多或少而已。这其中的原因,就是因为车主对行车风险的认识已经到位,需要将风险进行适当的转嫁。

保险这种产品具有其他金融产品所没有的特性,它是私有金融资产,受法律保护。企业经营破产了,个人资金借贷出问题了,就会出现资产被迫偿付的情况。但投资到保险的资金,就受法律保护,形成了“破产不破财”的良好局面。特别是在近几年的资本市场表现不佳的情况下,许多银行客户亲身感受到将资金购买保险比投资到股市要好得多。而且,随着当前民间借贷风险的不断加大,有更多的银行客户会青睐保险,银行代理保险的市场会更好。目前在福州、泉州等地,已经有许多曾经大额购买银代保险产品的客户开始感激银行了。现在,在晋江、石狮等地,已经有不少银行VIP客户主动要求购买保险的,有的一单保险就是三五百万元的期缴,其目的就是通过购买保险来增强其家庭资产组合的合理性和安全性。

如何找准客户需求?

1. 正确认识客户购买保险产品的真正意义。通过上述的分析可知,银行营销保险是保护客户,是在为客户建立或是加强后续生活的保障,最终客户会感激银行的。作为银行一线的从业人员,一定要有这种正确的认识:卖保险是在帮助客户。只有树立这种意识,银行柜员才能有底气向客户营销保险,从而做大保险销量。

2. 细分目标客户,将合适的保险产品营销给合适的客户。在为数众多的银行客户中,有些客户适合购买保险,而有些客户不适合购买保险。因此,要加强对目标客户的细分工作,精准地将客户分类,把那些真正有保险需求或是有潜在需求的客户列为营销对象。在此基础上,还要进一步细分,依据银行代理保险的种类,将不同类别的保险产品与不同需求的客户相对应,确保做到将合适的保险产品营销给合适的客户。

3. 学习理财知识,从资产配置的角度向客户营销保险产品。客户对保险的需求,是有程度的。例如,某客户来银行办理业务时,柜员发现其活期账户上有20万元基本不动用的存款余额。那么,柜员是不是要向客户营销20万元的保险产品呢?显然,不能这么简单。正确的做法是通过对客户家庭资产配置进行一个大致的了解,再从合理资产配置的角度上,向客户营销一定量的保险。这就要求银行柜员要学习理财知识,提高理财规划能力和资产配置能力。

4. 加大保障类、期缴类保险产品的营销力度。从近几年的情况分析来看,分红保险的投资收益率不及银行理财产品高。因此,客户如果是倾向于获取投资收益,则购买银行理财产品更为合适。所以,今后银行应选择代理销售保障类的保险产品。而且,为减少客户的资金压力和后续投诉压力,银行应当侧重于销售期缴类保险产品。例如:某一做个体生意的客户,其账户上现有20万元的闲置资金。从现在来看,20万元为闲置资金,但作为生意经营者和无稳定的固定收入者来说,这笔钱可能日后就是应急款项。因此,为了谋划客户日后可能的突然而至的资金需求,银行柜员可向该客户营销一笔“年交费4万元,5年交费”的期缴保险产品。首年交费4万元后,其余资金可分为4个4万元,通过分别存为1年期、2年期、3年期定期存款的组合,实现既能获取定期存款利息收益又能轻松化解后续交费压力的良好资金配置状态。

Part 3:公私联动对于提升保险销售业绩究竟有多大作用?

公私联动营销保险,是指通过营销让银行企业客户购买保险产品。公私联动,能不能增加保险营销业绩?从短期来看,公私联动营销会做大保险代理的业绩;但从更为长远的角度来看,仅靠公私联动来做大保险销售额是一种有害行为。为什么?因为长期靠公私联动来营销保险,损伤了银行柜面的保险常态化营销。而柜面的常态化营销正是银行代理保险业务的根本。因此,长期的依赖性的公私联动营销,对银行代理保险业务来说,是伤筋动骨的“致命伤”。

某一国有控股银行的县级支行,前几年保险代理业绩出众,但绝大多数都是公私联动的成果。如此,网点和柜员都认为卖保险就要靠对公企业,长此以往,危害巨大,柜员不仅不在柜面开口卖保险,反而将保险卖不好归罪到公司部门不帮助卖保险。在这种思想的指导下,在近几年“企业资金困难,经济效益不佳”的情况下,该支行失去了公私联动的市场环境,结果连10万元的保险都销售不了。

可见,一心想靠公私联动来卖保险的思想,危害很大。从银行网点代理保险的实际情况来看,也说明了这一点,凡是保险业绩做的好的网点,都是柜面常态化营销好的网点。而且,常态化的柜面销售是“越卖越会卖”。2012年1月份,福建某国有商业银行产生的1亿多元的保险销量,源自于10个网点的销售。而这10个网点中,只有10多个柜员有出单。有出单的柜员就经常出单,而没有出单的柜员就是持续的“零”出单。这告诉我们一个事实,保险是越卖越会卖的。这其中有二个原因:一是经常卖,保险营销意识很强,频繁开口,所以机会多,销售多;二是经常卖会熟能生巧,销售技能会越来越高,营销成功率高。

如何从公私联动中提高营销成功率?

1. 摒弃依靠公私联动的思想,自力更生地营销保险产品。银行管理部门要通过宣讲银监会2012年2月实施的“七不准”规定,通过身边的依靠公私联动营销保险的负面案例,帮助和教育网点员工摆正对公私联动营销保险的认识,努力提升柜员的自主销售意识和自主销售能力,加大柜面的常态化营销力度,在良性循环中提升银行代理保险业绩。

2. 通过典型宣传,树立自力更生的典范。银行管理部门可通过将现成的自主销售做的好的网点树为自力更生的典范,或是将一两个有销售潜力的网点塑造成自力更生营销保险的营销模式成功转型的榜样网点,以榜样的无穷力量,带动辖区内的银行网点通过自身的努力营销保险营销。

3. 跨网点交流学习,用切身体会改变保险营销言行。银行管理部门可将一二个自力更生营销保险的典范网点,作为全辖的现场培训基地,将那些依赖公私联动营销保险思想深重的网点员工,分批次跨网点交流到典范网点学习培训。通过现场的学习,用亲身体会来改变落后网点柜员的营销观念和营销行为,从而让他们树立自力更生营销保险的信念,彻底丢弃依赖思想,实践自力更生营销保险行为,建立崭新的自力更生的保险营销模式,最终实现保险营销业绩的大幅提升。

(作者单位:中国建设银行三明市分行个人金融部)

|

|

|

|