陕西建行卷入买卖金融许可证案 缘起2.8亿债务纠纷

陕西省农村信用合作社委托代理律师赵振凯正在起草一封给中国证监会主席郭树清的公开信,希望证监会彻查陕西建行涉嫌买卖金融许可证案。刘建平 制图

陕西省农村信用合作社委托代理律师赵振凯正在起草一封给中国证监会主席郭树清的公开信,希望证监会彻查陕西建行涉嫌买卖金融许可证案。刘建平 制图5月3日,陕西省树理律师事务所内,律师赵振凯正在起草一封给中国证监会主席郭树清的公开信。他希望这封公开信能够引起中国证监会的注意,并彻查陕西建行涉嫌买卖金融许可证案。

他将一个行李箱打开,满满一箱的卷宗摊在桌子上。这个行李箱他每天都带在身边,下班时放在汽车上带回家。

在厚达两尺的卷宗之中,一份立案决定书摆在了卷宗最上方。这份“字[2012]3号”的决定书显示立案时间为2012年2月28日。

决定书称:“根据《中华人民共和国刑事诉讼法》第174条之规定,决定对原建行西安市分行、建行西安市建国路支行、开封市信托投资公司涉嫌转让金融机构经营许可证罪”案立案侦查。

该案,缘起于一笔2.8亿元的债务纠纷。

纠纷的主角是陕西境内的两家金融机构,一方是中国建设银行陕西分行(以下简称:陕西建行),另一方是陕西省农村信用合作社(以下简称:陕西信合)。

赵振凯是陕西信合的委托代理律师。

据赵振凯称,原中国建设银行(微博)陕西省分行和西安市分行已合并重组为中国建设银行陕西省分行。

1999年至2000年期间,陕西信合下属的6家信用联社分别于开封市信托投资公司(以下简称:开封信托)西安证券营业部投资国债。

但开封信托西安证券营业部并未将资金投入国债,而挪为他用,造成1.22亿元本金尚未归还陕西信合,若按照同期银行贷款利率计算,开封信托西安证券营业部欠陕西信合的债务逾2.8亿元。

陕西信合向开封信托追债,但随着民事纠纷不断深入,陕西信合才知道开封信托西安证券营业部是归属于陕西建行方面所有。

陕西信合又将陕西建行告上了法庭,但一审败诉,败诉原因是法庭认为陕西信合提供的证据为复印件,无法与原件比对,被告方不认可,难以确定其真实性。陕西信合提出上诉,二审,陕西省高院以事实不清、证据不足为由发回重审。

在双方民事诉讼相互辩驳的过程中,这起涉嫌转让金融机构经营许可证罪的案件也浮出水面。

不过,陕西建行法律事务部总经理许海燕在接受早报记者采访时称,目前陕西建行尚未接到任何公安部门的书面通知。

许海燕称,关于开封信托西安证券营业部一案在法律上是非常专业的问题,有大量的证据和事实需要人民法院的认定,他们相信司法机关的公正和专业,此案正在审理中,陕西建行的态度是一切法律自会公断,尊重法院的裁判。

2.8亿元债务纠纷

早报记者获取的陕西信合下属雁塔联社的一份《委托投资国债协议书》显示,雁塔联社向开封信托西安证券营业部划入2000万元资金,委托投资的期限自2000年2月17日至2000年8月17日,共计182天。

在这份协议书中,双方约定9%的年投资回报率,到期后,开封信托西安证券营业部足额归还本金并支付投资收益。

据知情人士透露,20世纪90年代末的农村信用社未面向企业大规模放贷,信贷规模也仅为2亿-3亿元的规模,上述国债投资业务,旨在能够增收。

按照规定,开封信托不得向雁塔联社约定9%年投资回报率,这份有违国家政策的协议书却诞生了,也为这场长达12年之久的债务纠纷埋下了伏笔。

开封信托西安证券营业部负责人穆飞在接受西安市人民检察院调查时称,原本约定投资国债的资金并没有投资国债,而是流向了股市和公司债券。

穆飞称:“融资是为了给营业部的大户配资,因为当时各个营业部的资金紧张,但股票行情不错,许多大户要求营业部配资炒股。为了增加营业部佣金收入,需要大量融资;如果购买国债,必须注明购买的是何种国债、什么期限以及利息多少,这种利息是国家规定的,并不是营业部随意商定决定的;如果购买国债,对方就必须有我们为他们购买国债而出具的交割单。”

穆飞称,没有投资国债,已经提前向陕西信合告知,购买国债的协议只不过是陕西信合为了做账应付其上级检查。

穆飞的说法遭到了陕西信合代理律师赵振凯的拒绝承认。

“按照协议,我们投资项目就是国债。”赵振凯一口否认。

据赵振凯介绍,陕西信合下属的雁塔、莲湖、未央、长安、蓝田、周至6家联社分别与开封信托西安证券营业部签署协议,共计人民币2.295亿元用于购买国债。

赵振凯称,2亿元中包括了雁塔联社向开封信托西安证券营业部划入的2000万元,各个联社每次签署的投资回报率不等,但确实远远超过了当时国债投资回报率的标准,当时标准为3%。

投资合同签下不久,开封信托西安证券营业部遵循协议交付收益,偿还部分本金,但后来再也没有履行合同。

“开封信托西安证券营业部仍有1.22亿元本金尚未归还陕西信合,按照同期银行贷款利率计算,开封信托西安证券营业部欠陕西信合的债务逾2.8亿元。”赵振凯告诉早报记者。

“950万元的假转让”

这笔长达12年之久的债务纠纷,将陕西建行拉入了漩涡。

赵振凯在调查取证过程中发现,开封信托西安证券营业部真正的所有者是陕西建行。

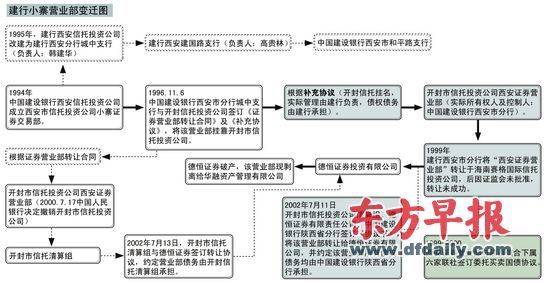

开封信托西安证券营业部的前身为小寨证券交易营业部,成立于1994年,是中国建设银行西安市信托投资公司下属的非法人机构,负责人是穆飞。

在西安市长安中路106号,小寨证券营业部已经变更为一家小型超市,早已失去往日的痕迹。记者获悉的资料显示,小寨证券营业部更名为开封信托西安证券营业部是在1997年。

1995年,中国开始实施“银信分离”政策,中国人民银行西安市分行发文决定撤销建行信托公司,并将其改建为中国建设银行西安市分行城中支行,上述小寨证券营业部由城中支行管理。

此后,中国人民银行又发布了《关于撤销及转让国有独资商业银行所属信托投资公司下设证券营业部有关问题的通知》(银发[1996]227号),开始实施“银证分离”政策。

按照该通知,证券营业部或撤销、或者转让,小寨证券营业部亦在此列。

1996年11月6日,中国建设银行西安市分行城中支行与开封信托签署小寨证券营业部转让合同,双方办理了审批手续,小寨证券营业部更名为开封市信托投资公司西安证券营业部。

两家机构签署的《证券营业部转让合同》表明,建行西安市城中支行与开封信托约定,自1996年12月31日起,开封信托正式接收小寨证券营业部,即日起营业部发生的一切费用由开封信托承担,经营中所发生的差错损益亦由开封信托负责,转让价格950万元。

但是,赵振凯却向早报记者出示了另外一份《补充协议》复印件。这份《补充协议》是陕西建行向西安市人民检察院提供,公安人员又从检察院公诉处调取,调取时间为2010年7月12日。

赵振凯称,“2009年11月23日,陕西建行向西安市检察院举报开封信托西安证券营业部有关人员私分国有资产和行贿,开封信托西安证券营业部负责人穆飞被西安市中级人民法院判刑,我们律师事务所才从陕西省高级人民法院获取了该份补充协议,这是一份关键性证据。”

《补充协议》称建行西安市城中支行是将小寨证券营业部挂靠在开封信托名下,自主经营。开封信托同意挂靠请求,但营业部的所有权并不转移,其形式上为开封信托所属非法人机构,实质上仍归建行西安市城中支行所有。

《补充协议》还强调,双方此前签署的《转让合同》中规定的有关开封信托对营业部的全部责任、权利、义务一并由建行西安市城中支行承继。同时,对双方原先约定的950万元转让费,由建行西安市城中支行提供给开封信托,开封信托再返还给建行西安市城中支行。双方约定《补充协议》与前《证券部转让合同》不一致处,以《补充协议》为准。

“当时,建行转让了两个证劵营业部,一个是在上海的证券营业部,一个是在西安的证券营业部。由于在西安的证券营业部利润较大,建行不愿转让,提出了挂靠,即为假转账。”作为协议签署方的原开封信托总经理方兴光在接受警方调查时称。

协议签署的另一方、原中国建行西安市分行城中支行行长韩建华称,“补充协议的内容是根据国际上一些国家的做法判断,也许一两年国内政府会做出相应调整,银行开展信托业务也许又会恢复。”

在这份复印件上有韩建华的一份辨认意见。其中,韩建华写道:“经辨认,此合同系我任城中支行行长时所签,(19)97年我调离,交易人总行尚未批,是否生效执行,我不清楚。”

|

|

|

|