银行没动力不愿做:10万-30万资金需求贷款最难

IC供图

IC供图

随着国家陆续出台扶持小微企业的一系列政策,曾经被各大银行抛弃的小微客户如今俨然成了银行的座上宾。

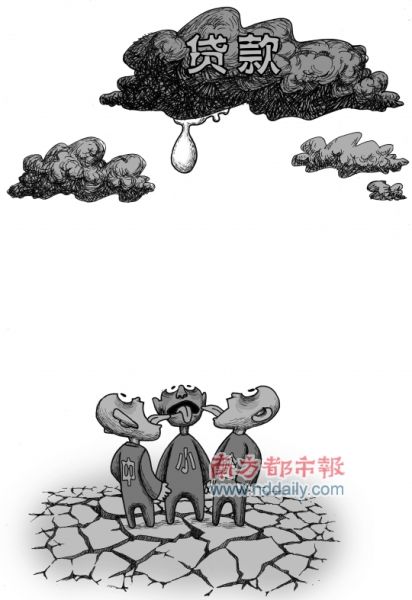

但南都记者调查发现,能够从银行获得资金支持的小微企业仍然只是其中少数规模较大条件较好的部分,还有很多很多的小经济单元,特别是贷款资金需求在10万- 30万的个体工商户和自由职业者,在资金周转发生困难的时候,其借贷资金的主要来源仍然是民间,银行的大门其实并没有为他们开启。

截至今年8月末,广东全省民营经济单位451.1万户,其中个体工商户346.3万户,占全部中小企业数量的近3/4,但对于他们的融资需求,银行依然很难打开大门。某股份制银行零售部负责人表示,“目前我们的制度并不拒绝10万- 30万的经营性信用贷客户,但在银行实际操作中这一块业务的比例非常非常少。300万- 500万的客户还做不过来,支行和基层的业务员根本没有动力去做。”而这也是广东大部分银行的真实写照。

广东近350万个体工商户贷款难

去年四季度以来,随着货币政策不断收紧,企业从银行申请贷款的难度大大增加,其中中小企业的贷款难度明显高于大企业,而其中的个体工商户和自由职业者的贷款难度更高。个体工商户和自由职业者在社会经济中的占比极为庞大。来自广东省工商部门的最新统计显示,截至今年8月末,全省民营经济单位451.1万户,其中个体工商户346.3万户,占全部中小企业数量的近3/4,这个数字在全国排名第一。“这还没有包括自由职业者,包括很多没有底薪的推销员、出租车司机,以及专业的摄影师、会计师、律师、牙科医生等,他们在谋生过程中同样会有贷款的需求,比如扩大经营、买车或者装修等等。”深圳某股份制银行零售部人士向记者解释,“从贷款的额度看,个体工商户和自由职业者所需的额度相似,主要分布在10-30万之间;但从贷款的需求看,个体工商户主要偏向经营性贷款,而自由职业者则是消费类和经营性兼具。”

“在申请贷款时,银行对客户的贷款用途是有着很明确的要求的。消费类的属于零售银行部门,经营性的则属于公司银行或小微事业部,申请人在申请之初就必须明确告知银行自己的贷款用途。”上述银行业人士表示,“对于小微客户,我行一般需要有抵押或担保,信用贷款占比目前并不多。”记者就此走访多家银行发现,以生产经营为目的的无抵押无担保的信用贷产品在市面上并不多,比较典型的是邮储银行“好借好还”、平安银行(微博)的“新一贷”等,部分外资银行也有此类产品发行;但国有大型商业银行和全国性股份制银行却在这一细分市场集体“失踪”。

获客成本高难倒银行

个体工商户和自由职业者贷款难,适合的产品少,也与各家银行的市场定位、经营风格不无关系。目前在小微业务方面居于领先地位的某股份制银行零售部负责人认为,就在3、5年前,1000万元以下的中小企业贷款很多银行并不愿意理睬,理由是成本高风险大,银行收益不高。“当时我们决定转型,专做小微企业贷款,把目标客户的门槛一下子降到300万-500万。经过几年的发展,证明我们当初的转型是正确的。”该负责人表示,“目前我们的制度并不拒绝10万-30万的经营性信用贷客户,但在银行实际操作中这一块业务的比例非常非常少。同样是100万的小微贷款,单笔100万和10笔10万的收益基本相同,而成本后者要高出前者10倍,在成本控制的考核体系下,我们300万-500万的客户还做不过来,支行和基层的业务员根本没有动力去做,能上报到分行总行层面审批的就更少了。”

该负责人表示,“营业网点少,获客成本高”是该行难以进入该市场的主要因素。

银行:以风险控制为绝对前提

采访中南都记者发现,各家银行在面对小额经营性信贷款时并没有想象中那么激进,银行人士提及最多的仍然是风险和合规。平安银行有关人士表示,按照监管要求,银行在发放贷款时必须明确贷款申请者的贷款用途,平安当然严格遵守监管要求,但在具体操作中为了改善客户服务,尽可能简化前端的审批手续,因而将该项工作转移到后台运作,但对贷款人的贷款用途的监管力度丝毫未变。在风险控制方面,平安银行也有其独特之处,“通过几年的摸索和实践,我们在大量客户数据基础之上,总结归纳出一整套鉴别客户贷款风险的系统,在进行贷款审查时,可以做到快速准确判断贷款人的综合质量,有效降低了风险。”

而邮储银行广东省分行有关人士则表示,该行的客户中大量属于无抵押的个人商户或农户,这些客户按照一般的银行信贷审批根本不具备贷款条件,但邮储银行拥有极为庞大的网点,很多信贷业务员都是本地人,他们会对客户的家庭背景、健康状况、个人信用甚至兴趣爱好做全方位的了解,通过不同角度交叉验证贷款申请人的资质。“比如在一个申请人在调查中如果平时好赌,不管他以前信用记录是否良好,或者有没有输过钱,我们银行都不会给他贷款。”该负责人表示,“做银行首要的是保证储户和股东的利益,如果一笔贷款有一处潜在风险,银行宁愿放弃也不会去冒险,在我们日常的信贷评审会上,报上来的信贷项目通过率甚至不到50%。”

领先者:邮储银行“人海战术”平安银行“背靠大树”

目前在个体工商户贷款这一领域做得较好的是邮储银行和平安银行。

如邮储银行目前推出的“好借好还”包括农户和个体商户类贷款,该产品最高贷款额度10万元,客户在申请时不需要进行抵押,但仍需要一定的担保条件,邮储广东省分行信贷部有关负责人表示,邮储在全国的网点超过3.7万个,居全行业第一,是唯一一家将网点覆盖到社区、镇、村的全国性银行;同时基层的员工数量是最多的,而员工收入明显低于同业,这就保证了在经营小微业务时既能保证收益,又能有效防范风险。以邮储银行广州分行为例,截至目前,该行10万元以下无抵押贷款余额已经超过1300亿元,而贷款不良率保持在0.5%以下。

而平安银行信贷部门在接受南都记者采访时表示,该行的“新一贷”产品正是面向城市中的自由职业者的一款无抵押无担保的信用贷款产品。该产品的起点为3万,最高可以到30万,一般的贷款额度约8万-10万。

某股份制银行零售部负责人表示,邮储广大的网点布局和低成本的“人海战术”是其经营10万元级别贷款客户的两大核心优势,而平安银行虽然是一家小银行,但背靠平安集团的客户优势,通过交叉销售,其获客成本大大低于同业,在城市小额经营性贷款领域也具有独特优势。(李鹤鸣)

南都记者 李鹤鸣

|

|

|

|