期货公司A股上市:迈不过的一道坎(上篇)

作者:冰辰 水翼 唐见忘

《前瞻》栏目致力于寻找市场潜在的投资机会和预见性的发现市场热点,为投资者答疑解惑。

4月21日监管层表态将推动符合条件的期货公司A股上市。证券业内人士认为,这或许意味着监管层对期货行业上市融资的态度发生了明显变化,期货公司A股上市即将迎来“春天”。

不过同样值得思考的一个问题是,为什么此前期货公司上市融资长期遇阻,当初制约期货公司上市的因素是否已经消除?

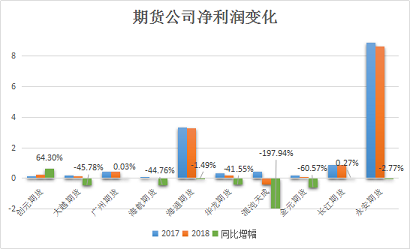

此外,分析已经公布了财报的期货公司会发现,即便是期货行业的龙头企业,仍然面临经济业务收入长期低迷,整体行业规模和利润停滞不前的问题。甚至部分企业的主要利润来源竟然是旗下子公司二级市场的投机收益。

因此,新浪财经也在思考,在目前的盈利模式下,期货公司是否需要上市融资?是什么业务需要资金支持?A股上市是否是金融市场对外开放的配套动作?以及期货公司上市募资后将如何创收?

新浪财经《前瞻》栏目将分上下两篇,探讨期货公司A股上市:迈不过的一道坎。

期货公司上市为何困难重重

1) 历史因素引争议 长期作用被忽视

“期货公司上市难的最直接问题,就是期货公司并不需要上市融资。”-某大佬

宏观来说,改革开放初期,我国期货市场较为混乱,市场也曾多次出现过逼仓、交割等问题,甚至327国债风波到现在也一直是金融市场的一个反面教材。

因此社会上也一直对期货公司上市持怀疑态度,这其中既包括风控、客户资金与自有资金的隔离等问题,也因为期货市场是风险交易的市场,并不能完成直接融资的市场功能。

这也是市场的一大误区之一,期货市场的长期历史性作用,是为实体经济提供长协价格指引,从而能跨越数年,跨越周期的提供长远的生产规划与经营风险控制。但由于不能直接促进市场融资功能的发挥,因此长期不受重视。

2) A股排队上市的数量多 期货公司没有竞争优势

目前排队上市的公司数量众多,期货公司无论是资产规模还是业务规模,相比其他行业排队公司没有竞争优势,是至今还没有期货公司在A股上市的主要原因之一。

目前,A股IPO正常审核企业尚有过百家,而目前排队的部分期货公司已经停留在预先披露更新阶段超过两年,正式上市仍未见曙光。

3) 期货公司经营范围狭窄 盈利能力不佳

目前期货公司经营模式仍然相对单一,传统的期货经纪业务仍占据主导位置。

而且传统经纪业务已经出现了同质化严重,居间人增多,同业竞争激烈的趋势,恶性竞争导致行业整体利润率持续下降。

来源:新浪期货

来源:新浪期货4) 期货公司股权高度集中 股东结构难以符合独立性要求

期货公司基本都是由券商或实业公司控股,从而导致了股权结构问题。目前部分期货公司股东数量不超过5家,南华期货、创元期货、永安期货、华龙期货股东人数超过10家,但大股东持股比例过高,南华期货第一大股东横店集团控股有限公司持股高达83.35%,天风证券持有天风期货股份比例达62.94%。另外,目前还在A股排队的瑞达期货股东数量显示为4,但大股东泉州市佳诺实业有限责任公司持股高达84%。

5) 难获投资者认可 港股上市公司股价近乎腰斩

期货公司上述几个问题是显性且普遍的,投资者自然也看在眼里。港股现已上市的两家大陆期货公司在上市三年后股价均接近折半,说明他们的业绩以及发展潜力也确未能让投资者们满意。对于大陆目前的期货公司,市场对于他们的未来业绩预期不管在大陆还是在香港也不见得会出现多大的差异。因此假若期货公司现在赴A股上市,对其股价表现恐怕也难寄厚望。

鲁证期货、弘业期货上市后业绩表现

鲁证期货、弘业期货上市后业绩表现期货行业盈利能力差 实质倚靠利息收入维持利润

尽管还有不少客观因素制约着期货公司登陆A股,但打铁还需自身硬,而目前期货公司本身就已经陷入了死循环——现有业务往往需要大量资金抢占市场,才有机会把握定价权获取利润,但是现有规模利润不足以打动投资者,融资渠道狭窄导致扩张能力有限。

换言之,目前全国149家期货公司可能数量上看是太多了,市场处于过度竞争状态,若想改善整体行业的现状,或许需要一场期货行业的“供给侧改革”。打破争相杀价,互相比惨的经营模式。树立起几家龙头企业,进行大范围的行业整合。

也许还需要外资进场改变现有竞争格局,总而言之,我们还需要一个搅局者,搅活这潭水。

1)期货公司上市募得资金用途相近 注资风险业务为主

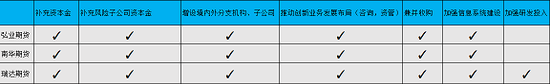

目前有三家期货公司仍在A股IPO排队中,分别为弘业期货、瑞达期货和南华期货。而据悉永安期货也已经主动在新三板市场停牌,准备冲击主板上市。

在这些公司的招股说明书中,所述募资用途大同小异,主要为补充公司资本金,增设境内外分支机构,推动创新业务发展与布局和兼并收购等。

来源:新浪期货

来源:新浪期货这也反映了大部分期货公司的发展战略。满足资本监管要求,跑马圈地,扩张金融服务体系,提高金融服务水平是大部分期货公司的迫切需要。对于期货公司而言,这些注资方向又孰轻孰重呢?我们可以从港股已上市的两家期货公司的募得资金流向中略窥一二。

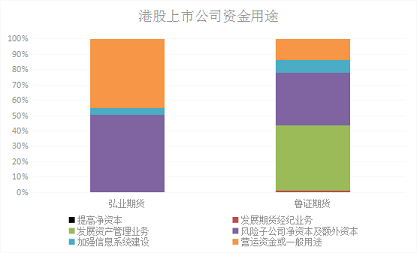

由下图可以看到,已在港股上市的两家公司募资的大部分都投向了创新业务,其中投入到风险子公司以增加资本金的资金占据了相当大的比例,而用于补充期货公司自身资本金的金额则微乎其微,可以看出期货公司对于期货风险管理业务的大力支持,是现在期货公司业务扩张的主要战场。

来源:新浪期货

来源:新浪期货2)期货风险子公司资金需求大 利润率低下

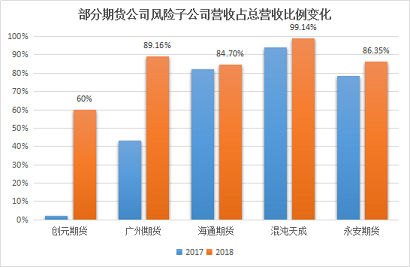

大部分期货公司把创新业务重点放在了风险子公司业务拓展上,对于这一业务的大力推动也体现在了其营收的大幅增长上。

创新业务收入占比有所上涨的公司在营收增长上表现往往更为良好,而风险子公司的销售收入贡献了营收增长中的绝大部分。如下图所示,大部分布局了风险子公司的期货公司该部分业务收入已经达到了总营收的80%以上。

来源:新浪期货

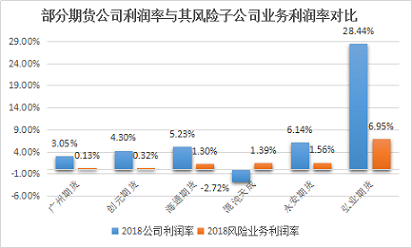

来源:新浪期货但是,就近几年而言,对于风险子公司的投资几乎没有转化成利润,营收与营业支出近乎对等是目前已出财报期货公司风险子公司的通病。

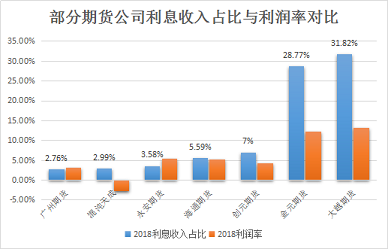

大部分期货公司在这一块业务上的利润率可以说是微乎其微,如广州期货的风险子公司收入占总营收近九成,但该部分利润率仅有0.13%,甚至不如把钱放进银行存活期。哪怕是表现较好的弘业期货在风险业务上的利润率也不足公司整体利润率的四分之一。

3)利息收入是利润的主要来源

利息收入可以说是无显性成本的收入,从下图可以看到,各家期货公司的利息收入占比都明显高于最终的利润率,这也意味着,除去利息收入的其他业务合起来看并不能创造什么利润,甚至造成亏损。

来源:新浪期货

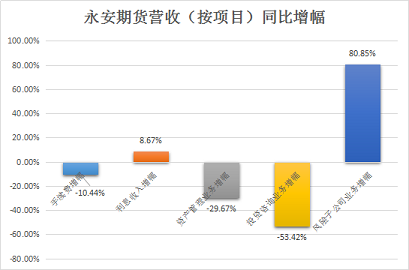

来源:新浪期货利息收入甚至可以说是期货公司利润的最主要来源。以行业龙头永安期货为例,其2018年报显示:仅利息收入和风险子公司业务收入有所增长,除去利润率微乎其微的风险子公司,利息收入对于期货公司利润贡献的重要程度就不言而喻了。

来源:新浪期货

来源:新浪期货这部分收入主要是保证金带来的利息收入,也就意味着公司规模越大,利息收入才会越多,现在期货公司希望加速扩张和上市进程,并且不顾利润率低下地大力注资现货业务以扩大规模,或许这也是重要原因之一。

但是这部分业务受限于利率与保证金规模,逻辑上会存在一定的天花板,始终难以成为期货公司利润的长期支撑,这也难怪期货公司并不被港股投资者看好。期货公司想要提高利润率,需要做的还很多。

尤其是在当前社会总体利润率水平下滑,利率下行的趋势下,单纯依靠利息收入的经营模式,实在是让人担心。

期货公司上市后盈利模式恐难改 想要创收还需新故事

业内人士分析称,期货风险管理子公司目前主要做期现结合业务,以场外期权、仓单质押(收取利息)、仓单串换、贸易非标等业务。

其中,仓单质押业务收入占一部分,因为质押的仓单必须是标准仓单,场外期权业务对期货公司操作水平要求较高,部分公司业务规模并不大,其余基本以贸易非标业务为主(期货公司帮贸易公司垫资收购现货,然后赚取利差收益,占用资金量大,利润率低)。

来源:新浪期货

来源:新浪期货虽然期货风险管理子公司占用了期货公司大量资金,也为期货公司营收做出了巨大贡献,但是风险子公司的业务基本集中于仓单质押和贸易非标业务,新增资金依然投向了资金占用率高,盈利能力较差的业务,并没有为期货公司创造新的强劲的利润来源。

风险子公司业务并没有逃离激烈的市场竞争,反而是期货公司为了在这个新市场活下来,只能是依靠基础的资金投入来增加市场占有率。

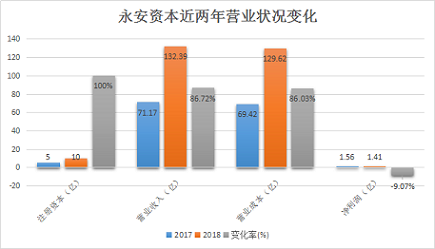

作为期货行业龙头企业的永安期货旗下全资子公司永安资本,2018年营收占公司合并报表营收80%,而净利润仅占公司合并报表净利润14.52%,营收较2017年同期增长86.72%,净利润却较2017年同期下降-9.07%。

来源:新浪期货

来源:新浪期货2018年永安期货将永安资本注册资本由5亿元人民币增加至10亿元人民币,永安资本营收虽然大增86.72%,但净利却大幅下滑-9.07%。

根据其年报显示,永安资本营收主要来源于现货业务。

据业内人士分析,现货业务基本属于期货公司为客户提供的配套业务(主要是为了留住客户),利润率很低。导致新增资本并没有像市场预期的一样,为期货风险管理子公司创造新的利润增长点,子公司业务还是主要依托旧的业务模式,靠扩张业务规模勉强求生。这不禁让市场多了几分唏嘘,被行业寄予希望的风险子公司目前根本没有脱离期货行业痼疾,仍然是依靠大量财力、人力拼杀的“旧战场”。

尽管风险子公司在业务逻辑上存在不少想象空间,但是就目前而言,期货公司只是不断投钱进吃力不太好的现货业务以抢占市场,巩固客源,依靠利息收入维持微薄利润。

而“期货+”等技术水平需求更高、盈利能力更强的业务从提出到现在仍然看不到成为利润主力军的希望。上市以后就能对目前的现状有所改观吗?

恐怕难有改观,期货公司并非缺乏投资资金,如永安期货尚有超过25亿的未分配利润。期货公司尚有这么多余粮,为何还迫不及待地想要上市融资呢?现有的未分配利润都没能大力投资盈利能力更强的业务,上市募得资金后就会吗?

反观初创的互联网公司,通过一轮轮的融资抢占市场份额,期望在夺取话语权之后获得超额收益。初期就提供免费,并且最好的服务,后期再去思考新的商业模式。

这种公司同样有迫切的烧钱的需求,进行的残酷的过度竞争与价格战。但是在其背后,提供了增量的生产力,与未来的商业模式。

而期货行业是否需要价格战跑马圈地?或者说是否需要几个龙头鲸吞天下?或许是需要的,但似乎并非当前期货行业最大的瓶颈所在。

OFO融资十轮累计过百亿,现已走到了清算边缘;哪怕是成功化身行业寡头的滴滴,2018年也亏损达109亿。如果上市的目的是加剧已经惨烈的价格战,或者只是圈一笔钱放在那里。那么,从这个角度来看,恐怕前景并不乐观。

期货子公司期现业务是否存在操纵市场的可能?

期货公司加速上市的消息公布之后,很快就有读者向新浪期货表达了这样的一种担心。

那就是目前市场的龙头,如永安系资本,已经在黑色产业具有很大的话语权和控制权。而这样的头部公司是否会在融资之后,利用巨额资金带来的优势来抢占市场、控制某些交易产品价格,形成局部控盘?

另外,像永安资本这样主要以现货交易为主的期货子公司,既可以做期货套利和交易,又可以去收购现货,还做二级市场的交易,市场对这样的业务模式是否存操纵市场的可能性也有很大的担心。

对于这些问题,新浪期货采访了业内人士,据业内人士分析,这样的可能性确实有,但不用过分担心。期货公司此前有,以后也不会断绝通过期现业务操纵市场的欲望,但随着期货市场规模不断加大和监管制度的不断完善,同时随着外资的开放,单个期货公司很难有能力做到操纵市场的规模。

而真的形成了单一品种的操纵,其政策和监管风险很可能大于资本收益。

期货公司A股上市 还要过很多关

现在大部分期货公司都在期货风险子公司业务上攻城略地,但是期货公司毕竟不是初创互联网公司,在A股这样的市场上,已不能依靠迷人的市场占有数据来吸引足够的投资者,他们更需要看到的是公司的盈利能力已经达标,更需要公司发展已经足够成熟稳健。

本篇基本以阐述期货公司上市现状为主,但期货公司上市也有新的现实意义和未来的曙光。那么为什么监管层近期又忽然重提放松期货公司上市呢?这其中到底有何玄机?未来期货行业的发展之路究竟在哪儿?敬请关注《期货公司A股上市:迈不过的一道坎(下篇)》

责任编辑:赵子牛

热文排行

联系我们

- 邮 箱: money@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

400-690-0000 欢迎批评指正

Copyright © 1996-2019 SINA Corporation

All Rights Reserved 新浪公司 版权所有