央行报告:通胀预期有所显现

2009年二季度5000户工业企业产品销售价格景气指数从一季度的-15.6%收窄至-8.9%,出现了较大幅度反弹。全球商品市场整体呈现触底回升之势,未来“输入型”通胀压力增加。同时,国内需求继续回升,流动性持续宽裕,通胀预期有所显现。

人民银行调查统计司发布2009年二季度宏观经济形势分析报告

日前,人民银行调查统计司发布报告认为,2009年二季度,国民经济恢复速度超出预期,经济主体信心稳步提高。GDP同比增长回升,环比增长继续加快;工业生产增速明显加快,国内投资需求强劲反弹;信贷投放大幅增加,银行流动性充裕。2009年二季度GDP同比增长7.9%,CPI同比上涨-1.5%,当季新增人民币贷款2.8万亿元;上半年GDP同比增长7.1%,累计CPI同比上涨-1.1%,人民币贷款新增7.4万亿元。

报告认为,当前,宏观经济正处于企稳回升的关键时期,国际国内不确定因素仍然较多。下一阶段,应继续保持宏观经济政策的连续性和稳定性,巩固经济企稳回升的基础,促使国民经济平稳较快协调发展。(完)

2009年二季度宏观经济形势分析(全文)

(中国人民银行调查统计司 2009年7月28日)

2009年二季度,国民经济恢复速度超出预期,经济主体信心稳步提高。GDP同比增长回升,环比增长继续加快;工业生产增速明显加快,国内投资需求强劲反弹;信贷投放大幅增加,银行流动性充裕。2009年二季度GDP同比增长7.9%,CPI同比上涨-1.5%,当季新增人民币贷款2.8万亿元;上半年GDP同比增长7.1%,累计CPI同比上涨-1.1%,人民币贷款新增7.4万亿元。

当前,宏观经济正处于企稳回升的关键时期,国际国内不确定因素仍然较多。下一阶段,应继续保持宏观经济政策的连续性和稳定性,巩固经济企稳回升的基础,促使国民经济平稳较快协调发展。

一、经济增长持续回升,经济主体信心趋于恢复

据国家统计局初步核算,今年上半年GDP累计增长7.1%,比去年同期低3.3个百分点;二季度当季GDP同比增长7.9%,增速比上季回升1.8个百分点。

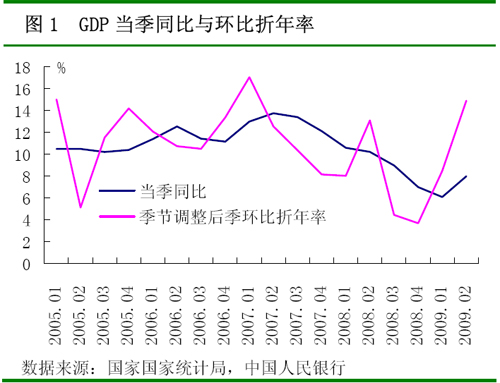

据人民银行调查统计司测算,季节调整后的GDP季环比折年率二季度为14.9%,比上季高6.4个百分点,比去年四季度3.7%的最低点高11.2个百分点。季节调整后的GDP环比相对GDP当季同比增速平均先行1-2个季度。从趋势看,GDP环比最低点出现在去年四季度,今年一季度开始回升,二季度持续回暖;GDP同比增速在今年二季度开始反弹(见图1)。GDP环比增速比同比增速早一步,更及时地反映出经济回暖的势头。

人民银行景气调查显示,二季度企业家信心指数为68.4%,比上季高7.2个百分点,比去年四季度最低值(60.9%)回升7.5个百分点;二季度银行家信心指数为 40.0%,较上季大幅反弹14.4个百分点。股市继续回暖,上证综合指数从上季末的2373.21点升至6月30日的2959.36点,上涨24.7%。城市储户问卷调查显示,二季度居民拥有股票景气指数为52.3%,大幅高于上季的18.6%,居民对股票市场回升的信心在增强。

二、CPI同比底部震荡,PPI显现走稳迹象,CGPI降幅继续扩大

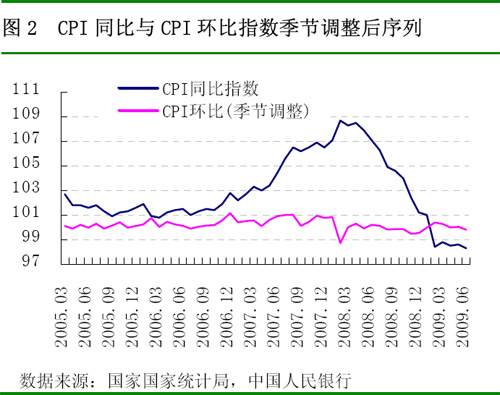

今年以来,受翘尾因素的影响,CPI同比持续负增长。据国家统计局统计,上半年累计,CPI同比下降1.1%,其中翘尾因素为-1.5%,新涨价因素为0.4%。二季度翘尾因素影响CPI同比下降1.6个百分点,较一季度扩大0.2个百分点。从结构看,食品价格比非食品价格稳定。上半年,食品价格和非食品价格分别带动CPI同比下降0.13和0.94个百分点。从走势看,CPI同比降幅连续5个月在底部震荡,人民银行季节调整后的CPI环比1-5月份一直处于正增长,6月份为负增长。

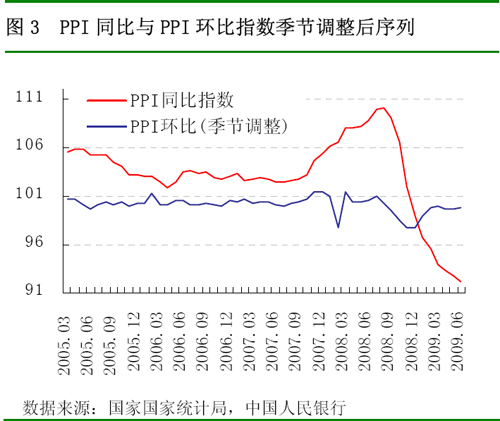

二季度,上游价格出现企稳走势。上半年累计,PPI同比增长-5.9%,其中,6月份同比增长-7.8%,延续了2008年8月份以来的下降走势。PPI环比在持续了7个月下降后,4、5、6月份出现了上涨变化,呈现出走稳迹象。受美元近期贬值的影响,国际商品价格环比在一季度已出现企稳迹象,二季度同比降幅减缓。6月份,国际原材料期货价格CRB商品指数同比增长-24.3%,环比增长-1.1%。

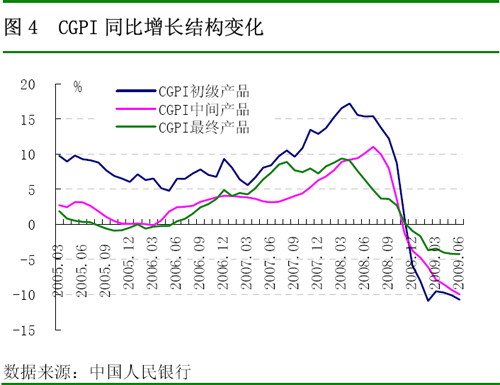

人民银行监测的商品批发价格(CGPI)二季度同比下降7.6%,降幅较一季度扩大2个百分点;上半年累计,同比下降6.6%。从走势看,季节调整后CGPI环比连续5个月低位震荡,6月份较5月份降幅收窄0.2个百分点。从结构看,6月份初级产品价格同比下降10.7%,已连续5个月在底部震荡,降幅先于中间产品和最终产品价格的下降趋于稳定。

三、工业生产回升加快,企业利润降幅收窄

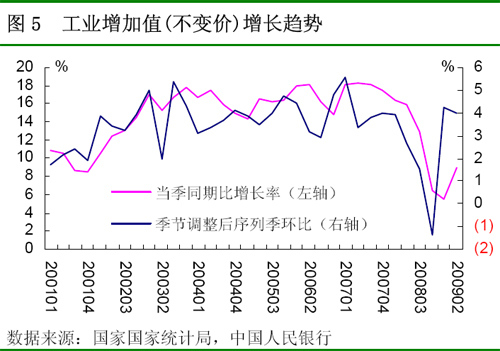

据国家统计局统计,上半年累计,规模以上工业增加值同比增长7.0%,增幅比上年同期低9.3个百分点,其中,二季度增长9.1%,比一季度提高4.0个百分点。人民银行调统司据此测算,剔除季节因素后,工业增加值季环比增长4.0%,增幅比上季低0.2个百分点,但高于上年四季度-1.4%的环比增速,显示出今年以来的工业回升势头。

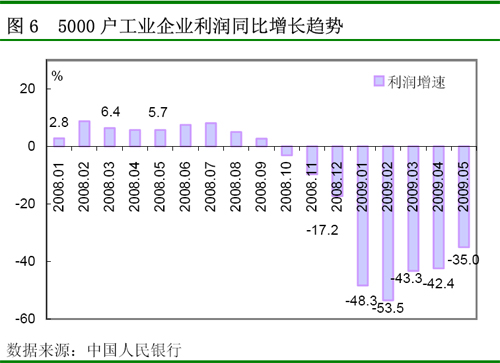

工业企业利润同比增速大幅下降,但下降幅度在逐步缩小。1-5月份,全国规模以上工业企业(年主营业务收入500万元以上的企业)实现利润8502亿元,同比增长-22.9%,较去年前5个月20.9%的增速低43.8个百分点,但较今年前2、3和4个月的增速分别高14.4、9.3和5.0个百分点。从环比来看,3-5月份,企业实现利润较上3个月(2008年12月-2009年2月)增长92%,季节调中国人民银行监测的5000户工业企业调查显示,今年以来,工业企业利润同比下降幅度逐步收窄。1-5月累计,企业利润同比增长-35%,增长幅度虽比去年同期低40.7个百分点,但分别较今年前2、3和4月累计提高18.5、8.3和7.4个百分点。

中国人民银行监测的5000户工业企业调查显示,今年以来,工业企业利润同比下降幅度逐步收窄。1-5月累计,企业利润同比增长-35%,增长幅度虽比去年同期低40.7个百分点,但分别较今年前2、3和4月累计提高18.5、8.3和7.4个百分点。

四、国内投资需求强劲反弹,出口增长乏力

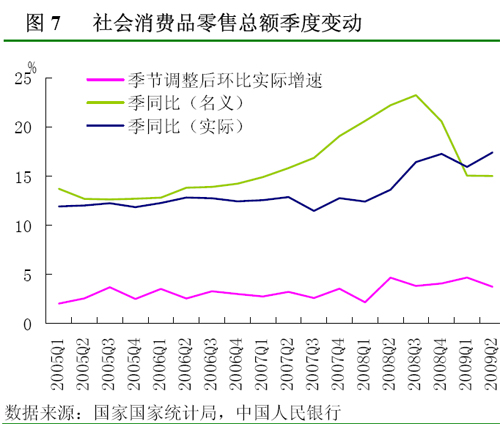

消费稳步增长。上半年,社会消费品零售总额名义增长15.0%,比去年同期回落6.4个百分点;实际增长16.6%,比去年同期加快3.7个百分点,处于较高水平。人民银行调查统计司据此测算,二季度当季,社会消费品零售总额同比实际增速为17.4%,比去年同期加快3.8个百分点;季节调整后,环比实际增速为3.7%,比上季降低1.0个百分点,比去年同期降低1.0个百分点。

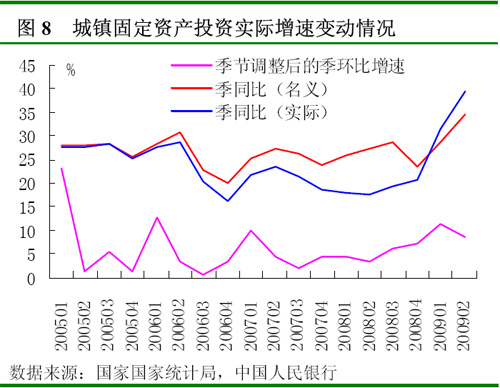

投资快速增长。上半年,城镇固定资产投资名义同比增长33.65%,增速比去年同期加快6.8个百分点。依据人民银行调统司测算,扣除价格因素后,上半年投资实际同比增长38.4%,增速比去年同期加快20.3个百分点。其中,二季度城镇固定资产投资当季同比增速为35.9%,增速比一季度提高7.3个百分点;由于投资品价格持续下跌,二季度实际投资增长43.7%,增速比一季度高出12.2个百分点。剔除季节因素后,二季度投资实际季环比增长折年率为47.2%,比上季回落12.3个百分点,但仍比去年同期高37.1个百分点。

从新开工项目情况看,上半年累计,新开工项目计划总投资同比增长87.3%,增幅比前5个月回落8.6个百分点,但仍比去年同期大幅提高85.8个百分点;中央项目投资同比增长28.6%,增速比去年同期加快9.7个百分点。

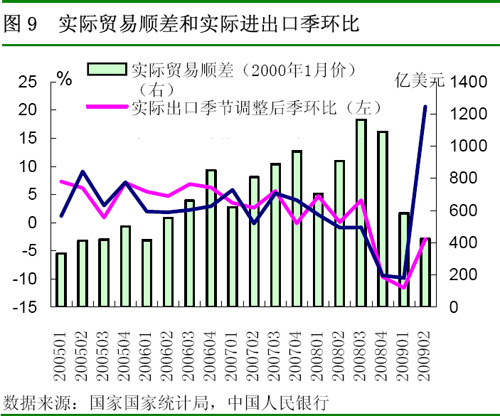

出口增速持续下降,进口增速回升,贸易顺差略有减少。依据海关数据,二季度,进出口总值名义同比增长-22.0%,其中出口增长-23.4%,增速比上季低3.7个百分点;进口增长-20.5%,增速比上季大幅回升10.4个百分点。人民银行调查统计司据此测算,季节调整后,二季度实际出口和实际进口季环比分别为-3.0%和20.6%,均比上季大幅回升,其中实际进口季环比由负转正。

上半年累计,进出口名义同比增长-23.5%,其中出口增长-21.8%,进口增长-25.4%,贸易顺差969亿美元,比上年同期减少13亿美元。扣除价格因素后,上半年出口和进口累计同比增速分别为-19.1%和-10.7%。

五、城乡居民收入提高,财政盈余下降

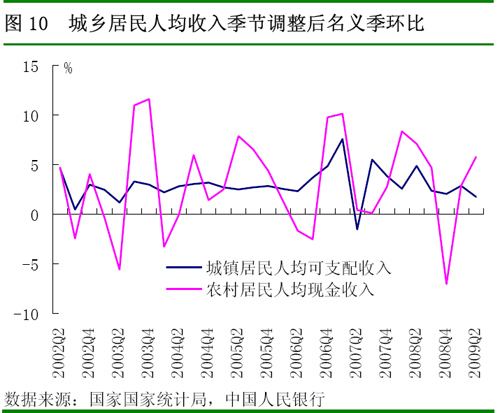

据国家统计局家计调查,今年上半年,城镇居民人均可支配收入8856元,同比增长9.8%,扣除价格因素,实际增长11.2%,增速比上年同期加快4.9个百分点;农村居民人均现金收入2733元,同比增长8.1%,扣除价格因素,实际增长8.1%,增速比上年同期回落2.2个百分点。

据人民银行调统司测算,剔除季节因素后,二季度城镇居民人均可支配收入季环比增长1.8%,增速比一季度减慢1.1个百分点,比上年同期减慢3.1个百分点;农村居民人均现金收入季环比增长5.8%,增速比一季度加快2.9个百分点,比上年同期回落1.3个百分点。人民银行城镇储户问卷调查显示,二季度城镇居民收入感受下降。当季城镇居民当期收入感受指数为-8.6%,比一季度大幅下降19.9个百分点,是1999年开展调查以来的最低水平。

据财政部统计披露,上半年累计,全国财政收入同比增长-2.4%,增速比去年同期大幅下降35.7个百分点;全国财政支出同比增长26.3%,增速比去年同期下降1.4个百分点。收支相抵,上半年全国财政盈余5073.58亿元,比去年同期减少6852.59亿元。从结构上看,由于进口税收下滑,企业所得税下降,使上半年占财政收入87%的税收收入同比下降6.0%,但同期非税收入增长较快,上半年非税收入增长31.4%。

六、货币供应量增速快速上升,贷款大量投放

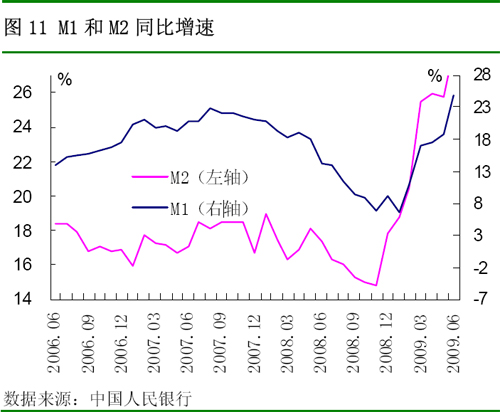

6月末,狭义货币M1、广义货币M2同比分别增长24.8%和28.5%,比上年末分别上升15.7和10.6个百分点。消除季节因素后,6月份M1和M2环比折年率分别为76.5%和43.5%,分别比5月末上升52.1和19.1个百分点。

6月份货币流动性(当月新增M1/当月新增M2)为53.9%,比前5个月累计水平大幅上升32.4个百分点,货币流动性显著增强。

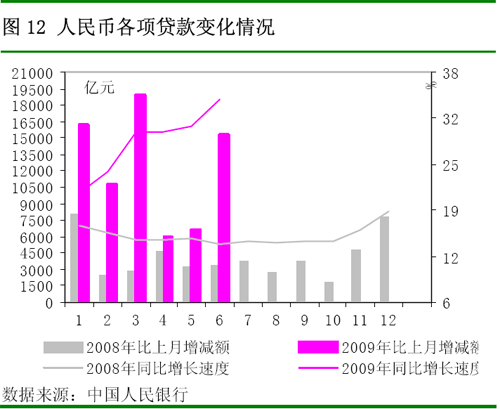

今年以来,贷款持续大量投放。上半年累计,新增人民币贷款7.4万亿元,同比多增4.9万亿元,比去年全年新增贷款还多2.5万亿元。6月末,金融机构人民币贷款同比增长34.4%,增速分别比上月末和上年末上升3.8和15.7个百分点。贷款增长速度和新增额均创近年来最高纪录。

七、未来经济发展趋势

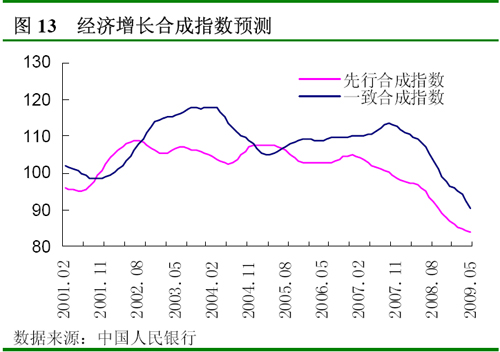

经济增长趋势。从人民银行调查统计司监测的经济景气指数看,工业增加值的一致合成指数目前仍处于下降阶段,先行合成指数也处于下降阶段,但降幅减小,显示出未来经济企稳的趋势,一致合成指数预测更显示出经济回升的趋势。

人民银行企业家问卷显示,二季度宏观经济热度指数较上季上升7.8个百分点至-30.8%,是连续5个季度下降后的首次回升。尽管仍处于不景气区间,但企业家对宏观经济偏冷的担忧明显弱化;二季度企业经营景气指数比上季上升4.6个百分点至12.1%,结束了自去年3季度以来逐季下滑的势头。

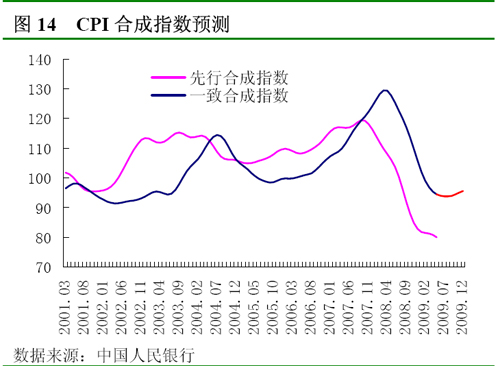

物价发展趋势。从物价景气指数看,人民银行测算的CPI先行合成指数目前仍处于下降阶段,物价水平下降趋势在近几个月会持续。一致合成指数的预测显示,CPI会在今年三季度末触底。

2009年二季度5000户工业企业产品销售价格景气指数从一季度的-15.6%收窄至-8.9%,出现了较大幅度反弹。全球商品市场整体呈现触底回升之势,未来“输入型”通胀压力增加。同时,国内需求继续回升,流动性持续宽裕,通胀预期有所显现。

总体来看,CPI将会在下半年走稳,存在反弹可能。

货币信贷发展趋势。目前,促进信贷投放存在推动和制约两方面。推动因素主要有,一是宏观经济逐步企稳回升,实体经济贷款需求增加。银行家景气调查结果显示,二季度贷款需求指数为67.5%,比一季度和去年四季度分别提高0.84和7.15个百分点。二是新建投资项目还将陆续下达,正在建设的投资项目存在大量后续贷款需求;三是房地产市场资金需求可能继续上升。放缓的因素主要有,一是票据融资置换为中长期贷款的空间较大;二是一些建设项目也预先储存了部分项目资金,上半年贷款有一部分没有实际使用出去;三是合格项目的开工节奏估计相对上半年放缓,新建投资项目增长将有所减慢;四是资本充足率下降较快和风险管理加强对银行业持续快速投放信贷资金产生一定约束。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。