不支持Flash

|

|

|

|

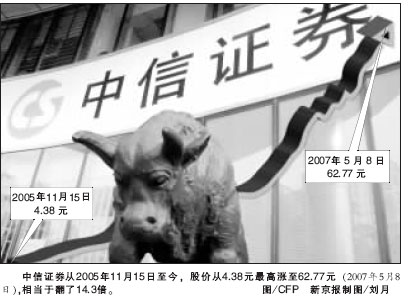

中信证券成牛市受益最大券商 一年半股价翻14倍http://www.sina.com.cn 2007年05月16日 09:19 新京报

低谷期进行低成本横向扩张,成为牛市受益最大的券商 众多投资者的疯狂入市,让券商赚得盆满钵满,中信证券2006年的利润在券商中位居第一,这不仅得益于火爆的股市,还取决于其多年并购打下的根基。中信证券利用行业的低谷时期,进行低成本横向扩张,这成为其发展壮大的捷径。 作为龙头券商,中信一直走在创新业务的前沿,于2005年扭转“靠天吃饭”的局面。与此同时,中信还通过集团内的并购和资源整合来拓展国际业务。按照他们的话来说,“境外业务是国内券商和国际大投行竞争的软肋。”5月11日下午,记者走进了中信证券的办公室,这里弥漫着积极、谨慎的工作氛围。与营业部的火爆相比,这里显得格外冷清,工作人员在逐步完成融资融券、股指期货等各项创新业务的准备工作。中信近期的目标是进入拥有巨大潜力的衍生品市场,因为随着商品期货期权交易、股指期货、国债期货等金融衍生交易品种逐步推出,创新产品给券商带来的市场空间难以估量。

备战衍生品市场 对于今年即将推出的股指期货业务,每家券商都在积极地进行各项准备工作。中信证券在今年4月27日发布的一季报中披露称,中信证券已经全资收购金牛期货,这一举动是为即将开展的股指期货服务。 今年4月22日,证监会发文明确规定,证券公司申请介绍业务(IB)资格,应当“全资拥有或者控股一家期货公司,或与一家期货公司被同一机构控制”。 2006年,中信证券还出资1241.4万元受让华夏期货经纪有限公司41%的股权。事实上,中信证券在此之前已间接持有华夏期货相对股权,因为中信证券持有60%股权的中信建投持有华夏期货49%股权,中信证券全资子公司中信万通持有华夏期货10%股权,中信证券相当于折算持有华夏期货39.4%股权。再收购华夏期货41%股权后,中信证券持有华夏期货超过80%股权,对后者形成绝对控股之势。 “中信证券目前要抓住的机遇就是进入拥有巨大潜力的衍生品市场,收购金牛期货和此前收购华夏期货都是为此做铺垫”。中信证券交易及衍生品总监房庆利表示,“从历史来看,金融衍生品发展速度超过了股票市场发展速度,未来随着商品期货期权交易、股指期货、国债期货等金融衍生交易品种逐步推出,创新产品给券商带来的市场空间难以估量。”“目前,中信集团旗下已经有中信期货公司,以及由中信证券控股60%的中信建投证券全资控股的中信建投期货公司。”中信证券董秘谭宁表示,“中信建投期货与中信证券在业务上没有任何联系,将来推出股指期货后,中信建投期货也主要是为中信建投证券提供服务;而中信期货与中信证券在股权上没有直接隶属关系,尽管中信期货按照草案规定具备委托资格,但中信证券更愿意让自己全资控股的期货公司来开展股指期货业务。”

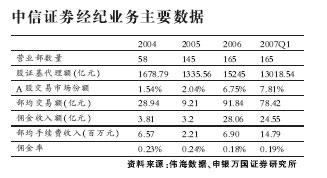

主营业务爆发式增长 中信证券作为券商行业的龙头,借2006年牛市的春风赚了个盆满钵满。23.71亿元的净利润在已公布年报的50家券商中位居第一,比排名第二的国泰君安高出57.03%,比第三国信证券高出63.29%。 此外,中信证券刚出炉的2007年一季报显示,今年一季度实现净利润12.54亿元,相当于去年全年净利润的一半。国泰君安证券研究员梁静认为,经纪、承销和自营三大业务是推动中信证券2006年业绩增长的主要动力。2006年这三项业务收入分别为27.97亿、11.33亿和9.76亿元,同比增长7.7、8.9和4.3倍,占主营业务比重也由67.4%提高到84.1%。其创新业务对利润的贡献有限,创新业务盈利渠道狭窄是中信证券亟待解决的问题。 梁静表示,若按照海外市场资本化率年增长10%计算,5年后我国证券市值将达到30万亿,是目前的3倍。作为龙头的中信证券也将充分分享行业的成长,未来3年其传统业务的增长率将保持50%以上。 从承销业务来看,虽然2006年5月才恢复新股发行,但大盘股的密集发行以及定向增发和可分离债的迅速增长使得去年有141家公司完成融资,融资额高达2847亿元,比历史上最高的2000年高出80%以上。 兴业证券研究员任壮表示,2006年中信证券在大盘股承销、债券承销以及金融等行业的领先优势进一步显现出来,承销了工行、中行等9家的IPO,承销额达到337亿元,承销家数和金额分别占行业的5.47%和18.62%。加上定向增发和债券承销,共实现承销收入9.76亿元,是2005年的5.3倍。 改变“靠天吃饭”的格局 “中信这几年的努力就是为了改变‘靠天吃饭’的局面,即使将来股指回调,证券行业再度不景气,中信还可以依靠别的业务实现盈利。”中信证券一位高管告诉记者。 2005年,中国股市处于萧条时期,当时券商行业中最好的15家创新类券商中,有10家券商实现盈利,利润总额达13.21亿元;5家券商出现亏损,亏损额为5.54亿元。其中,中金公司和中信证券净利润9.88亿元,占盈利公司利润总额的75%。 “2005年随着股改的推进,IPO与再融资暂停,再加上股市的低迷,券商业绩不佳的理由显得非常充足。中信证券这一年利润增长主要来自企业债券承销及债券投资差价收入增长、期末自营证券跌价准备大幅转回等业务。”兴业证券研究员任壮认为,“中信证券业绩提高的亮点之一,就是自营差价收入增长近4倍。虽然股市不好,但中信证券逆市买卖证券赚了钱。中信证券2005年业绩的‘逆市抗跌’,说明券商开始逐步扭转‘靠天吃饭’的格局。”中信证券的一位高管表示,“未来券商行业两极分化的现象可能更明显,优胜劣汰的例子更多。在股市好转的背景下,券商淘汰的现象还会出现,更不要说国内股市一旦下跌,‘靠天吃饭’的环境进一步恶化,会有更多濒临出局的问题券商,因此证券业走向整合是必然趋势。” 趁行业萧条低成本扩张 自中信证券上市之后,从未停止并购的步伐。 2007年4月27日,中信证券全资收购金牛期货,为即将开展的股指期货打下基础。 2006年,中信证券先后通过并购弥补了其在境外业务上的竞争劣势。董事会决定对子公司中信证券(香港)有限公司(下称“中信香港”)增资3亿元港币,然后由中信香港以3.8亿总价款全面收购中信资本市场控股公司旗下3家子公司。 “全面收购上述3家公司可以弥补中信证券在境外业务上的竞争劣势,为中国客户的国际业务和境外客户的国内业务提供服务。”中信证券董秘谭宁表示,“境外业务显然是国内券商和国际大投行们竞争的软肋,中信证券希望通过集团内的并购和资源整合来拓展国际业务。”此外,中信证券还与麦格理(香港)有限公司共同出资筹建中信麦格理资产管理有限公司,注册资本人民币3000万元,其中,中信出资1530万元,麦格理出资1470万元。“中信参与此块业务的方向是介入产业基金管理,”谭宁表示,“今后我们的主营业务还是会以证券业务为主。”其实,早在五年前证券市场尚处于萧条之时,中信证券就在资本并购方面连续有大手笔。从2002年2月开始,中信相继控股中信万通证券、托管富友证券经纪业务、与建银投资合作重组华夏证券,以及拿下金通证券、华夏证券和参与重组南方证券。 在证券方面,中信证券收购华夏证券之后,营业部一举增加到160家,这在很大程度上弥补了在经纪业务上的薄弱环节。中信证券被定位于重点瞄准高端客户,而中信建投将立足为中小企业客户群体服务。 “利用行业低谷时期进行低成本横向扩张,成为中信证券发展壮大的捷径。当时的券商不是关闭就是整顿,中信证券刚好抓住这个机会实现大规模的扩张。”新时代证券分析师温桂生表示,“根据并购理论,市场低迷的时候,资产价格存在被低估的可能,是并购的最佳时机,中信证券前几年的连续收购还是有道理的。” ■股价走势回眸 从4.3元到62元 2006年之前,中信证券的股价一直在6元以下徘徊。随着股市回暖,中信证券的股价也随之水涨船高,自2006年初的5.24元,升至2006年底的27.38元,股价涨了4.2倍。 2007年,中信证券的股价也从2007年初的27.7元上扬至昨日收盘的55.66元,其中曾于5月8日盘中最高冲至62.77元,与2007年初的股价相比,中信证券的股价翻了一倍。 如果从2005年11月15日的4.38元算起,中信证券的股价在不到两年的时间里,盘中最高冲至62.77元(2007年5月8日),相当于翻了14.3倍。 本报记者 赵侠 北京报道 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【发表评论】

|

||||||||||||