|

不支持Flash

|

|

|

|

铜价反弹之后显露疲态 市场再次处于遥遥欲坠http://www.sina.com.cn 2006年07月25日 01:23 经易期货

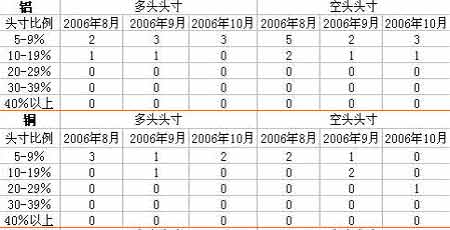

一、回顾 7月17日至21日当周国内期货市场再次出现各品种携手下跌的惨烈景象。由于隔夜外盘金属大幅回落,昨日沪铜开盘即告跌停;期市领头羊沪铜的颓势再现,也影响到了市场其他品种,农产品期货出现了加速下跌的趋势。 受隔夜伦铜下跌 5%之累,上海期货交易所期铜合约昨日再次于早盘跌停,主力0610 合约收于63850元,跌 2670元。全日成交 0.85万手,持仓8.93万手,减566手。截至收盘,0609、0610、0611、0612、0701、0704、0705、0706合约跌停。在本周的五个交易日里面,沪铜合约有三个交易日出现跌停现象。 从沪铜主力0610合约来看,昨日收报63850元/吨,较上周收盘价70740元跌6890元,跌幅接近10%,业内人士表示,这也是该合约今年以来的最大周跌幅。0610合约前两周累计涨幅接近9000元,而本周一周跌幅已经快要赶上前两周的涨幅,沪铜再次回到了前两周的起点。另外,沪铜一周各合约累计成交23.28万手,成交金额788.18亿元。 沪铝昨日主要合约均收低,跌幅在 170至270元间,其中 0610合约报收18850 元,跌270元,全日成交 6.93万手,持仓 16.48万手,减少6532 手。 周一:伦敦金属交易所(LME)基本金属周一触及纪录新高,但其他金属则因油价和金价走软收低。三个月期铜收报每吨7,750美元,盘中低点在7,639.75,上周五收报8,050。墨西哥Cananea铜矿工人结束罢工,以及另一家铜矿La Caridad形势发展压制了市场人气。 三个月期铝收报2,550美元,低于上日收盘价2,625。三个月期锌收在3,270,上周五报3,450。LME锌库存意外增加2,125吨,至202,700吨。 沪铜市场跟随外盘走出涨幅,但早盘时空头主动抛盘令铜价高开低走,而尾盘交易时段短线空头回补离场令铜价有所回抬,日K线多收出小阴,总体行情处于短线横盘整理状态,多空相持。沪铜总持仓增530手,至93144手;总成交接近6万手。盘中可见近月多头向远月主动移仓,主力合约沪铜609收报72090元。 今日上海现铜市场依然表现为跟随期铜走势,较沪铜现货月合约呈现平水或小幅升水状态。由于现铜市场始终未给出消费转旺的迹象,沪铜近日持续表现为近弱远强,两月期合约逆价差维持在千元左右。 周二:伦敦金属交易所(LME)基本金属周二下跌,期镍合约挫逾5%,因供应忧虑缓解打击人气。路透报道称,智利Escondida铜矿要求同工人谈判以达成协议,收盘时市场开始对此消息回应。 全球最大的铜矿--智利Escondida表示,公司已正式要求同工人谈判,以期在8月2日工人目前的劳动合同到期前达成协议。此消息不仅冲击了铜市的人气,而且对整个市场造成打击。 三个月期铜收报7,800美元,低于盘中高点7,960,但高于周一晚场综合交易收盘7,750。不过LME铜库存吃紧支撑了期铜。铜库存周二减少1,575吨至92,275吨,较3月中的高点下滑约30%。 三个月期铝收报2,535美元,低于上日收盘的2,550。 受外盘铜大幅收低的影响沪铜大幅跳空以跌停开盘,期价低开后在封死停板,其中10月合约打开一次但收盘继续封停板,全天成交稀少持仓减少。 周三:伦敦金属交易所(LME)基本金属价格回升,因此前美国联邦储备理事会(FED)主席贝南克在国会的证词陈述推升金价和股市,且人们对美国进一步升息的疑虑减弱。 市场价格盘中曾一度遭遇抛售而下滑,不过又自贝南克的讲话中重拾信心并再度走高。不过市场走势仍不明朗。目前投资者战战兢兢,即使最微小的事情也可以推动市场出现200美元的波动,甚至是在不知道原因的情况下。 三个月期铜收报7,790美元,缩减跌幅脱离7,505的日低,昨日晚场综合交易收报7,800美元。 美元走势震荡,起初因美国通膨数据较预期强劲而上涨,但在贝南克在美国参议院金融委员会发表证词陈述后下跌,因为FED预计随着经济成长放缓,核心通膨率会下降。 今日上海铜市在大量抛盘打压下,大幅低开后一路下滑,虽其后有小规模反弹,但最终主要合约纷纷跌停,主力 0610合约收于65650 元,跌3450 元。全日成交71512手,持仓 87368手,增加 1440手。上海铝市今日继续下跌,开盘后一度纷纷跌至 19000元以下,随后缓慢上扬,但尾盘最终下滑,主要合约跌300-380元间,其中主力 0610合约报收19110 元,跌310元,全日成交 89630手,持仓 177820手,减少194 手。 周四:伦敦金属交易所(LME)周四基本金属承压,受投机性卖盘以及止损单所累,收盘创近两周低点。 三个月期铜跌430美元至每吨7,360,美元。三个月期铝跌55美元或2.1%,下滑至2,505,为7月5日以来首见。 三个月期锌下滑205美元或6.1%,报3,130,为6月30日以来最低。此外三个月期镍跌800美元或3.3%,报23,400美元。 市场对美国长期经济成长步伐放缓的前景保持警惕,但也没有忽视某些金属供应吃紧的现状。尽管铜和镍得供应紧张支撑了价格,但美国经济成长速度或将放慢令其涨势受限,而关键消费国--中国或许被迫努力令火热的经济降温。美国联邦储备理事会(FED)主席贝南克昨天发表的讲话缓解了进一步升息的忧虑,并打压美元,这引起了市场的高度关注。 几家主要铜矿的劳动合同即将到期,将令投资者提高警惕,他们担心这可能导致整体紧张的市场供应益发受到威胁。 上海铜市主力合约小幅高开,冲高回落,各合约互有涨跌,盘中交投较为活跃,持仓有所增加。收盘时各合约价格在下跌470元至上涨1200元间,其中主力0610合约收报66050元,全天共成交8.59万手,总持仓8.98万手,增2450手。上海铝市主力合约小幅高开,低位震荡,全线小幅收低,盘中交投较为温和,持仓略有增加。收盘时各合约价格在下跌70元至上涨10元间,其中主力0610合约收报19090元,全天共成交5.10万手,总持仓17.13万手,减6532手。 周五:伦敦金属交易所(LME)期铜周五收盘重挫逾4%,拖累大市下跌。今日市场人士紧张不安,流动性很低。三个月期铜收挫4.4%报每吨7,035美元,周四尾盘报7,360。周四期铜则大跌5.5%。本周铜价累及下滑逾10%,但仍较去年年底攀升60%有余。场内交易商预计,未来数日波动性将加大,因欧洲夏季市场往往缺乏流动性。目前铜价走势震荡,起伏较大,反映出市场对全球经济成长放缓的忧虑,尽管目前供应吃紧,而且许多金属库存减少。 供应面,一名工会代表今日称,加拿大Teck Cominco旗下Highland Valley铜矿的工会工人同公司的劳工谈判将在9月中旬恢复。 德意志银行在每周报告中称,“我们相信,尽管美国经济成长放缓而且面临油价上涨的风险,但金属价格有进一步扬升的空间。这是因为我们相信,市场低估了供应面存在的问题。” 交易商说,引发铜市结算活动的因素是套保基金在商品市场全面抛售,同时现货黄金和石油价格下跌。许多投资者仍对智利Escondida铜矿的发展持紧张态度,当前关于该矿劳资合同协商的任何新消息都有令价格波动500美元/吨的潜力。 Triland Metals说,在本周未能守住8000美元/吨之后,现在铜价似乎很容易会回撤至7000美元/吨。 铝下跌40美元,至2460美元/吨。周五LME铝库存减少3350吨,注销仓单增加预示着未来几周库存将进一步大幅下降。 沪铜的停板使投资者不能离场观望,中间隔着两天,充满不确定性,投资者的风险加大。 二、结论 上周笔者认为,反弹之后的铜市场显露疲态,自身影响因素开始弱化,更多的受到相关市场包括美元、原油以及其他金属的影响,铜价将冲高回落,伦铜将受到7850美元的支持,沪铜将在69000元之上震荡。可是,铜价波动是如此之剧烈,是笔者没有想到的,以至于盈亏变换只在一两周之间。上周LME三个月铜价下跌了880美元,沪铜主力0610合约较上周收盘价70740元跌6890元,跌幅接近10%,均创下了单周下跌幅度之最,市场再次处在了遥遥欲坠的姿态当中。但市场目前并不具备绝对的利空条件,同样也不具备绝对的利多条件,市场正处于复杂的局面当中。 在基本面来看,由于铜矿产量未有增长使得铜市场的供需关系不会有显著的改变,且库存量保护持在很低的水平。因此说基本面对铜价的支持仍将是持续有效的。但是人们对于货币紧缩政 策的担心正影响到投资者的做多信心。上周伯克南的讲话涵盖了两点意思,一是美国经济增长似乎正在减缓,二是经济增长放缓将导致通胀压力的减轻(市场据此认为联储升息已接近尾声)。但伦铜没有受到第二点的利多,而受到了第一点的利空影响。 从铜市场的表现来看,我们可以明显的看出中国市场铜价的走弱表现要领先于伦敦市场。而从周末中国央行宣布的提高存款准备金率来看,似乎国内市场对于的调控政策早有预期。中国央行在周五晚间宣布提高金融机构存款准备金率0.5个百分点,这是年内第二次提高存款准备金率。由于上半年我国信贷总额大大超出年内计划,以及上半年两位数的经济增长速度,都迫使央行采取紧缩的货币政策。不过央行通过提高存款准备金率的手段,而不是加息,显然央行并不想激化人民币利率升值的步伐。由此来看,国内铜价显著偏低国际铜价与政策结果并不是十分的吻合。因此说,国内铜价比值显著偏低虽然可以通过铜价调整预期来解释,但其过度下跌的结果并不具备合理条件。 铝也受到大环境的影响,预计这种情况会持续下去。供给充足是铝价格低迷的最主要原因。现在没有什么可以刺激铝价上涨的消息。每一个氧化铝和原铝产能的扩大的消息都将对铝价持续的产生威胁。 至于后期走势,近期铝价继续呈现出弱势特征,交易区间继续下移。如果,近期经济活动有所放缓,加上供应方面持续的压力,这仍将在一定的时间内对于铝价形成抑制。当然,我们对于铝价也不必过分的悲观,一旦供应增长趋缓,价格向上的动力将再次开始聚集;而中长期内铝价继续上升的格局依然存在,只是铝价相对较弱的格局依旧。 三、市场结构 本周LME市场铜库存在基本稳定的情况下小幅回升,铝库存则小幅下降。其中铜库存96325吨,铝库存732875吨。而铜持仓仍然在不断的下降当中,铜持仓已经从高位的25万吨回到了目前的217715手,而8月到期的库存为28666手,分别为库存的56倍和7倍。其比例仍然偏大,尤其是8月持仓明显存在交割瓶径,大部位持仓显示平衡。因此在8月的第三个周三前,空头的不断离场仍然将对铜价提供一定的支持,目前现货升水不断下降的局面也将受到一定的遏制。从这个意义上看,铜价目前的下跌应该仍然数据调整的范畴,市场将存在再度上升的基础。期权市场上看,目前市场期权持仓总体偏小,对铜价影响不大,在8000 ̄9500美元之间的持仓不大,显示在8月份的第一个周三前,铜价在8000美元之下,主力将不必为履约而回补,同时看跌期权在7500美元之上的持仓已经消失,而总体持仓稀少,由于看跌期权整体仍然明显低于看涨期权的持仓,对铜价的支持将较为有限。市场难以从期权上获得更大的推动力。相对而言,铝市场的期权持仓较为集中的在2600美元以及2800美元和3000美元分布了大量的看涨期权,从这个意义上看,国际铝价在8月份的第一个周三前在2600美元之下的将出现明显的期权相关的买盘。笔者以为在下周,这种相关买盘将将令铝价的下方空间受到限制。 LME大户持仓 数据截至7月21日 LME持仓信息

LME铜铝合约升贴水

美国CFTC铜市场持仓结构表

注:纽约商业交易所期货合约持仓报告由美国商品期货交易委员会(CFTC)每周五公布,统计的是当周周二纽约商业交易所期货合约的持仓情况,以及与前周周二的增减情况。 四、行业动态 2国际铜业研究组织(ICSG)在其最新的月度报告中称,2006年1-4 月全球精铜产量超过消费量77,000吨,而去年同期则为短缺126,000吨。2006年1-4月世界精炼铜产量同比增长5.9%。原生精铜产量增长5%,再生精炼铜产量 同比增长8%。 以下为全球精铜产量及消费量数据 (单位为千吨): 05年1-4月 06年1-4月 全球矿山产量 4,724 4,705 全球矿山产能 5,374 5,524 铜矿产能利用率(%) 87.9 85.2 原生精铜产量 4,636 4,891 再生精铜产量 674 730 精铜总产量 5,310 5,621 (原生+再生) 全球精炼产能 6,568 6,767 精炼产能利用率(%) 80.8 83.1 全球精铜消费量 5,436 5,544 全球四周消费量 1,254 1,279 期末精铜库存(1) 865 826 期间库存变动 -54 -25 精铜过剩/缺口(2) -126 +77 精铜过剩/缺口 (经季节调整) -15 +187 注:(1) = 欧盟消费量未经季节调整。(2) = 过剩或缺口由精铜总产量减去精铜消费量 得出。 世界金属统计局(WBMS)周三表示,2006年1-5月全球铜市场过剩8.1万吨,而1-4月过剩15万吨。精炼铜产量为715万吨,消费量在707万吨。 据中国海关数据显示,中国6月进口172,794吨未锻造的铜和铜产品,今年上半年进口了994,254吨,减少24.6%。 球最大的铜矿--智利Escondida周二表示,公司已经正式要求同工人谈判,希望在8月2日前达成协议,工人目前的劳动合同于8月2日到期。 工会领导Pedro Marin称,他于周二收到了公司要求在周三进行谈判的信件。Marin表示,“情况已经出现转机,我们刚刚收到正式要求和我们开始谈判的信件,谈判将于明天开始。” 度金属公司Sterlite实业公司周四表示,截止6月底的2006/07年度第一季度该公司阴极铜产量从上年度同期的5.6万吨增长2%至5.7万吨。 公司在周三稍晚公布的一份声明中称,铝产量从上年度同期的2.7万吨增长超过两倍至6.7万吨。 五、经济新闻 发改委预计下半年中国固定资产投资增速均将下降 国国家发展和改革委员会周一发布报告预计,下半年中国东部、中部、西部和东北四个地区固定资产投资增速均将下降,但西部、东北和中部的增速还将高于30%。 刊登在发改委网站的报告预计,随著西部地区基础设施的不断改善,投资增幅将有所下降,继续保持在30%左右的水平;而著振兴与经济一体化的推进,东北地区投资增速将在35%左右。 中部地区承接东部地区的产业转移,投资增长水平将与东北地区相当;东部受房地产市场调控政策影响,房地产投资增幅明显回落,下半年投资增速总体上将减缓。 今年1-5月,上述四个地区城镇固定资产投资增长强劲,其中东北增长39.81%,中部增长38.33%,西部增长32.10%,东部增长24.86%,增速均高于上年同期。 央行决定8月15日起上调存款准备金率0.5个百分点 中国人民银行网站 经国务院批准,中国人民银行决定从2006年8月15日起,上调存款类金融机构存款准备金率0.5个百分点,农村信用社(含农村合作银行)存款准备金率暂不上调,继续执行现行存款准备金率。 今年以来,国民经济平稳快速发展,结构调整步伐有所加快,经济效益继续提高,总体形势良好。但当前经济运行中仍存在固定资产投资增长过快、货币信贷投放过多、对外贸易顺差过大等突出矛盾和问题。此次存款准备金率提高0.5个百分点,主要是为了加强流动性管理,抑制货币信贷总量过快增长,维护经济良好的发展势头。 人民银行将继续执行稳健的货币政策,保持政策的连续性和稳定性,维护货币信贷的平稳增长,支持扩大直接融资,提高金融资源配置效率,促进国民经济持续、协调、健康发展。 6月消费者物价指数(CPI)较5月成长0.2% 国劳工部周三公布,美国6月消费者物价指数(CPI)较上月成长0.2%,5月为上升0.4%。美国6月扣除食品与能源的核心CPI较上月上升0.3%,5月亦为成长0.3%。 以下为详细数据(变动百分比,%): 经季节调整 未经调整 6月 5月 2006年6月/05年6月 4月 3月 2月 整体CPI 0.2 0.4 4.3 0.6 0.4 0.1 扣除食品和能源 0.3 0.3 2.6 0.3 0.3 0.1 能源 -0.9 2.4 23.3 3.9 1.3 -1.2 接受路透调查的分析师原本预期,6月CPI较前月上升0.2%,较上年同期上升4.3%;核心CPI较前月上升0.2%,较上年同期上升2.6%。 美国数据:7月14日当周领先指标持平 立预测机构美国经济周期研究所(ECRI)周五公布,其衡量美国经济状况的领先指标在7月14日当周持平于136.9,因商品价格上涨及初请失业金人数下降,而房屋市场活动放缓。 该指标年率化后的增长率由前周的0.2%小幅上升至0.3%。 ECRI研究人士Melinda Hubman表示:“尽管年率化增长率上升,当周领先指标仍处于清晰的周期性下降趋势中。”他表示下降趋势指向美国经济成长前景趋于黯淡。 六、套利空间 LME铜铝近远月期约升贴水:(注:F-1月,G-2月,H-3月、J-4月、K-5月、M-6月、N-7月、Q-8月、U-9月、V-10月、X-11月、Z-12月) 国内及LME铜比价图 七、机构观点 巴克莱(Barclays): 2006年第二季度商品市场阴霾笼罩,但我们主要看法一如过去,我们不认为商品价格上涨是投机泡沫。紧张的基本面继续成为基本金属市场的一个关键特征。同时市场出于对通货膨胀和货币政策的担忧,已导致基本金属的价格在近几周内大幅波动。我们的经济学者修订了今年联邦基金利率预期,为6%,此前预期为5.5%。鉴于此,我们预期价格的大幅震荡将持续的今年第三季度,并将第三季度的基本金属的平均价格预测下调10%。但根据基本面分析,06年年底前基本金属价格将再次走强,并持续到2007年初。 市场于8288至8525间到顶,而这次出现的时间可能要比希望的要早。鉴于六月份假设铜价在整个夏季出现盘整,预计会有回转。中线:铜已经扭转趋势,并正不断延长往向两极,预计夏季出现盘整,其后试5000/5500水平。铝:展望未来表现如过山车一样。熊市周线及月线图显示一个显著高位已经形成。 麦格理(Macquarie Research ) 上调镍,铜和铁矿石价格预估值,同时其还上调BHP Billiton公司和Rio Tinto等矿业巨头的收益预估值。该行称,将今年的平均镍价上调14.7%,至每磅8.45美元,因近期镍价上涨至纪录高位。该行还将今年的平均铜价上调16.7%,至每磅2.96美元。 该行的分析师在报告中称,金属需求增长正在接近顶峰,预计2007年需求增长将放缓。随着创纪录的金属价格刺激产量增长,引发投资基金卖出金属,预计明后两年金属价格将下降。该行分析师称,预计今年铜产量和需求之间的缺口为4.6万吨,较去年的20万吨缺口收缩。预计2007年市场将转向过剩,达到5.3万吨。预计今年LME3月铜均价将达到6126美元/吨。 标准银行 铜市场继续受到铜精矿供应紧张的限制,精矿供应紧张还导致TC/RC费用降低,据报告一些中国冶炼商因此计划将阴极铜产量减少10%。这些冶炼商还要求商务部对铜精矿TC/RC费用低于100美元的合同不颁发进口许可证。铜市也受到Escondida铜矿未来达成工资协议本月可能举行罢工的支撑。考虑到05年该矿的产量占到全球产量的8%以上,因此该矿的关闭将对全球铜供应产生重大影响。 Marex 伦铜的技术形态继续恶化,7500美元附近的关键支撑位己经跌破,过去一个月来的反弹趋于结束。预计接下来将测试7160美元区域。调整反弹将在7570美元区域遭遇阻力,只有突破此位才能缓解目前的下跌压力,并引发进一步的涨势。 经易期货 李健东

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||