|

不支持Flash

|

|

|

|

国储抛铜及宏观紧缩调控打压 期铜价格应声而落http://www.sina.com.cn 2006年07月24日 00:58 北京中期

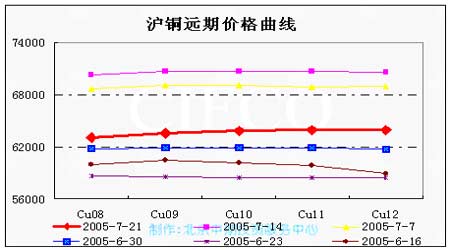

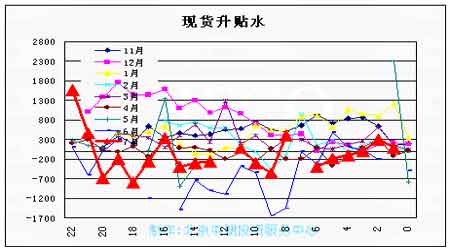

一、行情回顾与展望 上周期铜呈震荡回落走势,LME3月期铜大幅下跌880美元/吨收于7205美元/吨,现货升水回落近40美元/吨77美元/吨。国内期价现价受国储抛铜和宏观紧缩影响更是大幅回落,主力610合约下滑6890元/吨于63850元/吨,现货价下跌6900元/吨于63850元/吨。跨市比值更是回落至8.50以下。LME库存增加2225吨于96325吨,上海库存减少2626吨于58494吨。CFTC截止7月18日公布的期货和期权持仓显示基金净空持仓3686手,较前周略增加1千余手。国内近月合约呈正较明显的基差状态。 上周美国公布的数据显示,6月工业生产和设备利用率增幅超出预期,暗示经济成长步伐稳健。6月工业生产增长0.8%,市场预期为成长0.4%;设备利用率为82.4%,创2000年6月以来最高,当时为82.5%。6月生产者物价指数(PPI)较前月成长0.5%,上升幅度高于预期的0.3%,令金融市场提高FED再次升息的机率,不过扣除食品和能源的核心PPI则成长0.2%,符合市场预期;6月扣除食品与能源的核心消费者物价指数(CPI)再次上升0.3%,升幅高于预期的0.2%,也是连续第四个月核心CPI上升0.3%。此外美国5月资本净流入696亿美元,足以弥补当月638亿美元的贸易逆差。因此美元指数前半周受国内较强工业数据及此前地缘政治影响顺势冲高。后半周FED主席贝南克认为,美国经济虽仍面临通膨风险,但经济成长率增幅放缓假以时日应有助于遏制物价压力,预计核心通膨率在未来数季可望下降。周四公布的美国联邦公开市场委员会(FOMC)6月会议记录显示,FED官员在此次会议上对未来利率走向并不确定,并希望看到更多的数据后再确定是否有必要进一步升息。此外所有成员都对核心通膨率较高表示关切,多数人预期通膨率会下降。这更加巩固了市场对FED升息周期接近尾声的预期。而美住宅建筑商协会(NAHB)报告称,美国房屋营建商7月乐观情绪指数下滑3点至39,低于分析师预期的41,为1991年12月美国开始摆脱经济衰退以来的最低,当时为35,这也降低市场的升息预期,美元指数受到打压。可以认为上周FED的声明使得市场更加确信美国下半年经济将减缓增速,从而造成铜价回落。相关品种方面,上周受地缘政治危机缓和预期影响,黄金、原油价格均出现大幅的联动回落,铜价也随之下滑。 上周铜价回落还受到国际机构公布全球精铜供需平衡的影响。国际铜业研究组织(ICSG)在其最新的月度报告中称,2006年1-4月全球精铜产量超过消费量77,000吨,而去年同期则为短缺126,000吨。但ICSC指出,其没有将中国国家储备局的库存变动考虑在内,这样看来,供需数据应基本趋于平缓。按照地区基准,2006年1-4月欧洲消费量同比增长6%,为成长率的主要贡献者,美国的消费量下滑2.4%,中国的表观消费量下滑5%。世界金属统计局(WBMS)公布的数据显示,2006年1-5月全球铜市过剩81,000吨,1-5月报告铜库存增加16,000吨。 1-5月全球铜消费量为707万吨,较去年同期增长2.6%。中国消费量下滑6.8%至142.6万吨。但仍有数据支撑铜价:上述供给数据未包含政府释放库存数据,即中国上半年国储抛铜的数据未有包括;1-4月智利矿场产量较去年同期增长1.7%,全球矿场产量表现持续不佳,产量较去年同期下滑0.4%,精矿产量下滑1%,SX-EW产量增长2%。矿山产能利用率下滑至85.2,去年同期为87.9%;1-5月欧洲和美国的铜需求分别成长8.8%和2%。 国内铜价大幅回落主要受到国家宏观调控和国储抛铜的影响。7月21日,中国人民银行决定从2006年8月15日起,上调存款类金融机构存款准备金率0.5个百分点,农村信用社(含农村合作银行)存款准备金率暂不上调,继续执行现行存款准备金率。此次上调存款类金融机构存款准备金率是继7月5日起再次上调存款准备金率,合计在7月5日前的基础上存款类金融机构存款准备金率增加了1个百分点。这主要是由于过快的经济增长率造成的。中国上半年城镇固定资产投资同比增长31.3%,全社会投资增长29.8%,第二季度GDP增幅高达11.3%,上半年GDP增长达到10.9%,超过年初8%的增长目标。因此央行上调存款准备金率的举措将对国内过高的投资产生影响,且对市场的心理影响更大些。预计短期内铜价仍有调整要求。国储抛铜压制现货价格。据有关信息,国储局正在上海出售4万吨铜,不过市场认为国储抛铜的目的是更新库存,与去年在LME建立空头部位有关。但国储铜在现货市场的释放对现货价格打压较明显,昨日国内现货价暴跌即是市场反应,今日现货市场较为理性,价格有所恢复。另有消息称,7月底8月初将有5万吨智利铜到港,短期看国内供给相对充裕将对国内价格有一定压力。 未来铜价运行仍然受到利多方面的因素影响。第一,国内销库与冶炼厂减产的影响。6月中国精铜产量同比增长17.8%至24.54万吨,上半年的精铜产量同比增长22.8%至140万吨;6月中国铜精矿产量达到6.23万吨,同比增长10.5%,上半年的产量达到32.76万吨,同比增长5.1%。但上半年铜精矿、废铜和精铜的进口却呈大幅下降态势,如上半年1-6月未锻造铜进口同比下滑40.9%,虽然ICSG公布的数据显示中国的表观消费量下滑5%,但这没考虑到国储抛铜及国内销库等因素,因此综合来看,国内实质消费需求应该下降不多,预计下半年需求应相对旺盛些。第二,全球最大的铜矿--智利Escondida铜矿的工人周三表示,除非公司在本周的谈判中作出新的提议,否则他们将终止谈判。无论本周的谈判成功与否,公司最可能提高薪资提议的日期是在7月25日,因此工人能够在7月28日对是否罢工进行投票。而据有关信息加拿大Teck Cominco旗下Highland Valley铜矿的工会工人同公司的劳工谈判将在9月中旬恢复,劳工谈判有再次引发供应忧虑的可能。预计下周潜在罢工因素应对铜价形成支撑。第三,国内CSPT成员八大铜冶炼企业对国外供应方提出要求,表示现货进口铜精矿加工费(TC/RC)底线要在100美元/吨(10美元/磅)。限产效应估计一个月后显现。CSPT现有八家成员企业,包括云南铜业(集团)有限公司、江西铜业集团公司、铜陵有色金属(集团)公司等。2005年CSPT成员企业电解铜产量169.7万吨,占当年全国电解铜总产量的66.7%,进口铜精矿314万吨,占当年全国总进口量的77.5%。预计国内10%的限产预期将对铜价构成支撑。第四,地缘政治因素对相关品种的影响。中东地区局势整个上周都处于高度紧张状态,因以色列逐步增加其对黎巴嫩真主党的军事袭击,上百名黎巴嫩人丧生,多达500,000人被转移。作为真主党的支持者,伊朗和叙利亚还没有迹象显示希望直接介入这场冲突,且以色列已表示,其不希望这场冲突扩大至黎巴嫩以外地区。但是对黎巴嫩的地面武装入侵将动摇市场对叙利亚和伊朗不被卷入此冲突的信心。市场预期这一不确定因素将对金融商品将产生支撑作用,未来铜价也将受到支撑。 总的来看,未来铜价维持高位震荡的机率较大,中期上扬趋势仍未发生变化。 二、技术研判 短期看,期铜遭遇7486的阻力,如果不能上破,将探求6525处的支撑。下周走势较为关键,预计应会出现反弹走势。

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||||||