期铜市场持仓量明显下降 铜价将进行中期调整 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2006年06月09日 01:45 经易期货 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

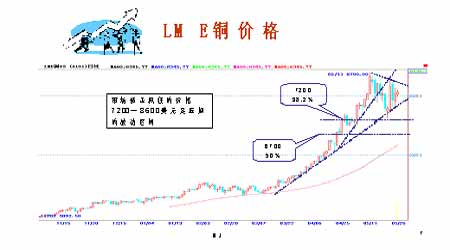

一、回顾 上周,业界公布的全球铜市场供需也着实让人捉摸不透,雾里看花。 世界金属统计局公布的数据显示:一季度全球铜过剩仅为4000吨,应该说供需基本平衡,而国际铜研究小组的数据则显示:1-2月份全球过剩7.7万吨,经季节性调整后过剩11.7万吨。而英国的研究机构Bloomsbury则认为,一季度缺口4.5至5.5万吨之间。统计行业的混乱导致了目前铜市场的混乱,也可以说伦敦和纽约铜市场的混乱导致了统计行业的混乱。因为不同的利益集团总是会发出不同的声音。越来越多的迹象表明目前的铜市场已经到了一个关键的十字路口。本周在“国储局”大量抛售铜的影响下,SHFE铜价下跌4000元,库存增加1009吨,铜现货贴水至300c左右。另外,原油、黄金、白银等周边市场下跌以及LME铜库存大幅增加和美元走强等等因素的拖累下,市场心气未能有效提振,基金选择继续稳步获利出局。随着交易保证金的不断增加,基金不断削减头寸,持仓量明显下降。所有这些迹象都表明价格将进行一轮中期调整。 周一,由于美国阵亡将士纪念日以及英国银行假日.国际市场休市。周二恢复交易后, 在基金又一次清算的打击下收低。加拿大镍矿公司lnco ltd工人改变罢工计划的消息压低了镍价,同时也影响了铜市场。周三, 在完成了技术性反弹之后,再度于区间内向下方测试。当晚公布的连锁零售销售低于预期,也打击了市场。而美国关于将就伊朗问题展开谈判的消息打击了原油的价格,商品普遍受到影响.Redbook Research31日公布的最新全美零售指标显示,5月份前四周全美连锁店零售销售较上月同期下降3.0%,报告称,该指数的降幅高于2.6%的预期降幅。经季节因素调整后,5月前四周的销售额较上年同期增长3.1%,低于3.5%的预期增幅。 Redbook表示,未经季节因素调整,截至5月27日当周零售销售额较上年同期增长2.5%。.周四LME市场也下探到7300美圆的低位。美国供应管理协会(ISM)1日公布的数据显示,美国5月份制造业指数由4月时的57.3下降至54.4,为05年8月以来的最低水平。该指数高于50意味着制造业扩张,该指数已连续三年高于50。美国5月份ISM制造业指数低于分析师预期中值55.6。 数据还显示,美国5月ISM就业分项指数由4月时的55.8下降至52.9,但物价支付分项指数则由4月的71.5升至77.0,为05年10月以来的最高水平,显示通胀压力上升。铜价接近前期调整低点,铝价则创出调整以来的新低。周五,在墨西哥集团罢工事件和美圆疲弱的影响下,铜铝市场出现了逢低买盘,价格有所回升。 宏观方面,受美国新就业等经济数据的拖累,美元指数周五大幅下挫,对金属价格形成支撑。美国5月非农就业人数增加7.5万人,失业率为4.6%,4月修正的为增加12.6万人,失业率为4.7%.美国经济周期研究所(ECRI)周五公布的报告显示,美国5月通膨压力减轻,因房贷增长放缓且供应商绩效成长步伐加快。但商品价格上涨且就业数据稍显强劲部分抵消了通膨忧虑趋缓的势头。ECRI公布美国5月未来通膨指标(USFIG)降至121.8,4月数据上修至122.0。该指数年率化后的成长率降至0.2%。4月成长率从初值0.6%上修至0.8%,另外,其衡量未来美国经济成长状况的领先指标在最近一周下滑,ECRI称,截至5月26日当周领先指标自一周前的137.0微幅下降至136.4.该指标年率化后的增长率为2.5%,前一周增幅自初值成长3.2%上修至成长3.4%。美国商务部周五时称,美国4月工厂订单较前月下降1.8%,3月修正为上升4.0%。其并将4月耐久财(耐用品)订单增长率从初值的下降4.8%修正为下降4.4%。美国ECRI周五公布,欧元区4月通膨指数为103.4,高于3月的102.2,日本4月通膨压力持平,仍维持在八年高点附近,可能会升高。 二、结论 本周走势正如笔者前周预计,市场再次考验近期低点(LME7250美元,SHFE70000元),然后反弹。下周,墨西哥集团的下属铜矿的罢工和国储卖铜这两件事,将成为多空博弈的题材。投机者会推波助澜,使价格的波动性加大即震荡格局将继续。预计近期LME铜反弹将在7940/60美元遭遇阻力,然后是8160/80美元。近期的弱支撑位在7560/90美元,强支撑位于7250/7300美元,若跌破7200元,将引发进一步的下跌至6975美元,甚至6250美元区域。建议:区间交易方式。 上图为前周对未来价格的预测 三、市场结构 LME铜库存没有继续增加,减少1075吨至111100吨,其中鹿特丹减少1125吨、釜山减少100吨 来亨减少450吨,但新加坡库存继续增加600吨至20075吨。注销仓单再度下降1675吨至18400吨,注销仓单占库存比例回落至17%左右。COMEX库存小幅减少66短吨至9478短吨,这已是四个月来的低点。本周上海期货交易所铜库存增加1009吨至46329吨,变动不大,国储抛铜的传言并没有在数据中体现,但铝库存继续大幅下降8403吨至168111吨。今日LME铜库存继续减少1300吨至109800吨。因此全球三大交易所库存总量仍然维持在16.5万吨左右。 铝库存769400吨,注销仓单为55900吨。显示库存的下降将继续。同时,市场的持仓仍然在高位徘徊,铜总持仓为246626手,现货月31770手,分别为库存的56倍和7倍。显然,在这样的比例下,空头所面临的交割压力仍然不小。相对而言,铝市场的持仓库存比较为温和。而大部位持仓看,6月持仓中的1个5~10%的大部位多头持仓相比,大部位空头明显集中,出现了5个5~10%的持仓部位,显然在这种持仓结构下,空头再一次面临交割的困境。铜价将难以避免的受到支持。铝市场由于现货月的持仓较为均衡,就难以造成大的波动。期权上看,本周期权合约交投清淡,持仓没有变化。前期的期权分析没有改变。由于铜价的快速上涨,期权的交易空间没有跟上,其中看涨期权在5600美圆之上没有持仓.而看跌期权基本维持在5700美圆之下.由此可见,铜价在6月份第一个周三之前只要维持在5700美圆之上,看跌期权的买入方将出现全线溃退局面,卖出方将顺利持有权利金而不必为此买单.而看涨期权的卖出方则将由于5200~5600美圆之下的持仓将由于面临宣告而被迫买入期货合约。换言之,只要铜价在6月份的第一个周三到来之前维持在5600美圆之上,市场将受到支持。铝期权持仓上,我们看到看跌期权中2600美圆之上持仓稀少,而看涨期权上在2400美圆、2600美圆、2700美圆等价位上堆积了大量的持仓。因此在看跌期权上,只要期权宣告之前维持在2600美圆之上,则看涨期权买入将有机会得到执行,卖出方则必须买入期货合约。而看跌期权的买入方则被迫放弃,卖出方则将所有权利金尽收囊中,市场也将受到支持。 一周现货价格

注:上海铜、铝价采用长江有色市场价格;所有价格均采用中间价。

持仓报告

数据来源:美国商品期货交易委员会(CFTC)。(美国时间每周五晚发布截至本周二持仓数据) 说明:《基金净持仓》项中“+”代表基金净多;“-”代表基金净空。 《增减》项中“+”代表净多增加或净空减少;“-”代表净多减少或净空增加。 《占总持仓%》项代表“基金净头寸”占总持仓百分比比例。 注:纽约商业交易所期货合约持仓报告由美国商品期货交易委员会(CFTC)每周五公布,统计的是当周周二纽约商业交易所期货合约的持仓情况,以及与前周周二的增减情况。 交易所库存 铜 报告日期:2006年06月2日 单位:吨铜铝

注:LME和COMEX库存截止周四,以上周五到本周四为一周计算 四、行业动态 中国海关总署周一公布的数据显示 4月份中国金属进出口大多放缓。4月精炼铜进口量为71,106吨同比下降33.2%,1-4月精炼铜进口总量276,944吨同比下降36.3%。原因是国际铜价过高且国内冶炼厂产能扩张,而削减了进口量。 4月中国原铝出口量为82,785吨同比下降23.3%,1-4月原铝总出口量280,634吨也同比下降27%。 4月氧化铝进口量为511,316吨同比下降34.2%,1-4月氧化铝进口总量221.4万吨同比下降11.8%。 荷兰工程公司新铜矿2008年投产 荷兰工程公司Bateman Litwin日前称,将在智利Gaby铜矿设计和建造一年产15万吨电解铜的湿法 冶炼厂,Gaby铜矿有望在2008年投产。 矛盾激化 罢工延长 墨西哥集团旗下年产15万吨的Cananea铜矿开始为期四天的罢工。工会称,罢工将转为无限期。 世界金属统计局报道,一季度日本原铝市场缺口8.4万吨,但日本原铝协会公布的数据表明,日本 铝制品出运数1月份下降,2-3月份增长0.9%,4月份又下降0.7%,总体消费情况并非十分乐观 美铝公司罢工解除 美铝公司周四与美国联合钢铁工人联盟达成初步协议,避免了一场罢工,协议涵盖了美铝所属的15 个企业,为期4年。 氧化铝价格滑落 国内近期氧化铝产量(尤其是非中铝公司的产量)增长势头十分凶猛。导致4月份中国氧化铝价格下跌5%。国际现货市场氧化铝价格快速回落,至550美元FOB左右,买盘稀少 五、套利空间 沪铜5日跳空高开,期价振荡上行,至尾盘所有合约全线涨停,亦有回弹之势,沪铜主力0608合约报停于72190元/吨,上涨2770元, 8月合约成交量为30424手,持仓量减少352手,为37498手。期铝合约亦高开高走,主力0608合约收盘上涨560元,报收于21370元/吨,成交量亦前日大幅缩小,为68080手,持仓减少1760手,为66216手。 跨市套利方面,今日,两市的比值区间较上周五整体有所缩小,但尾盘的比值受到沪铜涨停板限制,盘中沪铜0608合约与LME三月期铜电子盘的实时比值区间为9.00~9.06之间,沪市收盘时两市比值为9.03,较上周五比值下降0.06,前期的正套入市盘已获利不少,比值在此位置,套利盘可考虑选择时机先平仓掉部分仓单来锁定即得利润,同时,由于当前进口亏损已达到历史最大水平,跨市反套的机会可能正在形成,市场传闻近期可能有国储抛铜行为,跨市套利者应密切关注这一动向,若消息属实则可能对国内铜价造成短期压力,使比值进一步缩小,去年国储抛铜期间比值曾降至8.45左右,后迅速回升,使得敏锐的套利交易者短期内获利丰厚。沪铝收盘时两市的比值为8.01,基本与上周五持平,比值从跨市套利比值临界区间的下沿缓慢振荡向中间值移 动。 六、机构观点 巴克莱(Barclays) 铜价收复大部分失地,受到逢低买盘以及LME库存再次较大幅度减少(鹿特丹减少1300吨)的支撑。上周上海期货交易所铜库存小量增加1009吨,总量仍然低于4.63万吨。韩国公共采购服务部购买了5000吨阴极铜作为战略储备。同时墨西哥集团旗下年产15万吨的Cananea铜矿开始为期四天的罢工也支撑铜价进一步反弹。而Xstrata对于长期走势的看法也利于市场看多,Xstrata认为未来五年内铜价将保持上升趋势,因供应还不能赶上需求,供不应求将带动铜价走高。不过,上周公布的美国制造业报告低于预期,5月ISM制造业指数从4月的57.3降至54.4,低于我们55.5的预期。报告显示导致制造业增长放缓的部分原因是通胀上升,大部分分项指标走低,包括产量指标从60.4降至57.2,新订单从57.6降至53.7,订单从57.0降至53.0,库存从51.3降至48.0,就业从55.8降至52.9。总体而言,分项指标显示5月制造业增长大幅放缓。供应商交货指数从57.7降至57.6,下个月可能继续放缓,价格支付指数从71.5升至77.0,是去年10月以来的最高点,显示成本压力上升。我们认为这些数据并没有给美联储显示明确的信号,整体指标下滑将使美联储认为经济增长放缓,但价格支付指数走高又可能引发对通胀的担忧。 Man Financial: 铜的支撑:7600 阻力:8250 我们认为支撑7600美元,下一支撑位在7250美元/吨和7000美元/吨。关于远东库存以及SRB举措的担忧作用于市场。铝的支撑:2450 阻力:2700 ,美国铝公司可能爆发的罢工的终止打压市场。 Marex: 铜长期上升趋势保持完好,中短期技术形态继续恶化,目前市场来回大幅波动。不过除非跌破7250美元关口,否则市场将进一步振荡,预计将测试近期阻力位7940/60美元。突破此位将缓解目前的下行压力,并继续上扬。收低于7250美元表明顶部形成,并将引发进一步的下跌至6970美元,甚至6180美元区域。 渣打银行(Standard Bank): 钢铁工人联合会与Alcoa达成新的4年劳动合同,涉及15家工厂约9000名工人。双方的谈判从5月18日开始,当时由于结果未知,市场获得支撑。但宣布达成协议后市场的支撑因素消失,铝价走软,基本面仍然较弱。此外,世纪铝业宣布与钢铁工人联合会达成协议将目前的劳动合同延期至6月14日以争取更多的时间,这也增加了市场的下行压力。我们预计铜价将保持宽幅振荡,并进一步走低,但这不是上升趋势的结束。 法国兴业银行(Societe Generale): 当前火热的基本 金属市场在许多方面堪比2000年的互联网股票泡沫,但很难说何时泡沫可能破裂。法兴银行是伦敦金属交易所(LME)的交易商,也是商品市场的重要参与者。法国兴业银行说,铜和锌等工业金属价格大幅上涨的许多特征,类似当年科技股在崩盘前的走势。在这两个案例中,那些传统的值得信赖的资产估值方式都遭到摒弃,而那些可能利好某类资产的论点论据,都被不假思索的应用到另一资产上。 麦格里银行(Macquarie Research): 周一公布的一份报告显示,预计今年铝依然是基本金属中表现不佳的金属.国际铝业协会(IAI)上周五公布的数据显示,4月西方铝生产商持有的各种形式的铝库存总量环比增加7.9万吨至167万吨左右,虽然季节性需求强劲。麦格里银行的分析师称,虽然IAI的数据可能部分反映了3月铝库存罕见的大量减少,然而数据依然令人失望,并表明铝市场并不像其它基本金属那样供应吃紧。他们表示:“随着中国氧化铝产量的快速增长,氧化铝市场开始显示放缓的迹象,而铝原料市场供应紧张局面的结束对铝牛市并不利。这就需要出现供应问题或强劲需求才能推动价格自目前水准上上涨。” 瑞银: 虽然中国产量增长,但是因冶炼商重建库存,全球氧化铝市场可能依然保持强劲。瑞银基本金属分析师Robin Bhar称,现货氧化铝价格已经达到逾600美元/吨的高点,目前的交易价格大约在570至580美元/吨,因中国进口量正被中国国内产量增长所取代。 七、财经研究 全球商品泡沫将破灭 以全球经济增长为衡量基础,当前商品价格的上涨势头已经远远超越了现代金融史上的任何一次。泡沫持续的时间可能比我们想象的要长——投机性泡沫通常如此,但历史告诉我们它将如何终结。 史蒂芬·罗奇摩根士丹利全球首席经济学家在过去的6年中,资产泡沫主导了全球金融市场。首先是股票,然后是债券、不动产和其他衍生资产。像钟摆一样,为了追求高额回报,投资者不断地将手中的流动性从一种资产转换到另一种资产。依我之见,全球经济当前处在通往另一个泡沫的路途当中——这回是商品。这次泡沫同样将会破灭,问题仅仅在于何时。 1、商品市场重演.com泡沫 这不完全关乎数字门槛——黄金超越700美元/盎司,油价涨破每桶70美元,以及一系列其他基本金属的创纪录价格。我也不打算将分析问题的基点停留在过去几个月主要商品价格的戏剧性上涨,那是技术分析家和交易员的事。不过,仅此一点也足以说明,当前许多主要原材料价格的上涨轨迹与 1999 年末2000 年初的.com 狂潮十分相似。它反映了任何投机泡沫的一个重要方面——价格的涨幅远远超出了资产的实际情况。借用耶鲁大学教授罗伯特·希尔的一句话,泡沫是放大机制的产物——不仅在实际层面,同时也在心理层面——它导致了一种不可持续的局面“……价格上涨本身直接导致了更大幅度的上涨”(参见希尔的著作《非理性繁荣》,2005年第2版)。这就是今天商品市场的情况。 2、商品价格与GDP脱节 在这里,我将纯粹基于全球宏观经济面的立场——强调国际商品价格和世界GDP增长之间存在严重的脱节。通过比较过去35年世界经济增长和全球商品价格的数据,这一点可以清晰地看出来。在这个阶段全球经济活动共出现了5个增长期——当前的经济复苏(2002年至2006年)以及之前的4次增长——两次在20世纪70年代,一次在20世纪80年代,一次在20世纪90年代。当前这次经济回暖,世界GDP增长按年率计算平均为4.2%——稍弱于之前4次全球经济复苏4.4%的年均增长率。换句话说,当前的世界经济增长环境与以前相比并无特别。 而当前商品价格的飙升与以前相比简直不可同日而语。让我们来回顾一下商业杂志(JOC)工业原材料价格成份指数的增长趋势。JOC指数有4个主要组成部分——纺织品(麻、棉和人造纤维)、金属(钢、铜、铝、镍、锌、铅和锡)、石化产品(原油、苯和乙烯)以及一个混合类别(皮革、合板、橡胶、红木地板和动物脂),但不包括农产品和贵金属。 在过去的4年中,JOC工业指数增长了53%——比之前4次全球复苏中的任何一次都要来得迅猛。而且,如果用实际指标衡量——在JOC指数中剔除同期美国核心通胀率的累计增长——当前商品价格的飙升势头体现得尤为明显。实际JOC在过去的4年中增长了42%——几乎相当于上世纪70年代两次商品牛市23%涨幅的两倍,而与上世纪80年代和90年代两次增长期大体稳定的价格趋势相比更是天壤之别。 在我看来,后面一个指标更能说明问题,它是商品泡沫在宏观面上的直接印证。上世纪70年代的商品价格飙升是在严重通胀的情况下产生的,那样的结果很大程度上是当时普遍通胀预期下成本和价格结构的产物。而今天低通胀环境下商品价格的狂涨则是另一回事——而且涨幅实际上超过了不久前经典的商品牛市。在全球经济增长势头出现轻微好转的情况下,一个低通胀的世界经历了现代历史上最迅猛的商品价格上涨,如果这不算泡沫,我不知道什么才算得上。 3、关于全球化的故事 当然,对于坚持认为这不是一次商品泡沫的人来说,也可以列出许多相反的理由。希尔指出,每一次泡沫都有一个编造得很完美的似是而非的故事——“新纪元”这个概念通常被热情洋溢地用来为疯涨的资产价格提供支撑。从郁金香到.com,以及其间无数的泡沫,支持者都确信他们有一个可以相信并且能够维持的故事。当前的商品泡沫也是一样,全球化就是这样一个故事——而中国是这个故事的一张牌。 新纪元论调的基本前提是,全球化使被压抑的商品密集型的全球经济增长释放出来,从而对在供给上受约束的世界造成冲击。换言之,并不是经济增长导致的需求上升推动了商品的牛市,根据上面提到的证据,当前的经济增长速度较以往的经济恢复还要稍慢一些。这种论调更多是强调单位世界GDP增长的大宗商品消耗量增加。中国——世界上发展最成功的一个例子——就是这种趋势的一个强有力的说明。2005年中国GDP大约占世界总量的4%,却消耗了世界9%的原油、20%的铝、30%~35%的钢、铁矿石和煤以及45%的水泥。由于中国的城市化、工业化和基础设施建设导致的资源密集型经济活动的增长,有理由相信商品价格的迅猛增长势头将得以维持。 好像确实是这么回事——事实上在相当一段时间里,我自己也一直提及这点。然而,像许多关于新纪元的其他故事一样,这个故事也有它的局限性。问题的要害在于,中国不会持续高消耗的GDP增长模式。实际上,在不久前发布的“十一五”规划中,中国领导人明确宣布,要在接下来的5年中,将单位GDP能耗降低20%。中国关注的完全不仅仅是石油,潜在的工业原材料瓶颈,以及由此引发的投入品价格的急剧上涨,都被视作是经济可持续增长的重大威胁。对于中国来说——或者对于发展中世界的任何一个国家来说——提高经济发展的大宗商品利用效率都没有那么困难。毕竟,中国目前单位GDP的石油消耗量是发达国家平均水平的两倍。减少工业制造品的能源和大宗商品消耗一直是技术革新的核心诉求。在经济飞速发展的过程中,中国在节能技术方面落后了。但中国不需要发展新的技术来提高大宗商品利用效率——他们只需要拷贝世界上其他地方已有的技术就可以了。鉴于对高投入品价格的防范和技术拷贝的可行性,未来中国对工业原材料的需求很有可能会减少。 正是基于上述原因,中国下一个五年的宏观经济战略要实现重大转变——从出口和投资驱动的高消耗的增长模式转向消费导向的节约型增长模式。关于商品价格不断上涨的超循环理论建立在一个错误的假定上,它认为中国将维持过去27年的经济增长方式,从而在世界商品消费中占据更大的份额。上世纪90年代盛极一时的新模范理论假定美国经济踏上了一条不断加速增长的轨道,但后来这被证明是不成立的。像纳斯达克股市一样,商品市场的非理性繁荣也将会出其不意地崩溃。 4、泡沫必将终结 我的结论是基于宏观视角的,不是针对导致商品价格不时波动的突发性事件,也不涉及有着自身特殊运行规律的黄金和其他贵金属。事实上,我关注的焦点是工业原材料,及其与全球实体经济活动的关系。以全球经济增长为衡量基础,当前商品价格的上涨势头已经远远超越了现代金融史上的任何一次。价格的疯涨成为一种普遍的现象,迅速蔓延到了越来越多的资产类别。经典的过度投机心态再度上演,从中国概念到“石油枯竭”,关于新纪元的似是而非的故事到处浮现。价格上涨本身成为推动进一步上涨的动力。是的,泡沫持续的时间可能比我们想象的要长——投机性泡沫通常如此,但历史告诉我们它将如何终结。在2006年的这次商品泡沫中狂欢,你要当心。 经易期货 李健东 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

不支持Flash

|

| 新浪首页 > 财经纵横 > 期货 > 正文 |

|

不支持Flash

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 1000个项目好赚钱 |

| 21世纪狂赚钱--绝招 |

| 韩国亲子装,卖疯了! |

| 1000元小店狂赚钱 |

| 联手上市公司赚大钱 |

| 一万元投入 月赚十万 |

| 18岁少女开店狂赚! |

| 99个精品项目(赚) |

| 治疗帕金森已刻不容缓 |

| 夏治哮喘气管炎好时机 |

| 痛风治疗新突破(图) |

| 特色治失眠抑郁精神病 |

| Ⅱ型糖尿病之新疗法 |

| 高血压!有了新发现! |

| |

|

| ||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |