消费旺季有望逐渐启动 铜价仍有较大上涨空间 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2006年05月08日 01:29 北京中期 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

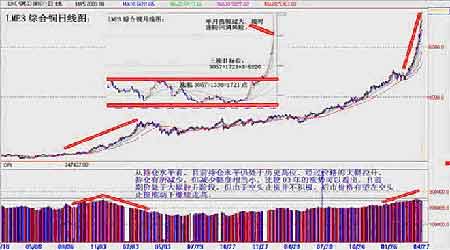

一.行情回顾 2006年4月,在供应吃紧导致基金的全面推动下,铜价经历了历史上从未有过的涨幅。截至4月27日,铜价涨幅达到1960点,最高触及7400美元/吨,单月涨幅之大,是历史上从未有过的。4月份,LME3综合铜均价为6284.6美元,较上月增幅24.5%。 面对LME如此大幅涨势,沪铜紧紧跟随,截至4月27日,主力7月合约价格从月初的49450元/吨一路上行,最高达到69720元/吨,涨幅达20270点。4月份,沪铜3个月期铜的均价是58108元/吨,较上月上涨23.6%,比值均值为9.34。 二、国际供需形势 世界精铜及铜精矿供需情况

上表是世界铜业研究组织公布的最新数据,从该表可以看出: 1、1月份全球精铜产量较消费量多出6万吨,而上年同期为短缺2.5万吨。2006年1月份与2005年同期相比,产量维持增长,但增幅为3.77%,小于05年4%的增幅。 2、消费量却有所减少,减幅为2.4%。据ICSG的详细数据,1月份中国精铜消费量减少10%,欧盟减少2.4%,日本减少9%,台湾减少20%,美国减少5%,同时印度增长20%。印度的消费增长潜力巨大,但由于目前印度消费基数较低,仅为中国的1/10左右,我们对此引起重视即可。对于目前全球的消费,在整个二季度,我们有相当的可期待性。目前美国和欧洲的消费表现非常抢眼。1月份美国电解铜进口量为104075吨,净进口量为99730吨,同比分别增长34.1%和33.6%,进口和净进口数量都创下了2002年以来的最高纪录。而欧洲的升水大幅上涨,由年初的100美元/吨以下大幅提升最高至200美元/吨。欧洲和美国升水的大幅上升有全球库存地理分布严重失衡的问题,但同时消费回暖是重要因素。 3、同时我们还应关注两个产能利用率,精铜产能利用率和铜精矿的产能利用率。精铜产能利用率在2005年末曾经一度提高后,2006年1月再次将至去年同期水平,供应形势不容乐观。而铜精矿产能利用率则较去年同期的87.2%下降至86.1%,主要是由于罢工、自然灾害、设备短缺等问题所致。目前由于各冶炼厂精铜矿库存仍较多,短期内精铜矿产能的问题还未影响到冶炼,但预计进入下半年,精铜矿的供应问题预计将浮出水面。 4、对于以上数据,我们还应注意到的是,由于4月份接连出现罢工等严重影响精铜供应的事件,以上数据远远还不能反映目前世界铜的供需情况,而且从以往情况看,ICSG总是会不断调整数据。对此我们通过4月份的罢工事件来分析。 从2月份开始,墨西哥集团的罢工就接连不断。2月28日,由于墨西哥集团下属的一个煤矿发生爆炸导致65名矿工遇难,以及墨西哥政府罢免工会领袖的举动激化了工会与管理方和政府的矛盾,墨西哥集团下属铜矿的27万名工人举行罢工,此次罢工2天结束。但很快,3月24日,墨西哥集团下属铜矿La Caridad工人再次因劳资合同问题举行罢工;10天后其产量受到影响;4月10日,其对部分铜供货宣布遭遇不可抗力,并增加秘鲁矿山的产量,以弥补罢工造成的损失;4月19日,墨西哥政府宣布罢工非法;目前,罢工仍在继续当中,此次罢工与以往罢工相比,持续时间长,波及范围大,对产量影响大。另外,智利Lomas Bayas铜矿约300名工会工人4月26日很可能开始罢工;智利国营铜公司Codelco多达500名工人预计五一要进行罢工。虽然罢工对产量的具体影响我们不得而知,但从铜价的反应以及近期各机构的预测我们可以窥见一斑。 因预计中国铜需求强劲,且铜矿和冶炼厂会出现供应短缺,美林将2006年的铜价预测从原先的每磅2.00美元调升至2.30美元;因供应中断、需求坚挺以及库存下降,高盛投资将2006年铜价格预期调升至每吨5,587美元,较此前预期高出781美元;智利国有铜业委员会Cochilco周一将2006年铜均价预估由每磅1.72-1.76美元调升至2.60-2.64。同时从CRU最新的月报中可以看出,CRU也调低了对06年铜过剩值的预期,同时将2006年铜价均值调高至2.10美元。但是从下表可以看出,虽然CRU认为全年铜仍会过剩,但对第二季度预计仍存在10.7万吨的缺口。可见市场对目前的供应紧张程度,在目前的供应情况下,这样接连不断的罢工事件将是铜的超级涨势继续的重要因素。

综上所述,全球供需体系在消费增长而供应增长却面临重重问题的情况下仍非常脆弱,在5月份,供需仍可能存在缺口,罢工问题仍有可能将供应问题放大,从而放大的反应在价格上。 中国精铜供需 4月份,国内铜基本没有了主动性,而是紧紧跟随LME的疯狂上涨步伐。面对如此大的涨幅,现货消费虽然处于旺季,但交易却比较清淡,需求被抑制,但是目前,在短期内,特别是目前的消费旺季,被抑制的需求并不是重要的问题,毕竟即使铜价如此上涨,很多消费是不能被替代的,更多的企业采取的是观望态度,等待价格出现回调。这样消费仅仅是被推迟,而非抑制,也就决定了每次LME回调时会限制沪铜的跌幅。我们预计随着在目前铜价上涨过程中,企业纷纷消耗自有库存,预计在接下来的时间内,库存消耗完后,消费有望被激发,再次出现消费者不得不接受目前高价的现实。这就是说,今年的消费旺季在如此疯涨的价格下可能会推迟。刚公布的中国第一季度GPD增场率为10.2%,大大高于之前的预期,而之前众多机构对中国的消费增长率预测为8%-10%,在经济高速增长的同时,即使有高价抑制部分需求因素,我们仍有理由对铜的消费持相当乐观的态度。 供应方面,2006年第一季度,中国的总体供应并不乐观。

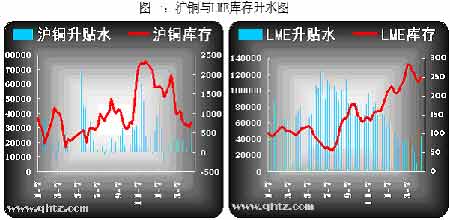

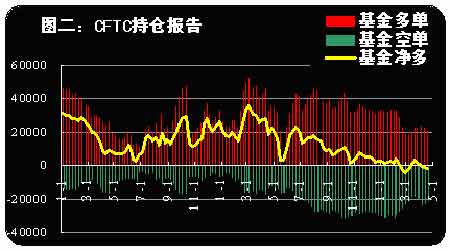

从表3中可以看出: 1、国内产量增长不如预期。从表中数据看出,1月中国产量21.8万吨,2月产量23.7万吨,低于2005年11月和12月产量。随着中国产能的扩张,产量应该保持增长,但2006年前两个月份产量却出现下降,一方面可能由于去年年底江铜和今年3、4月份云铜的检修造成产量的下降,另一方面,市场有传言称国储为了在LME的空头头寸的交割,在江铜等厂家购买品质较好的符合LME交割标准的铜,这是否是真是情况,我们只能从数据中猜测。5月随着云铜检修的结束以及国储在LME头寸的逐渐了解,国内产量有望恢复增长。 2、净进口远远低于平均水平。沪伦两市比值的偏低是国内净进口偏低的重要因素,至今两市比值仍未显著恢复,净进口预计仍将保持较低水平。(比值图) 3、表观消费量偏低。由于前两点因素,2006年第一季度的表观消费量维持较低水平,甚至低于2005年的平均水平。结合前面对消费的分析,我们对后市的消费以及表中的表观消费量数据持乐观态度。 综上所述,中国供应偏紧,而消费有望在旺季保持旺势,中国的供需情况更多将反应在限制价格跌幅的作用上。除非5月份的消费异常旺盛,否则在目前价格下不大可能领先于LME的疯狂涨势。 三、库存分析 库存本月变化不大,LME与Comex小幅下降,Shfe略有上升。而LME库存分布仍然不平衡,98.4%的库存仍然集中在亚洲,而釜山、新加坡与光阳港三库所占的比重为98.3%。可以看出,LME其它地区的仓库仍然基本是零库存的状态。这种状态应该与下面几种因素有关。 1、目前来自于生产商的抛盘仅占很少的部分,LME现货-3月期的升水均价在100美元以下,相对比铜现货的升水更高。 2、由于价格不断上升,贸易商与生产商都不愿意保留更多的现货库存,因为这就意味着较大的风险。 3、供需处于微弱平衡的状态,供给过剩的情况并没出现。 4、中国国家储备局不断交货使亚洲地区库存水平相当高。 5、目前的仓单应该集中在少数的基金手中,在区域间没有出现明显的利润前,很难形成再分配。同时,这种集中的状态对于空头相当不利。 上面5点因素是我们对于目前LME库存状态的一点看法,我们可以看出,除去国储交割出的现货外,LME基本是零库存状态,从另一个角度看,目前的真实的库存水平应该是最低的水平。比05年7月时25525吨的库存水平还要低。 升水近一个月来最重要的变化就是,临近4月19日现货日前,升水大幅攀升,由22.5美元上升至139美元,逼空的气氛较浓,随后有所回落,但28日又升至161美元。低升水的格局与库存多集中在亚洲存在一定关系。但在4月初,欧洲现货升水拉升至240美元以后,部分库存开始由亚洲向欧洲的转移,但目前这种现象已经停止,主要因为升水已经上升,区域间升水差去除运输成本后,利润很少。 总体来说,库存与升水目前最重要的部分就是多数地区基本处于零库存状态,而亚洲地区的库存因为关税与恶劣的贸易环境,致使库存很难形成国内的供给,这是对目前库存状态的一种解释。 四、基金持仓动向 近一个月,Comex的基金持仓变化没有太多参考的意义,在价格快速拉升的过程中,Comex基金铜的净持仓仍是净空状态。LME的持仓存在一定的研究价值。主要的变化特征是,总持仓下降,但8月以后的远期持仓不断上升。从4月6日后,LME总持仓下降9391手,但远期持仓上升6423手。基金仍在不断的进入LME铜市,并且相当亲睐远期合约。这是对铜长期牛市的认同,而价格实际的变化也给基金多头带来了较大的实惠时,这也是升水低迷,但期价仍在不断上升的一个解释。同时,在价格快速拉升的过程中,空头表现出相当强的承受能力。由此可以判断,远期的空头多为基金锁仓的双边持仓或是来自于现货商的抛盘。就目前的持仓结构来看,价格深度回调的可能性变小,价格仍具有上涨的空间。 五、宏观经济 四月份,世界整体宏观经济表现仍然相当强劲,尤其是美国与中国公布的相关数据多数超出人们预期。 近来美国公布了一系列表现强劲的经济报告,其中包括3月份耐用品订单、预售屋和成屋销售数据以及接近5年低点的失业率报告。但强劲的经济数据并没有刺激美元走强。反而因为人们普遍预期5%将会是本轮加息周期的终点,美元愈走愈弱。对于美联储后期的政策,确实存在相当大的不确实性,能源价格高企对于经济增长和通货膨胀形势都会构成风险。同时美国外债净额已经超过了3万亿美元,占国内生产总值(GDP)的比重约为25%,这对于美联储来说,都是相当头痛的事。由于本月公布的数据相当强劲,我们倾向于预期5月底美联储会如期升息至5%。在这之后,美国经济也将度过全年最强劲的第一季度,经济数据应该开始放缓,如果原油价格能够稳定在70美元左右,相信美联储会停止加息的步伐。 中国第一季经济增长10.2%。主要得益于城市工厂和道路建设的投资大幅增长29.8%。第一季贷款较之05年同期大幅增长70%,第一季度贷款增长已达06年全年目标的一半,且这些钱大多流入房地产和其它很多投资项目,许多产业也出现产能过剩的现象。强劲的经济增加使投资者对于中国的需求保持乐观的态度,但同时也使中国央行启动了宏观调控的措施。4月27日,中国央行宣布将贷款利率由5.58%提升至5.85%,同时,存款利率保持不变,部分商品价格也应声回落,这主要是由于消息公布比较突然。其实对于经济增速来说,本次调控的手段是较为温和的,对于中国经济目前的情况,央行必须施行逐步的,稳健的调控手段,以使得经济实现软着陆。预计最新的利率调整将是一段时期内唯一的一次,但应当只是更广泛的一系列措施的一部分。不过短期内,宏观调控对于商品压力暂时释放,后期走势更多的会参考供求的基本面情况。 另外,央行面临更大的压力,这主要来自于人民币升值的呼声。不过,从中国领导人的态度来看,人民币升值更大的可能是通过增大日内波动幅度的方式,逐步实现。 六、技术分析 七、后市预测 目前人们也在不断调整对于价格的认识,可以想象,我们目前对于3300美元的铜价不会再有多高的感觉。同时,单日接近500美元的涨幅也使人们的想象力更丰富起来,9000美元、12000美元……的目标位开始出现在某些评论中。这些都是铜价在上涨的过程中,人们对于价格认识的一种改变。这些改变最终的影响是使人们不断的适应高位铜价。在5月份,仍处在铜的消费旺季中,尤其是沪铜,被推迟的消费有望逐渐启动。可以预期沪铜会有相当不错的表现,LME基金在远期坚定的持仓也使得回调的幅度会相当有限,如果罢工接连不断,铜价仍有较大的上涨空间。 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 新浪首页 > 财经纵横 > 期货 > 中国中期专栏 > 正文 |

|

不支持Flash

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 小女子开店50天赚30万 |

| 介入教育事业年赚百万 |

| 新型建材 月进10万 |

| 女人钱,怎么赚 (图) |

| 2万元投入 月净赚20万 |

| 韩国亲子装,年赚60万 |

| 我爱美丽招商!加盟! |

| 品牌折扣店!月赚30万 |

| 泌尿疾病!特色新疗法 |

| 拒绝结肠炎!! 图 |

| 皮炎!湿疹!荨麻疹! |

| 特色治失眠抑郁精神病 |

| 糖尿病——重大发现! |

| 高血压!有了新发现! |

| |

|

| ||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |