|

不支持Flash

|

|

|

|

美棉仍将继续弱势整理 内外盘相关性逐步减弱http://www.sina.com.cn 2006年07月19日 02:07 中大期货

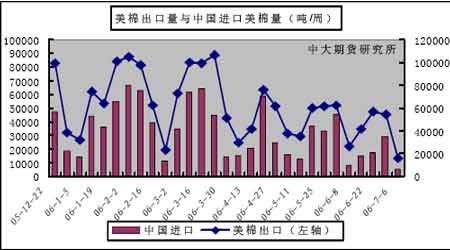

本周行情回顾 本周郑棉破位下行,疲软的国内棉价并未受到外棉上涨的带动,9 月合约在本周末再度破位下行,创下新低14050。近月合约走势略强,市场整体空头气氛浓厚,9 月合约全周累计减仓480手。 美棉周出口量创今年新低,配额因素可能带动中国进口反弹。 USDA出口周报显示7月6日这周美国共出口本年度陆地棉16193吨,较前一周减少70%,较近四周平均出口量低64%。中国当周进口本年度陆地棉5216 吨,占当周美棉出口总量的32%,较前一周减少82%。 美棉出口疲软态势继续得到强化,中国需求在本周急剧下降,带动美棉周签约出口量创下今年新低。近期由于国内配额传闻纷纷,受需求缺口刺激其发放已成市场共识,预计后期美棉出口销售量将有反弹,但中国国内市场需求的提升仍有待时日,美棉出口反弹空间因此有限。

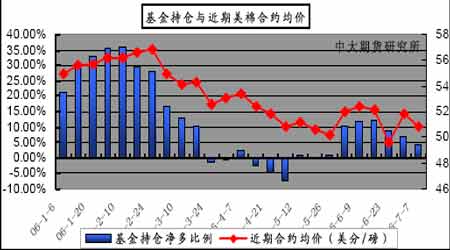

基金净多持仓缩减,市场有偏空迹象。 截至7 月7 日,纽约棉花期货投机净多头率为4.3%,较前一周减少2.7 个百分点。当周近期10 月合约均价50.86 美分/磅,较前一周下跌98 点。其中投机多头减少4284 张,投空头增加4649 张。累计未平仓合约达到162098 张,较前一周增加2029张。 基金净多持仓规模有缩减迹象,受制于美棉出口不畅和国内消费平稳,市场做空动能开始逐步累积,持仓结构中,投机空头增速已连续两周高于投机多头增速。市场总持仓波动不大,维持平衡格局。

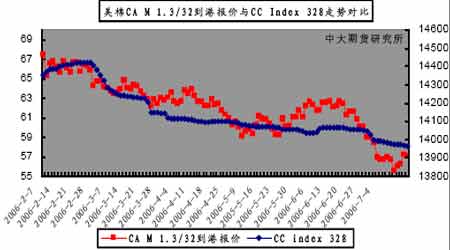

截至7 月14日,纽约期货上登记库存为662642万包(约15 万吨左右),较上周增加1023 包,库存状况没有太大变化,压力继续存在。由于基本面缺乏变化,美棉后期将维持弱势整理。 纱线价格与内外棉价差均保持平稳,短纤价格继续走强。 本周纱线市场继续保持平淡。全棉纱量价平稳,涤粘纱、人棉纱行情趋淡,纱线上游棉价进入窄幅波动,下游需求稳定使得市场难以产生较大波动。根据国家统计局的最新统计数据显示,2006 年6月我国规模以上企业纺纱量为156.5 万吨,05/06 年度前10 个月累计纺纱量为1298.39 万吨,同比分别增长26.65%和26.13%。今年纱产量仍然呈现了较快的增长,但价格却始终难以提振,说明纱线的内销市场疲软态势没有改善。整体来看,今年上游棉价对纱线价格的影响很是微弱,后期纱线价格的波动将会在很大程度上依赖于下游织造企业需求的变化。 截至7 月14 日,美棉CA M 1.3/32 到港报价为57.1美分/磅,折算为滑准税下的港口提货价为12955 元/吨,国内同等级CC Index 328 当日报价为13963 元/吨,内外棉价差为1008 元/吨;折算为1%关税配额下港口提货价为11692 元/吨,内外棉价差为2271 元/吨。 内外棉价差水平与上周基本持平,后期若美棉反弹趋弱,将可能再度拉大内外棉价差。目前价差水平尚难以为国内棉价提供利多支持。

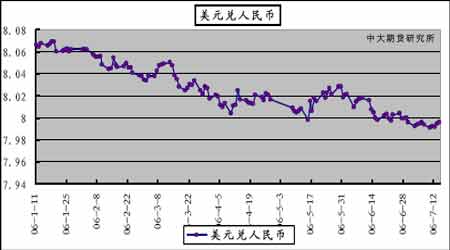

本周粘胶短纤和涤纶短纤主流市场平均报价为13500元/吨和11900 元/吨,粘胶短纤均价较上周略跌100 元/吨,涤纶短纤均价与上周持平。CC index 328 与两类品种的当前价差为463 元/吨和2063 元/吨。短纤——棉价差波动轻微,略低于正常价差水平。受原油高位震荡,进入消费旺季的影响,预计后期短纤价格仍有上升空间,短纤——棉价差会继续为国内棉价提供部分利多支持。 日央行加息,国内可能加快升息步伐,但初期对市场影响应当有限。 7 月14 日,银行间外汇市场上美元兑人民币中间价报于7.9956,与上周末报价7.9936下降20 点。 7 月14 日日本政府宣布加息25 个基点。上调隔夜利率至0.25%,结束了日本近6 年来的零利率政策。日本央行与日本政府对加息尚存在不同意见,但从目前日本经济增速与通胀状况来看,日本的首次加息目的应是预防通胀,而非降低通胀。因此,日本政府虽然已启动加息政策,但是短期内连续性的或大幅的加息可能甚小。受到日本开始加息的影响,本周投资者对中国将加快加息步伐的预期逐渐趋于强烈。在经济过热,流动性过剩的刺激下,中国国内货币紧缩取向已极为明确,前期一系列货币政策的实施目前并未见到合乎预期的反应,中国加快升息步伐将变得极有可能,周三国内股票市场的大跌也间接反映了市场对加息的部分心理预期。但由于11 月银行业将全面开放,银行间债券市场流动性过剩、地产金融等主要问题依旧存在,前期上调贷款利率幅度轻微,即使国内进入加息,基于对银行体系的考虑, 预计首次加息幅度应相当有限,对市场作用也应是极为轻微的。同时,汇改即将面临进一步深化,缓和市场预期、令人民币温和升值将使央行在利率与汇率平衡中更会偏向于相对控制力偏弱的汇率。因此,短期来看,国内升息带来汇率压力将可能是轻微的。 受到贸易顺差持续增长的刺激,人民币汇率仍会保持长期升值趋势。短期内国内利率变动的可能加大,但相信影响有限。人民币汇率近期会继续在8.00 一线波动,加息消息可能促使短线波幅增大。

现货市场再度趋弱,仓单减速增快。 本周撮合市场走势与郑棉同步,MA0609 合同成交量平稳,订货量微增。现货328 继续单边下滑,跌幅有所加快。总体来看,现货抗跌性略强于远期市场。 截至7 月14日,郑棉仓单总量3622张(含有效预报),较上周减少753 张,仓单持续减少,减速增快,但郑棉总持仓22804 手,较上周减少近1000 手。近2 月来郑棉持仓均维持在低位运行,扩仓不易,难以为价格企稳提供支持。 投资策略 美棉在后期可能继续弱势整体,内外盘相关性在逐步减弱。内外棉价差水平未有改善,短纤替代品价差保持收缩,整体来看,国内棉价下档缺乏有效支持。国内配额消息的刺激基本偏于利空,对棉价短线波动存在影响,可能再度拖累棉价。人民币汇率波动将随加息预期而增大,但短期内总体运行将保持平稳。期货市场交投极度萎缩,操作上应继续观望。

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||