沪油期价重新回跌盘稳 尝试摆脱中期压力束缚(2) |

|---|

| http://finance.sina.com.cn 2006年05月26日 01:09 倍特期货 |

|

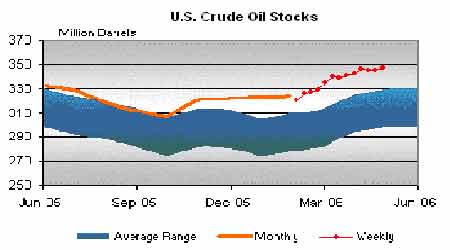

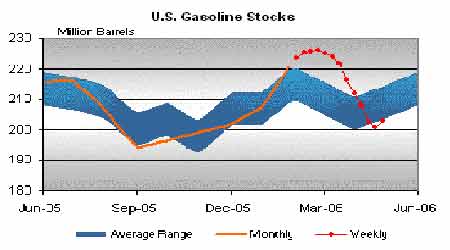

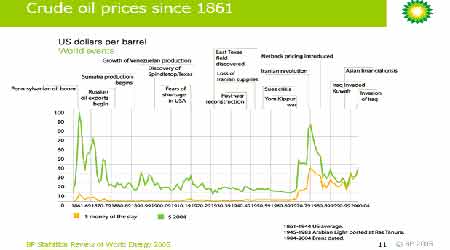

2、美国油品库存变化的提示 在四月份美国汽油库存减少了910万桶,而在这个时间段里以五年平均的变化情况看,汽油库存正常情况下已经开始转为备库回升了,这样与去年同期相比,美国汽油库存水平同比下降1080万桶水平。美国汽油库存从五年平均上限水平径直回落到下限水平之下,这是推动四月油品价格上升的主要原因之一。 随着炼厂检修完成后的产能利用率逐步恢复,五月里汽油库存预计将开始迎来年内首个备库时段。以五年平均的库存变化幅度看,在9周左右的时间里汽油库存的增加水平为900万桶,正常的周均库存增加幅度约100万桶,如果库存增加保持在这个水平,市场可以做利好解读,因为库存水平始终保持在下限区域;中性的情况是库存水平在备库时段回到五年平均的变化范围中轴位置,这样的情况下,9周时间里汽油库存将增加1200万桶-1400万桶,周均的库存增加幅度为130-150万桶水平;而如果汽油库存在备库时段重新回到五年平均变化范围的上限区域,则9周合计的汽油库存将增加1900万桶水平,周均增加的幅度达到210万桶水平,如果库存增加幅度超出这一水平则可视作利空解读。 图5、EIA统计的美国商业原油、汽油库存变化对比 由于上下游产品库存增减的消长关系,在汽油库存进入备库时段后,原油库存也将逐步进入夏季耗库前的库存平台区域状态,因为今年以来原油库存始终处于上限区域外的平行增加状态,这样只要在后期原油库存向上限范围靠拢就都可以视作利多解读,继续保持平行状态则为中性。 对比原油和汽油库存的变化时段状态差异,个人以为在五月前两周市场心态上将面临库存变化的考验,而当原油库存转为持平状态后,市场注意力或将转向对原油库存的减少预期上,库存因素的压力也将逐步缓解,毕竟在一个牛市的氛围中,人们总是愿意对利多的因素做更积极的反应,而相对漠视偏淡的因素的。 二、历史上紧张形势下的原油价格表现对比 下图所示为英国BP公司根据2004年美元不变价格折算的1861年以来的石油价格长期波动图。按照这个2004年不变价格衡量,目前原油期价正在向70年代的石油危机高点区域回归,但距离历史上的100美元高点区域仍有相当的空间。通过当前的不变价格推算的历史价格变动情况看,原油价格在重大时间的刺激影响下价格波动的弹性较大,原油在国际民生中的重要作用使得人们愿意在风险溢价方面支付的更多,以前如此,现在同样如此,未来炒作“资源枯竭论”的时候可能还会如此。以价格信号引导供需调节并充分的吸引替代能源的开发和大规模商用化,这恐怕是解决我们面临的能源问题的最终希望。 图6、1861年以来原油价格变化 三、原油期价走势技术因素对比 1、持仓状态的变化对比 4月份商品期货市场人气再现亢奋,投资基金对于一体化经济背景下的全球经济增长乐观信心增强,主要的人气商品期价再度刷新历史新高。借助地缘形势不断恶化的预期刺激,商品投资基金的做多情绪重新转向原油期货这一最大的商品期货品种上,截止5月2日,CFTC公布的原油期货总持仓量接近110万手的水平,基金等非商业头寸的净多持仓规模刷新历史记录,投机能量氛围再度积聚。 图7、原油期货三方持仓净额变化对比 目前非商业头寸的净多持仓规模已经达到94094手水平,这已经超越了原油指数期价冲击40美元、60美元时候的最大净多持仓规模,从量为价先的角度衡量,投资基金借机在原油期货市场掀起波澜的条件具备。在目前这样的位置上,基金净多头寸敢于大举增加,是基于对70美元一线前期高点突破后新上涨波段展开的合理反应,以持仓能量推动的角度考虑,上涨目标上已经直接指向100美元的新波段箱体区间上沿。 |

| 新浪首页 > 财经纵横 > 期货 > 正文 |

|

不支持Flash

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 1000元小店狂赚钱 |

| 韩国女装年利近100万 |

| 韩国亲子装,卖疯了! |

| 女人钱,怎么赚 (图) |

| 年薪百万·诚招总裁 |

| 2006最火的加盟项目! |

| 暴富:千个项目任选! |

| 99个精品项目(赚) |

| 强直性脊柱炎--站直了 |

| 夏治哮喘气管炎好时机 |

| 痛风治疗新突破(图) |

| 特色治失眠抑郁精神病 |

| Ⅱ型糖尿病之新疗法 |

| 高血压!有了新发现! |

| |

|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |