|

近年来,无论世界政治、经济格局出现了何种潜移默化的改变,美国都仍然毫无疑问是世界经济的主体、龙头,美国经济发展的步伐和前景都影响到世界经济复苏的方方面面。美国联邦储备委员会(FED)对美元基准利率的宏观调控历来都是美国经济的晴雨表,对世界经济发展、国际汇市长期走向都有着深远的影响。

宽松货币政策与紧缩货币政策

从基础理论上讲,宏观货币政策可分为宽松和紧缩两类。

当美联储持续采取宽松货币政策时(即美元进入了降息周期),表明美国经济正出现减速增长或衰退迹象,美联储有必要从宏观角度降低基准利率,以此来刺激公司、个人的信贷消费和其他支出增长,以稳定销售、就业市场、制造业等美国经济基础的基本健康状况。

当美联储持续采取紧缩货币政策时(即美元进入了升息周期),表明美国经济正出现比较持续的增长,这个时候其经济增长步伐往往领先于世界其他国家,为了合理控制经济增长速度在必要的范围内,美联储往往采取比较有节奏的升息步伐,遏制通货膨胀的过度扩张,保护经济平稳增长或复苏。

采取哪种货币政策来宏观调控经济,这要求美联储对国内和国际经济前景有着非常准确的判断,而这个判断也往往被其他国家和经济研究机构借鉴。当然美联储也有判断失误的时候,90年代初第1次海湾战争后,美联储过快提升利率的举措险些造成一些前沿经济体或发达地区出现经济崩溃。也许是借鉴了上次加息的经验,美联储在2004年下半年开始的加息周期中就显得更为稳健。

降息周期和加息周期的转变

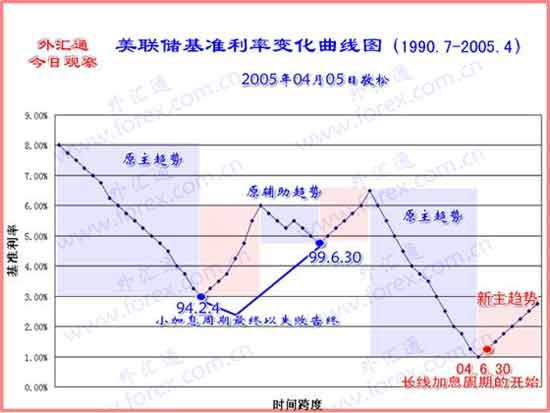

1990年至今的15年间,美联储基准利率经历了多次降息周期和加息周期的转变,但在这个过程中降息周期的时间更长,降息幅度也显得更大,显然是一个更大级别中的主趋势,从下面的利率变化曲线图中可以更清晰的看到:在过去15年间,美联储主要保持着下调利率基调,途中的几次小加息周期都因为经济面的变化而夭折。

2004年初,美联储逐渐体现出加息的意愿,这主要得益于就业市场和制造业的逐渐复苏,在进一步得到确认之后,美联储最终选择了在04年6月底开始“谨慎有序”加息,“谨慎有序”的措辞一直保持至今。尽管在这个加息的初期过程中,多次出现了市场普遍预期美联储将改变措辞,甚至加速加息的预期,但美联储可能是汲取了94年的教训,始终保持着25基点的加息步伐,真正做到了稳定而有序。

从美国经济和世界经济复苏的情况看,美联储至此已经进入了长线的加息周期,在接下来的很长时间内,升息都是新的主趋势。美元基准利率持续提升除了对经济的宏观调控之外,对国际资本市场最直接的影响就是加大了海外资产对美元资产的关注程度。

[1] [2] [下一页]

|