[投行黄金三年成草莽扩张时代]2009年,创业板的开闸和IPO市场扩容带给券商投行前所未有的发展机遇。在过往3年市场快速发展过程中,券商投行在业绩和利益的驱使下,形成了“跑马圈地、相互攀比、大干快上、仓促上马”的浮躁风气。发行节奏的加快和高股价、高市盈率带动的超募佣金收益,更助推了券商的急躁。[详细]

[平安证券急速发展扩张 蝉联IPO保荐冠军]平安证券在短短数年内从中型券商跃居IPO保荐前列,2010年、2011年连续两年蝉联IPO保荐冠军,2011年获得新财富“第五届新财富最佳投行”奖。投行团队人数也从2004年的49人增至高峰时的350人,保荐代表人从最初的7人增加到85人。从2010年至2012年,平安证券从市场中赚取承销与保荐费用高达45亿元。[详细]

[资本盛宴结束 “产能过剩”苦果困扰]随着资本盛宴结束,券商投行也不得不吞下产能过剩的苦果。投行3年的黄金时期成了满目苍夷的草莽扩张时代。曾令平安自豪的百人保代队伍,如今已成了巨大成本负担。而不断曝出的产品问题,更令其有可能面对停产的禁令。[详细]

[平安保荐万福生科造假 四大硬伤昭昭]据调查,平安证券在万福生科项目上的保荐和尽职调查至少在在建工程进度、募投项目停产、300个账户造假、虚构业务及客户收入等四个方面存在硬伤。[详细]

[平安证券保荐胜景山河遭出警示函 保荐人被撤销资格]2011年11月,证监会在对平安证券出具的警示函中表示,因其在保荐胜景山河IPO项目中,尽职调查工作不完善,对胜景山河经销商、关联方等事项核查不充分,撤销平安证券胜景山河项目两名保荐代表人资格。[详细]

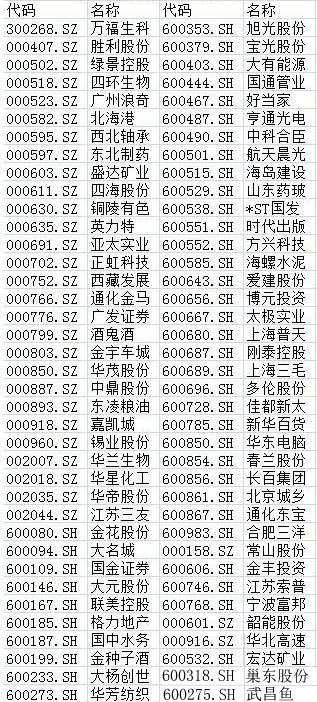

[保荐项目业绩多变脸 过度包装造假事件接二连三]过去两年,平安证券承做的新股上市项目虽然很多,但项目的业绩变脸率也很高,过度包装甚至造假事件接二连三,胜景山河只是其中一例。2011年初,证监会又对平安证券未经许可擅自修改爱尔眼科、华测检测的招股书予以了处罚;2011年中旬,平安证券保荐的贝因美因高新技术企业资质造假而被处以罚款,2012年其保荐的巴安水务又因招股书涉嫌违规遭查。从4642.63亿元的上市总市值到如今3279.1亿元的总市值,3年来其保荐的股票市值缩水1363.5亿元,缩水比例达到30%。[详细]

[传平安证券被暂停保荐资格 前主管被约谈]近日,一则关于平安证券或因数次造假前科,被证监会暂停三个月保荐资格的传闻引发市场巨大关注。平安证券否认了这一说法。而多名知情人士称,证监会在立案调查万福生科过程中,对薛荣年、曾年生等目前转投华林证券的前核心高管进行过问话。这似乎是暴雨前的静谧。4月3日,证监会通报,对万福生科立案调查,现场调查已经基本结束。[详细]

[启动业务转型 从通道制投行向交易型投行转型]从2011年下半年开始,平安证券投行业务率先启动一场颠覆性的业务转型和风控模式变革,逐步确立从“通道制投行”向“交易型投行”转型,推动一场包括业务模式、客户模型、盈利模型、薪酬激励与考核、内控和质量管理及问责机制优化在内的一整套投行业务模式改革与转型。[详细]

[进行投行业务内部整改 连砍“三刀”]第一刀砍在IPO项目招揽上,加强立项环节的审核,从源头上把控项目质量和风险;第二刀砍在激励方式上,大幅降低了具体项目提成比例,奖金发放强调“风险连坐”、“奖金递延”,与后续可能的风险挂钩;第三刀是风控和内控体系完善,将投行业务内核与质量管理部升级成与投行事业部平级的一级部门。[详细]

[改革带来巨大阵痛 核心管理团队全部离职]平安投行此轮整改经历了一次“流血再造”的过程。之前核心管理团队全部离职,60多名执行副总以上的管理干部中有45人离职,占比近70%;业务人员规模也从最高峰300余人一度下降到120人,85名保荐代表人一度剩余不到20人,投行内核部门的全体管理干部和三分之二人员离职。公司拟申报的储备项目也发生了大量流失,加之主动放弃的项目,流失和清理的IPO项目数超过150多个,公司付出的代价是以十亿计。[详细]

[“荐而不保”成A股常态]自2009年新股发行重启以来,由于违法成本低廉,券商投行的“荐而不保”已经成为了一种常态,平安证券在万福生科等案件上的表现绝非个案。[详细]

[IPO中介灰色利益链 券商成最大赢家]除上市公司、上市公司控股股东、原始股东、突击入股者之外,在IPO的中介灰色利益链上,券商、会所、律所、财关无疑是最大的赢家,其中又以券商为甚。券商通过“直投+保荐”模式,一方面以保荐人的身份对发行人的股票进行保荐,一方面又通过直投成为发行人股东。 [详细]

[收益处罚不对等 5个月5倍以上暴利诱惑如何抵挡]券商直投业务平均有着5倍以上的暴利,最短投资回报周期仅为5个月。投资回报之高,可谓罕见;更有甚者,极少数券商通过与发行人的内外勾结,通过包装上市、弄虚作假的方式来让发行人满足上市条件,沦为IPO灰色利益链上的帮凶。目前,证监会对保荐机构处以最多的是“出具警示函”。没有吊销保荐牌照,没有巨额罚款,甚至连较长时间的暂停审核都没有,这就是当前A股市场保荐制度的缺失。[详细]

[当前投行业简单粗暴业务发展模式普遍流行]“简单粗暴”业务发展模式在国内券商领域普遍流行,投行从管理者到从业人员出现重数量、轻质量的导向,重视短期实现利益、长期责任意识淡薄。而各券商争夺通道造成的从业人员无序流动,加剧了个人的短视行为。[详细]

[大投行提出从“通道制投行”向“交易型投行”转变]在新的环境下,券商投行业务寻求转型是极为迫切的。在摸索的过程中,一些大投行提出了从过去的“通道制投行”向“交易型投行”转变的目标。交易型投行,是从原来的以项目为中心、以客户为中心运作转变,不再以获取承销收入为最主要业务目标,而是作为公司最重要的基础资产引进者,为其引进优质客户与资产,并通过持续的服务和交易安排,提供一揽子金融服务,赚取长期持续、多元化综合收益,并将佣金收益逐步下降到一个较小的比例。[详细]

[新一轮发行制度改革或从中介机构开始]来自监管机构的种种迹象表明,加强对于中介机构尤其是券商保荐机构的监管以及处罚力度,很可能是此次新股发行制度改革的一个重点和突破口。证监会表示,此次财务专项检查的重点,在于核查保荐机构、会计师事务所履职尽责情况,督促中介机构遵守现行各项执业准则及信息披露规范要求,做到勤勉尽责,审慎执业,提升IPO企业财务信息披露质量。[详细]

结语:一面是高额的承销保荐收入,一面是保荐的企业造假上市;一面是保荐机构赚得盆满体钵,一面是保荐项目业绩变脸、市值大幅缩水、股民苦不堪言。如何提高IPO造假的违法成本,让保荐收益与处罚风险“对等”,这是摆在中国证券市场面前的一大核心问题。平安证券连续卷入造假风波,正在为历史包袱“买单”。但仅仅一家券商彻底转型是远远不够,如若全行业不进行深刻反省与变革,相信IPO项目粗制滥造的简单复制还有市场,未来还会有更多的万福生科和胜景山河 。

【我来评论】