【导语】新股发行新政以来网下申购收益锐减,破发率翻倍。近日管理层以保护投资者利益的名义叫停了一级债基打新。仓石认为,不应赋予基金过多使命,只要网下申购的超额收益依然明显, 此类基金必然很快“借尸还魂”。[详细]

【导语】新股发行新政以来网下申购收益锐减,破发率翻倍。近日管理层以保护投资者利益的名义叫停了一级债基打新。仓石认为,不应赋予基金过多使命,只要网下申购的超额收益依然明显, 此类基金必然很快“借尸还魂”。[详细]

5月21日,中国证监会正式出台了《关于修改〈证券发行与承销管理办法〉的决定》,其中明确规定“单纯博取一、二级市场价差为目的申购新股的,相关证券投资账户不作为股票配售对象”。

基金公司和券商日前收到的《关于首次公开发行股票询价对象及配售对象备案工作有关事项的通知》明确,从通知发布之日起,停止受理一级债券型证券投资基金和集合信托计划成为新股配售对象的备案申请;停止已完成备案的一级债券型证券投资基金和集合信托计划的新股配售对象资格。这意味着,一级债基和集合信托计划即日起告别“打新股”舞台。

业内在分析管理层取消一级债基打新资格的原因时给出了两方面的主要原因:一是进一步引导新股定价回归合理水平;二是一级债基定位是低风险投资品种,禁止其参与打新也有利于保护投资者利益。

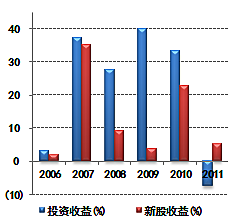

历史上2005年有明确约定投资一级市场(可以参与一级市场股票申购或定向增发,主动参与二级市场股票投资)的一级债基金以来,该类基金从5只增加到2012年7月9日的92只,6年中历史新股投资申购收益78.38亿元,占134.26亿的总投资收益的58.37%。2007年牛市高峰时新股投资申购收益35.28亿占到该类基金全部投资收益的94.52%,2008年熊市中新股申购收益也贡献了9亿多占全年投资收益的33%。

虽然2011年开始实行了增加基金中签比例的新股申购新政,但在2011年股债双杀的行情下,一级市场新股申购仍然为一级债基金贡献了5.21亿的正收益,而2011年该类基金总的投资收益为-7.36亿元。可以说,没有申购新股的收益,一级债基金的风险收益特征将彻底改变。

一级债基打新收益率示意图

随着新股发行新规取消网下3个月锁定期正式实施后,新股的收益随即发生了更加剧烈性的变化。新股破发概率增加接近一倍,而网下申购平均收益率大幅降低。均值下降的同时,进入6月下旬以来,基金参与打新的热情也迅速降温, 基金获配比例降低了七成。随着机构参与热情的整体降低,获配机构申购到的股数增涨较多,基金参与网下申购的不确定性有很大的增加。

在整体低迷的市场环境下,新股破发潮再次袭来:14只在上市首日即遭遇破发,占比高达41%,和年初采用旧规上市的新股77只,上市首日破发的仅有16只,占比21%,相比风险明显提高。而网下申购收益新政前平均收益率(网下中签率 ×首日均价涨跌幅)为3.6%,新政实施后平均网下申购收益大幅减少到0.5338%,只相当于新政实施前的15%;其中亿利达网下申购中签率18.3557% 首日收盘涨43.94%,收益率4.6575%最高;百隆东方申购中签率29.0323%, 首日收盘跌9.34%收益率-2.5147%最低。

虽然新政实施后打新的不确定性日益增加,收益率大打折扣。但我们仍不可否认的是,相比6月以来二级市场的大幅下跌,网下申购仍然保持了总体的正收益,首日可以抛售也增加了资金的周转效率。因此,网下申购的超额收益依然明显。当然,打新的“运气”也至关重要。

对于管理层取消一级债基打新资格的两条原因仓石(微博)研究中心认为应当正确评估。

对新股发行市场,减少了上市询价的参与者,短期可能压低发行价,但一旦发行价有吸引力,给二级市场留出了盈利空间,马上就会吸引更多的资金参与其中。当初多数债券基金合同中是没有新股申购投资方向的,但之后是受盈利效应趋使老的债券基金才纷纷增加了一级市场的投资范围,新发行的一级债券基金也更加受到市场认可。管理层如何区分基金是否为单纯博取一、二级市场价差为目的申购新股?首日卖出是结果,但单纯博取一、二级市场价差是动因,结果能否成为推导动因的充分条件?资本市场本身就是市场化配置资源的场所,所有资金入市目标就是赢利,基金为持有人追求利益是所有基金管理人的份内工作,为持有人负责是基金的使命,不应该给基金赋予更多更复杂的使命。比如2008年要求基金维稳就是最好的反例,下跌过程为了保护持有人利益坚决减仓就是理所应当的,目标越复杂越难以达到,反而给达不到目标制造了各种各样的借口。

“一级债基定位是低风险投资品种,禁止其参与打新也有利于保护投资者利益。”这一政策限制目的也不免有失偏颇。

首先,基金经理在短期业绩排名压力下,违背投资者意愿、提高风险容忍,这可能是投资者抱怨的主要原因。去年以来不少基金公司纷纷推出了风险收益特征更明确的纯债基金,供投资者选择,这样才是让债券基金回归低风险和固定收益定位的最好的做法。而如果投资者已经清楚地认识到基金参与新股申购可能带来的风险和收益,而是主动选择该类基金作为分享市场已经存在的投资机会的渠道,这类投资者的选择权是否被粗暴的剥夺了呢?毕竟从过去的3年来看,正是由于一级市场带来的独特风险收益特征,一级债基在各类基金中收益排名第一。

其次,参与市场是最好的风险教育,我们可以看到经过近几年市场的反复波动基金投资者对基金的认识已经和2007年是基金就抢的情况有了很大的不同。我们既可以看到在市场低迷阶段大量坚持定投高风险指数基金的投资者不断增加,也能看到多数投资人对低风险产品的旺盛需求。总是把投资人当孩子一样通过禁止的手段来加以保护可能是确实低估了广大投资者的智商。

管理层的叫停,禁止不住资本逐利的内在动力。基金公司在竞争的压力下也自然会推出类似“稳健风格的二级债基金”或“低仓位混合型基金”来填补市场的空白,达到“借尸还魂”的效果。而现在市场上保本基金在保本期初始阶段的运作非常类似一级债基金,投资者可以考虑选作一级债基的替代产品。