【导语】“中国将出现规模超2008年4万亿的8万亿投资刺激计划,地产股市必然迎来新一轮暴涨!”当你逐渐看到政府稳增长的一系列动作,从连续降准到首次降息、加快项目审批,你是否开始期盼或担心:超级4万亿真的要来了?[详细]

【导语】“中国将出现规模超2008年4万亿的8万亿投资刺激计划,地产股市必然迎来新一轮暴涨!”当你逐渐看到政府稳增长的一系列动作,从连续降准到首次降息、加快项目审批,你是否开始期盼或担心:超级4万亿真的要来了?[详细]

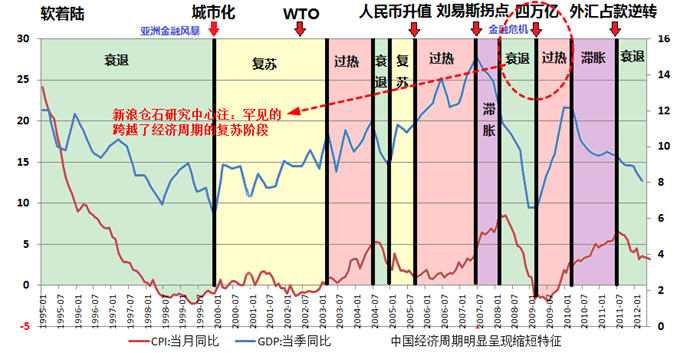

“4万亿”作为一个数量词,很荣幸地成了一个注定具有高度历史地位的专有名词。它指的是08年末开始中央政府推出的经济刺激计划,事实上整体规模远超过4万亿这个数字,达到数十万亿,而政策的效果也远远超过很多投资者的预期——把国民经济从6.6%一下拉回了12%历史高位,直接从衰退转向过热,罕见的跨越了经济周期的复苏阶段(见下图红圈内所注);同时也造就了股市大盘涨幅超过100%的大幅上涨,以及房地产价格结束回调、全面演绎翻番行情。

国内外的经济背景有些类似:国际金融危机发酵,国内经济下滑。08年遭遇美国次贷危机,金融机构破产,全球经济迅速下滑,12年欧债危机发酵,从小国蔓延到大国,全球经济减速。从国内经济增长看,08年下半年经济增长迅速回落,而12年一季度GDP增速回落至8.1%,创下三年多的低点,主要经济增长指标迅速放缓。

近期公布的比较悲观的经济数据后,我们看到政府更加强调“稳增长”,发改委加快重大基础建设项目的审批力度,曾经被停的高铁项目全面重启,产能严重过剩的钢铁项目成功突围,地方政府热烈欢迎新一轮“铁公鸡”盛宴开席;另外,从去年下半年开始连续降准之后,降息通道也已打开,很多人口中的“货币政策开闸放水”似乎也已经开始。

专家的观点也是要听的,部分活跃的市场人士近期表达了政府可能出台大规模刺激政策的观点,比如08年8月成功预测四万亿投资计划的摩根大通亚太区董事总经理龚方雄,6月10日他在出席一个活动时表示,如果真的有必要,以中国当前的储备,再推一次4万亿甚至8万亿的经济刺激政策都有可能的。

本轮政府适当放松货币政策,同时伴随积极财政政策刺激经济的方向没有问题,但是在政策力度上不可能和三年半之前的4万亿相提并论。即使经济迅速下滑到了更严峻的程度,政策方向上进一步明确保证增长,最终的政策实施结果也很难达到类似的刺激效果。

要判断这个问题,除了要考虑经济环境背景等因素的差异之外,也要考虑当前是否还存在这样的政策空间?其实,目前中国国内的政府财力、企业现状、金融体系都很难支持新一轮的大规模刺激性扩张。

延续投资拉动的既有模式的投资效率问题已经不可回避,尤其是中西部地区的基础设施投资项目,经过上一轮的财政刺激,多数中西部地区投资效率过低已经成为不争的事实。这意味着投资项目建成后没有给地方政府带来任何经济回报,反而要维持这些项目的正常运转就需要地方政府继续投入财力,80%的投资资金靠银行。这样的高投资、高负债、高亏损率、高转移支付并存的建设模式掏空了中西部多数地方政府的财力,地方政府的资产负债表已经变得很难看。中西部政府的财力和效率因素已经使经济刺激“有心杀贼、无力回天”了。

微观企业本身经过前期的集中加杠杆过程、产能和资产结构都不支持继续加杠杆。从2012年1季度的净资产收益率上看非金融行业企业的实际盈利能力仍低于1年期贷款利率。经过3年信贷扩张,企业杠杆率高企,经济下行和资产缩水可能使资产负债表进一步恶化,很多行业的产能过剩已经很严重,特别是需求很难短期回暖的预期下,企业自身去杠杆、收缩债务的预期相当强烈。

商业银行经过上一轮经济刺激信贷规模的急速扩张,上市融资形成的良好的财务特征已基本被透支。资本充足率、拨备率、存贷比等软性约束已经成为继续扩大信贷投放的实质压力。国家刚刚出台了《中国版巴塞尔Ⅲ标准》,同时启动的利率市场化改革的步伐,银行的信贷投放能力相对于2008年4万亿时也今非昔比。

综上所述,新浪仓石研究中心认为,中国的宏观经济政策会以各种微调的方式体现稳增长,至于其效果暂时无法置评。但即使出现了更悲观的情况,也很难出现大幅“放水”,重演“4万亿”刺激经济的一幕,所谓“超级4万亿”仅是天方夜谭。而如果基于重演4万亿假设,在投资决策上可能会发生对目前的经济形势和国际市场需求恢复有所误判。

同为估值低点,09年快速上升,在估值已经创下历史低点的股票市场,长期趋势向好是大概率事件,但经济下行的背景下市场不断地反复和振荡也是大概率事件,切不可以短期赌一把的心态来对待。类似与08年从博弈基建、水泥等开始的“政策市”投资逻辑并不适用,类似于09年上半年政策环境和经济环境同时转好的整体性大机会不存在。

债券市场是大家关注的低风险领域,09年的债券牛市成色十足,而本轮的债券投资我们此前也持续判断为“最为确定的机会”,但经过了半年多时间的大行情,目前的上涨幅度大约包含了四次降准和两次降息的预期。债市投资并不是一个坏的选择,但预期收益要适度调低,对于高风险品种要保留一份谨慎。

因为限购政策压制积累的需求近期有了一定的释放,近期楼市表现活跃。我们认为,楼市政策转向的可能性存在,但前提是经济出现极其恶化的情况;如果经济问题不大,那么政策放松有限。重复09年因为房价基数低、政策支持、经济增长、收入增长等多重积极因素叠加的牛市盛景可能性极低。如果你是投资投机性需求,那么没必要入场。

事实上,政府对于上轮经济刺激计划的总结和反思,也已经不断出现——2009年之后的大规模紧缩,就体现了一定程度的“矫枉必须过正”。世界上不存在完美的政府决策,靠政府去平抑经济波动本身也是极其艰难的事。经济周期性波动不可避免,无论对于政策决策还是投资决策来说,简单的重复都不现实。