ESG投资价值

ESG是在投资决策过程中充分考虑环境、社会和公司治理因素的一种可持续投资理念。

随着各国交易所ESG信息披露环境的改善,养老金等机构投资者采用ESG投资的比例正不断增加。此外,个人投资者尤其是千禧一代对ESG理念认同度持续提升,也使得ESG投资或将迎来重要的历史发展机遇。

ESG投资已成为主流趋势

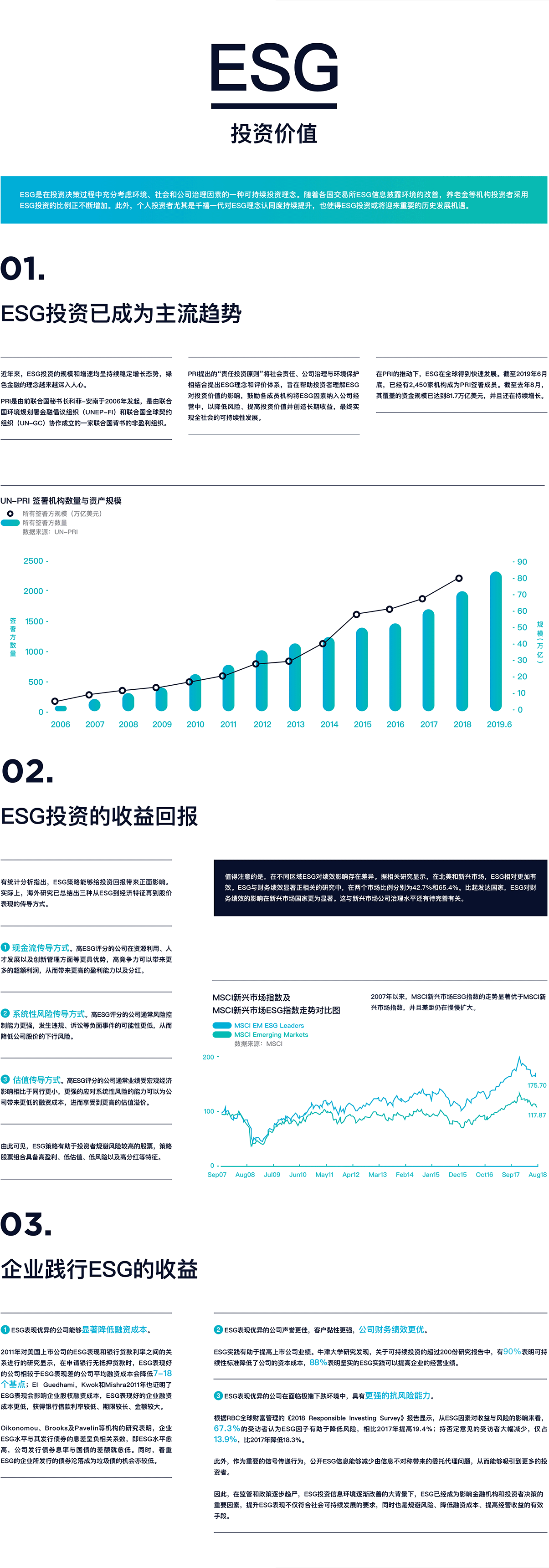

近年来,ESG投资的规模和增速均呈持续稳定增长态势,绿色金融的理念越来越深入人心。PRI是由前联合国秘书长科菲-安南于2006年发起,是由联合国环境规划署金融倡议组织(UNEP-FI)和联合国全球契约组织(UN-GC)协作成立的一家联合国背书的非盈利组织。

PRI提出的“责任投资原则”将社会责任、公司治理与环境保护相结合提出ESG理念和评价体系,旨在帮助投资者理解ESG对投资价值的影响,鼓励各成员机构将ESG因素纳入公司经营中,以降低风险、提高投资价值并创造长期收益,最终实现全社会的可持续性发展。

在PRI的推动下,ESG在全球得到快速发展。截至2019年6月底,已经有2,450家机构成为PRI签署成员。截至去年8月,其覆盖的资金规模已达到81.7万亿美元,并且还在持续增长。ESG对投资者的帮助

ESG投资的收益回报

有统计分析指出,ESG策略能够给投资回报带来正面影响。实际上,海外研究已总结出三种从ESG到经济特征再到股价表现的传导方式。

1.现金流传导方式。高ESG评分的公司在资源利用、人才发展以及创新管理方面等更具优势,高竞争力可以带来更多的超额利润,从而带来更高的盈利能力以及分红。

2.系统性风险传导方式。高ESG评分的公司通常风险控制能力更强,发生违规、诉讼等负面事件的可能性更低,从而降低公司股价的下行风险。

3.估值传导方式。高ESG评分的公司通常业绩受宏观经济影响相比于同行更小,更强的应对系统性风险的能力可以为公司带来更低的融资成本,进而享受到更高的估值溢价。

由此可见,ESG策略有助于投资者规避风险较高的股票,策略股票组合具备高盈利、低估值、低风险以及高分红等特征。

值得注意的是,在不同区域ESG对绩效影响存在差异。据相关研究显示,在北美和新兴市场,ESG相对更加有效。ESG与财务绩效显著正相关的研究中,在两个市场比例分别为42.7%和65.4%。比起发达国家,ESG对财务绩效的影响在新兴市场国家更为显著。这与新兴市场公司治理水平还有待完善有关。

企业践行ESG的收益

1. ESG表现优异的公司能够显著降低融资成本。

2011年对美国上市公司的ESG表现和银行贷款利率之间的关系进行的研究显示,在申请银行无抵押贷款时,ESG表现好的公司相较于ESG表现差的公司平均融资成本会降低7-18个基点;EI Guedhami,Kwok和Mishra2011年也证明了ESG表现会影响企业股权融资成本,ESG表现好的企业融资成本更低,获得银行借款利率较低、期限较长、金额较大。

Oikonomou、Brooks及Pavelin等机构的研究表明,企业ESG水平与其发行债券的息差呈负相关系数,即ESG水平愈高,公司发行债券息率与国债的差额就愈低。同时,着重ESG的企业所发行的债券沦落成为垃圾债的机会亦较低。

2. ESG表现优异的公司声誉更佳,客户黏性更强,公司财务绩效更优。

ESG实践有助于提高上市公司业绩。牛津大学研究发现,关于可持续投资的超过200份研究报告中,有90%表明可持续性标准降低了公司的资本成本,88%表明坚实的ESG实践可以提高企业的经营业绩。

3. ESG表现优异的公司在面临极端下跌环境中,具有更强的抗风险能力。

根据RBC全球财富管理的《2018 Responsible Investing Survey》报告显示,从ESG因素对收益与风险的影响来看,67.3%的受访者认为ESG因子有助于降低风险,相比2017年提高19.4%;持否定意见的受访者大幅减少,仅占13.9%,比2017年降低18.3%。

此外,作为重要的信号传递行为,公开ESG信息能够减少由信息不对称带来的委托代理问题,从而能够吸引到更多的投资者。

因此,在监管和政策逐步趋严,ESG投资信息环境逐渐改善的大背景下,ESG已经成为影响金融机构和投资者决策的重要因素,提升ESG表现不仅符合社会可持续发展的要求,同时也是规避风险、降低融资成本、提高经营收益的有效手段。