|

不支持Flash

|

|

|

|

宏观经济景气度将继续上升http://www.sina.com.cn 2007年03月30日 08:05 中国证券网-上海证券报

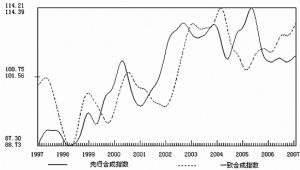

图1 1997年以来先行与一致合成指数趋势变动图

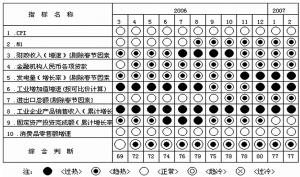

图2 综合警情指数冷热状态显示图

图3 综合警情指数趋势变动图

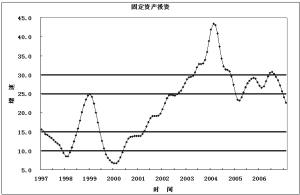

图4 固定资产投资变动走势

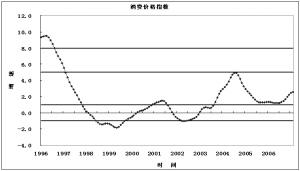

图5:消费价格指数变动走势 □国家信息中心 上海证券报 总体策划 范剑平 国家信息中心预测部主任 程培松 上海证券报副总编辑 课题组长 王远鸿 国家信息中心预测部处长 邹民生 上海证券报首席编辑 课题成员 张永军、程建华、伞锋、李若愚、徐平生 报告执笔 王远鸿、伞锋、李若愚、徐平生 -从组成综合警情指数的10大指标看,发电量、工业增加值增速和工业企业销售收入等三个指标处于红灯区,M1、财政收入、金融机构各项人民币贷款增速、进出口总额等四个指标处于黄灯区,CPI、固定资产投资增速、消费品零售额增速三个指标处于绿灯区。 -综合各个警情指标所处的区间看,当前宏观经济仍然继续保持着又好又快的运行态势。尽管发电量、工业增加值增速和工业企业销售收入等三个指标仍处于过热状态,但固定资产投资增速已经回落到正常区间。如果这种状况能够持续下去,经济增长速度也会逐渐由趋热状态转向正常状态。尽管M1增速和人民币各项贷款增速仍处于趋热状态,但CPI仍处于正常状态,表明尽管金融指标的增速仍然较高,但经济高增长、低通胀的运行态势仍然继续得以保持。 -根据1、2月份宏观经济数据以及先行、一致指数走势判断,今年一季度经济增长速度将达到11%左右,全年经济增长仍会保持在较高的水平。 一、先行指数与一致指数同时上扬,宏观经济处在上行通道 1、先行与一致指数保持上升态势,经济增长稳中加快。今年前两个月,综合反映宏观经济运行情况的一致合成指数出现回升,改变了去年下半年以来稳中略降的态势,从而与描述未来经济走势的先行指数方向一致,表明当前经济运行仍处于平稳较快的运行区间(见图1)。 今年前两个月,在组成一致合成指数的指标中,尽管固定资产投资的增速出现一定程度的下降,但由于工业增加值增速和狭义货币M1增速都保持较快增长,发电量增速也比去年明显上升,由此导致一致合成指数出现比较强劲的上升势头。 今年前两个月,在组成先行合成指数的指标中,受钢产量、生铁产量增长的拉动,先行指数继续上行。受进出口总额增长和企业效益继续增长等因素的影响,沿海港口货物吞吐量和产成品资金占用一改去年下半年以来逐渐走低的趋势,走势基本平稳。受国内市场钢材价格上涨较快的影响,未来一段时期钢铁产量仍将继续保持较快增长。根据先行指数与一致指数领先滞后关系的判断,至少在上半年内,宏观经济景气状况将继续上升,经济总体运行趋势将有所加快。 2、综合警情指数继续处于黄灯区,宏观经济仍处于健康发展的轨道。对组成综合警情指数的十个重要指标的监测结果表明,今年2月份描述宏观经济景气状况的综合警情指数仍处于黄灯区,综合得分与前几个月相比处于中间位置,表明宏观经济仍处在较高的景气区间(见图2、图3)。 从组成综合警情指数的10大指标看,发电量、工业增加值增速和工业企业销售收入等三个指标处于红灯区,M1、财政收入、金融机构各项人民币贷款增速、进出口总额等四个指标处于黄灯区,CPI、固定资产投资增速、消费品零售额增速三个指标处于绿灯区。 综合各个警情指标所处的区间看,当前宏观经济仍然继续保持着又好又快的运行态势。首先,尽管发电量、工业增加值增速和工业企业销售收入等三个指标仍处于过热状态,但固定资产投资增速已经回落到正常区间。如果这种状况能够持续下去,经济增长速度也会逐渐由趋热状态转向正常状态。其次,尽管M1增速和人民币各项贷款增速仍处于趋热状态,但CPI仍处于正常状态,表明尽管金融指标的增速仍然较高,但经济高增长、低通胀的运行态势仍然继续得以保持。第三,财政收入和工业企业销售收入处于红灯区,表明当前的经济增长无论是从宏观效益(财政收入)还是微观效益(企业销售收入)看,都保持良好的运行态势。 3、今年经济增长速度仍将保持在较高的水平。根据1、2月份宏观经济数据以及先行、一致指数走势判断,今年一季度经济增长速度将达到11%左右,全年经济增长仍会保持在较高的水平。其主要判断依据是: 首先,居民消费继续保持较快的增长,这是连续四年经济快速增长和居民收入不断提高的结果。2006年农村居民人均纯收入3587元,扣除价格上涨因素,比上年实际增长7.4%,创下近年来的新高。其次,投资回落到一个较为合理的区间,投资结构正在改善。1-2月份城镇固定资产投资同比增长23.4%,涨幅比去年同期回落3.2个百分点。再次,出口继续保持快速增长,出口结构不断升级,这对消化近年来过剩产能、促进企业效益提高具有重要意义。1-2月份外贸进出口总值2978亿美元,比去年同期增长31.6%。从长期趋势看,尽管贸易摩擦会不断激化,但我国出口仍将保持较快的增长。 二、主要经济景气指标变动情况 1、工业生产明显提速,工业增加值处于红灯区。今年1-2月份,规模以上工业增加值同比增长18.5%,比去年同期高2.3个百分点,增幅创下1999年以来同期最高水平。经过季节调整后,工业增加值增速在红灯区持续上扬。工业生产快速增长是消化近年来所积累的过剩生产能力的结果,同时也表明作为微观经济主体的工业企业生产积极性很高。分工业类型看,重工业增速回升是造成工业生产提速的主要原因。前两个月,重工业增加值同比增长20%,增幅比去年同期高2.9个百分点;轻工业增加值同比增长15.2%,增幅比去年同期高1个百分点。轻重工业增速差距为4.8个百分点,较去年同期扩大1.9个百分点。前两个月,煤炭、冶金、有色、建材、化工和机械部门工业产值增长表现突出,同比分别增长19.5%、28.4%、22.7%、24.5%、21.9%和24.3%。 2、固定资产投资增幅延续小幅回落态势,进入绿灯区。1-2月份,城镇固定资产投资同比增长23.4%,增幅比去年同期低3.2个百分点,比去年全年低1.1个百分点。这一增速不仅是2002年以来同期最低水平,也是2003年以来月度累计同比增速中的最低水平。经过季节调整后,固定资产投资增速持续下降,目前处于绿灯区。从项目隶属关系看,地方项目投资增速有所下降,中央项目投资增速在回升。1-2月份中央项目投资同比增长21.7%,增幅比去年同期高2.4个百分点;地方项目投资同比增长23.6%,增幅比去年同期低3.9个百分点。受去年严格控制新开工项目的调控影响,前两个月新开工项目10061个,同比减少1662个;新开工项目计划总投资4072亿元,同比下降35.8%。从前两个月各行业投资增长情况来看,与建设社会主义新农村有关的农副产品加工业、与作为经济发展瓶颈的铁路运输业、与发展装备制造业相关的通用设备制造业等均有较快增长,存在产能过剩的炼焦行业投资增速明显下降(见图4)。 3、消费名义增速明显提高,经季节调整后在绿灯区小幅上升。1-2月,社会消费品零售总额同比增长14.7%,比去年同期高2.2个百分点。剔除物价因素,实际增长12.6%,比去年同期高0.9个百分点。经季节调整后,消费增速稳步回升,目前接近绿灯区上沿。 4、进出口总额增速持续上升,处于黄灯区。1-2月份进出口总值同比增长31.6%,其中出口增长41.5%,比去年同期高16.1个百分点;进口增长20.6%,比去年同期低6.7个百分点。前两个月累计实现贸易顺差396.1亿美元,同比增加276亿美元,增长2.3倍,创下同期历史最高水平。经过季节调整后,进出口增速持续上升,处于黄灯区,但已接近红灯区上沿。 5、CPI涨幅持续反弹,仍处于绿灯区。1-2月份,CPI累计同比上涨2.4%,涨幅比去年同期高1个百分点。经过季节调整后,CPI预警指标小幅上升,处于绿灯区。食品价格上涨是CPI涨幅反弹的主要原因。2006年10月下旬以后,在国际市场粮价大幅上涨的背景下,受市场阶段性有效供给紧张影响,小麦、面粉价格出现较大幅度上涨并带动其他品种价格也有所上升,粮食价格出现快速上涨,并于12月中旬达到最大涨幅(见图5)。 6、企业销售收入在红灯区向上运行。前两个月规模以上工业实现主营业务收入48764亿元,同比增长27.7%,经季节调整后,企业销售收入增速在红灯区持续向上运行,表明规模以上工业企业经营进一步向好。1-2月份,全国规模以上工业企业实现利润2932亿元,比上年同期增长高达43.8%。工业经济效益综合指数186.51,比上年同期提高20.65点。 7、发电量增速持续提高,移 动平均后增速在红灯区持续上行。今年前两个月,规模以上发电企业发电量4479.7亿度,同比增长达16.6%,经季节调整后,发电量增速在红灯区持续上行。其中,火电企业发电3958.8亿度,同比提高18.2%。 8、M1增长持续提速,已接近红灯区下沿。M1余额同比增长21%,比上月上升0.8个百分,比去年同期高8.4个百分点。经季节调整后M1增速持续上升,仍处于黄灯区,但已经非常接近红灯区下沿。2月末M2余额同比增长17.8%,比上月上升1.9个百分点,比去年同期低1个百分点。 9、人民币贷款投放反弹显著,经季节调整后增速处于黄灯区。2月末,人民币各项贷款余额同比增长17.2%,增幅比上月高1.2个百分点,比去年同期高3.1个百分点。经季节调整后,人民币贷款增速预警指标持续上升,仍处于黄灯区。1-2月份人民币贷款累计增加9800亿元,同比多增2636亿元。前两个月信贷高增长既有宏观经济快速增长的原因,也有商业银行积极放贷的原因。前两个月内新增贷款规模显著反弹说明微观经济主体投资和消费的信贷需求持续旺盛,而股市的火爆也吸引了部分信贷资金,加大了信贷需求,企业或个人通过抵押贷款融出资金进入股市的规模不可小视。 10、财政收入保持较快增长,处于黄灯区。1-2月,财政收入仍保持较快增长。经过季节调整后,财政收入增速预警指标稳定在黄灯区内。 金融市场与证券市场运行 一、货币与债券市场 1、央行公开市场操作因春节净投放货币。2月份,央行发行3年期央票、1年期央票、3个月期央票各两期,合计1520亿元,此外还有逆回购到期900亿元,共回笼货币2420亿元,比上月减少8030亿元。当月,央行共投放资金6280亿元,比上月增加1340亿元。其中,央行票据到期3980亿元,正回购到期1400亿元,逆回购900亿元。投放与回笼相抵,当月央行净投放货币3860亿元。 从央行票据发行利率来看,1年期央票和3个月期央票发行利率均保持稳定,3年期央票发行利率略有上升,由3.02%提高到3.06%。 2、银行间市场人民币交易活跃,市场利率水平有所上升。2月份银行间市场人民币交易成交29669亿元,日均成交1745亿元,日均成交同比增长87.5%,同比多成交814亿元。当月银行间市场同业拆借月加权平均利率2.67%,比上月末高0.81个百分点,比去年同期高1.09个百分点,质押式债券回购月加权平均利率2.77%,比上月末高1.11个百分点,比去年同期高1.42个百分点。 3、中债总指数波动下行,收益率曲线全面上移。2月份,中债总指数先抑后扬,最终波动下行。当月债券市场走势总体可分为三个阶段:1-12日为下跌阶段,跌0.1801点,12-25日为上扬阶段,微涨0.1536点,25-28日为下跌阶段,3日内跌0.0361点,债市收益率曲线全面上移。 4、银行间债市发行规模略有减少。2月份,银行间债券一级市场发行总量为1936.50亿元,发行规模比上月减少5785.9亿元,降幅达74.92%。 5、银行间债市交易量有所减少。2月份,银行间市场现券交易结算4704笔、5778.78亿元,分别比上月下降33%和40.51%。当月银行间质押式回购共结算5276笔、23778.86亿元,笔数和结算量分别下降11%和6.65%。当月买断式回购共结算88笔、162.03亿元,比上月减少4笔、0.63.4亿元。 6、交易所市场成交量继续萎缩。2月份,交易所国债市场国债指数波动下行,月初开盘114.9795点,月末收于114.3299点,月末较月初上跌0.6496点。上海证券交易所国债现券和回购成交量继续萎缩,当月成交1269.12亿元(金额),较上月减少131.58亿元,下降9.4%。 二、股票市场 1、股票发行节奏有所放慢,融资额突飞猛进。2007年前两个月,与2006年最后两个月IPO市场单月发行16家或17家相比,A股市场IPO发行节奏有所放慢,共有20家公司完成首发募集。但是,IPO市场的融资规模却丝毫不逊色,首发方式累计融资高达618.2亿元,为2006年全年IPO总额的37.64%。再融资方面,2007年前两个月,共有19家上市公司实施了再融资,累计融资142.91亿元,仅为2006年再融资总额的12%。其中,17家公司采用了定向增发的方式,定向增发成为目前再融资市场的主力军,是整体上市最为重要的载体。 2、股指高位震荡,市场交投活跃。经过2006年全年高达130%的上涨后,A股市场估值大幅提高,市场累积了巨大获利盘,市场分歧加大,高位剧烈震荡、成交猛增成为市场运行的本质特征。 新年开市伊始,上证综指先是高位宽幅震荡上行,后迅速大幅下挫后稳步走高,于春节前冲上3000点。2月27日则狂跌268.81点,跌幅8.84%,创下1996年12月以来单日最大跌幅,2月28日则又大涨近4%。尽管市场剧烈震荡,市场重心却在稳步提高,基本都在2006年最高点位以上运行。2007年前两个月35个交易日,A股市场股票成交金额高达43016亿元,比上年同期提高497%,日均成交1229亿元,比上年提高463%。 3、投资者投资股市热情持续高涨。2007年前两个月,投资者开户持续飙升。2007年1月,股票市场新增开户数达3257720户,其中新增A股账户数为1380837户,新增基金账户数达1853538户。2007年2月,市场新增开户数1274145户,其中新增A股账户数为869812户,新增基金账户数为393530户。 对策 五大政策建议 1、运用多种货币政策工具,特别是通过提高人民币汇率对一篮子货币的弹性,把好抑制流动性过剩的第一道关口。抑制流动性过剩可以采取多种政策工具,包括目前已经采取的公开市场操作、提高金融机构存款准备金率,以及提高人民币存贷款利率等措施。近年来央行通过运用这些政策工具,在回收过剩的流动性方面已经取得了较好的效果,由于这些政策工具还有一定的操作空间,央行仍将继续通过发行央行票据、提高存款准备金率,甚至加息等多种途径来抑制流动性过剩。我们认为,流动性过剩是内外经济不平衡的结果,改变这种不平衡的一个重要手段就是增强人民币汇率的弹性。增强人民币汇率弹性不仅是应对流动性过剩的有效手段,而且从长期看也是增强中国经济抵御外部冲击能力的重要途径。在人民币汇率针对一篮子货币实行浮动汇率的体制下,不仅应提高人民币汇率对美元的弹性,而且也应该提高人民币汇率对篮子内其余货币的弹性,进一步扩大汇率的浮动区间,发挥人民币实际有效汇率在抑制流动性过剩方面的作用。 2、对流动性要采取“疏堵”结合、以“疏”为主的措施,促进资本市场的健康发展,加快大中型企业上市融资步伐,支持创新型中小企业在中小板块上市。大力发展资本市场一方面可以为过剩的流动性找到出口,避免其对房地产价格的冲击和推动固定资产投资的反弹,另一方面还可以促进我国以间接金融为主的融资结构向间接金融和直接金融均衡发展的融资结构转变。从市场容量看,目前我国资本市场的发展空间较大,国内许多优质企业没有上市,许多创新型中小企业需要通过资本市场解决融资难的问题。因此,要在提高上市公司质量、加强资本市场监管的同时,加快大中型企业和创新型中小企业上市的步伐。 3、理顺资源性产品价格,完善资源性产品的税收体制,促进“节能减排”工作扎实有效地推进。 “十一五”规划确定了节能减排工作的具体目标,近年来节能减排工作也取得了一定的成效。要使节能减排工作长期扎实有效地推进,必须以经济手段为主,从理顺资源性产品价格和完善资源性产品的税收体制入手,提高高耗能、高污染企业在成本税收和利润方面的压力,使节能减排工作成为企业的自觉行动。为此,建议进一步提高资源性产品价格,进一步提高资源税征收比例,早日征收燃油税。 4、重视解决民生问题,加强教育、医疗和社会保障体制建设,取消利息税。重视解决民生问题,既要着眼于解决困难群体的生活问题,又要加强教育、医疗和社会保障等方面的体制建设,促进教育机会的均等,实施积极的就业政策,逐步缩小收入分配差距,建立覆盖城乡的社会保障体系。当前,要重点解决高校毕业生的就业问题,大力发展服务业,发挥其吸纳就业能力强的优势,更新就业观念;要重视解决农民工的劳动和工资保障问题,从制度上杜绝拖欠农民工工资现象;要加大对食品和药品的监管,保证食品安全,降低常用药品价格。鉴于利息税的征收与当时出台的政策环境已经发生了根本变化,征收利息税不仅没有起到促进消费的作用,而且还有悖于社会公平,因此建议早日取消利息税。 5、财政超收资金不应再回流到企业,回流到基建项目上,要用在改善民生和城乡居民的社会保障方面,促进国民收入再分配的公平。财政超收资金的运用,要坚持“取之于民、用之于民”的原则,要投入到公共卫生、教育、社区建设、以及城乡居民的社会保障方面,大力扶持基层公共建设,提高转移支付力度。与此同时,各级人大要加强对本级政府财政超收资金使用上的监管,促进国民收入再分配的公平。

【发表评论】

|

不支持Flash

|

||||||||||||