嘉能可斯特拉塔合并最快今宣布 将成全球第四大矿山

嘉能可和斯特拉塔880亿美元合并案最快今日浮出水面

对于嘉能可和斯特拉塔880亿美元的合并案,世界各地的监管机构可能都会谨慎考虑。因为此案一旦达成,将对一些关键的工业大宗商品产生相当大的影响。

对于嘉能可和斯特拉塔880亿美元的合并案,世界各地的监管机构可能都会谨慎考虑。因为此案一旦达成,将对一些关键的工业大宗商品产生相当大的影响。早报记者 李跃群

早报见习记者 胡苏敏

如果谈判顺利,2月7日,全球最大的大宗商品交易商嘉能可(Glencore International AG)和矿业巨头斯特拉塔(Xstrata PLC)的高层可能宣布两家公司的合并条款。这两家瑞士巨头合并后,新公司规模将达到880亿美元。这一交易规模超过2007年力拓对加拿大铝业的380亿美元收购。

英国《金融时报》称,如果这项代号是“珠穆朗<!>玛”的合并计划最终达成,将缔造出第一家庞大的垂直整合型大宗商品交易企业。新公司将成为继三大矿山(澳大利亚必和必拓、巴西淡水河谷、澳大利亚力拓)之后的全球第四大矿业集团,控制全球大约30%的电煤国际贸易量,从而一举成为全球最大电煤贸易企业,并成为世界最大的锌生产商(占总产量的15%)。新公司还将与中型企业Freeport-McMoRan Copper & Gold Inc.争夺全球第二大产铜企业的位置。

华尔街日报称,两家公司并非家喻户晓,但它们在世界各国无数消费者所用产品的供应链中,发挥着举足轻重的作用。

由于此前三大矿山在铁矿石领域的兼并重组,使得议价权极大地倒向矿山。此次两家公司合并后是否会在中国并不富足的铜矿领域掀起同样的涨价风潮,也是这笔交易备受关注的一点。

溢价8%

上周,斯特拉塔宣布,嘉能可已经与之进行接触,双方正就全股票的“对等合并”进行洽谈。

英国《金融时报》昨日报道称,嘉能可将高价确保与斯特拉塔合并成功:斯特拉塔的股东计划以每股股票换2.8股嘉能可股票,该报价较上周爆出并购消息前的斯特拉塔股价溢价8%。

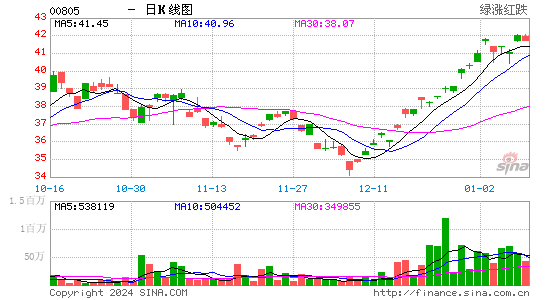

至伦敦时间2月6日下午1时多,斯特拉塔股价报1254便士,跌2.260%;嘉能可股价报464.4便士,涨3.761%。

嘉能可与斯特拉塔的渊源颇深。目前嘉能可持有斯特拉塔34%的股权,是其第一大股东。

早在2010年5月时,路透社便已报道了两家公司可能合并的消息。2008年2月,斯特拉塔还回绝了巴西淡水河谷出价390亿英镑的收购提议,当时董事会中来自嘉能可的董事称,无法接受这一价格。

分析师称,经过多年时断时续的磋商后,两家公司合并可能存在的主要障碍将是价格问题。

此前的交易谈判都遭到了反对。斯特拉塔股东担心在这桩交易中上当,对加入一个复杂且不透明的合作关系也心存谨慎。嘉能可2011年进行的IPO在很大程度上正是为了应对这类担忧,筹得更多的收购弹药。

财务协同效应

对于两大巨头的合并,资本市场已率先做出反应。债务投资者正在押注合并将使嘉能可的借贷成本更低。

在过去的一个月中,嘉能可的公司信用违约掉期跌幅超过任何其他欧洲国家的合约。自1月3日以来,这家世界上最大的已上市大宗商品交易商的债务投保的成本下降了53%。上周,伴随着合并消息的传出,嘉能可的公司信用违约掉期在上周下降了37%,斯特拉塔下降了13%。

“考虑到嘉能可将从商品交易者的角色转为兼具采矿实体,嘉能可的公司债券正在变得更加可靠。”瑞穗的能源和公用事业分析师Michael Ridley称,“嘉能可加上斯特拉塔的商业风险,要低于嘉能可公司一家的经营风险。”

根据彭博汇编的数据,嘉能可公司拥有以美元、欧元、英镑和瑞士法郎债券,尚未偿还的部分合计高达92亿美元,其中10亿美元将在2013年到期。

独立债务研究公司CreditSights公司在2月3日的报告中估计,如果合并成功,新公司将有2000亿美元的年销售额、170亿美元的现金流和202亿美元的净债务。

“由于嘉能可公司的交易业务需要大量的资金需求。” CreditSights的分析师在报告中说,合并后的公司将可能保持一个健康的信用状况,从而降低经营风险。

两公司CEO中学便已相识

不过,任何协议的最终达成,都将取决于两家公司雄心勃勃的南非籍老板之间的关系——现年55岁的嘉能可CEO格拉森博格(Ivan Glasenberg)和现年52岁的斯特拉塔CEO戴维斯。

可查资料显示,格拉森博格在种族隔离时期的南非长大,在嘉能可从基层做起,花了约20年的时间一路走上最高层。

1983年在南加州大学获工商管理硕士(MBA)学位后,格拉森博格加入嘉能可在南非的煤炭交易队伍,之后曾在澳大利亚及中国的北京和香港工作。他的魅力众所周知。他能很快记住交往对象的细节,非常擅长与人打交道,曾代表南非和以色列夺得竞走冠军。如今他依旧保持严谨的生活习惯,每天跑步或者游泳。

戴维斯也是南非人,打中学起就认识格拉森博格。不过两人都以性格强硬著称,很多人都知道他们过去发生过冲突。

众所周知,对等合并中的权力分享结构很容易失灵。不过,路透社援引一位参与交易的消息人士称,上周末谈判气氛“具有建设性”。

熟悉交易进展的消息人士称,双方已经就高级管理层的构成达成初步谅解,斯特拉塔料在董事会拥有多数席位,其董事长庞约翰(John Bond)以及戴维斯和首席财务长Trevor Reid将留任。

格拉森博格将成为合并后矿业和贸易实体的最大单一股东,其可能担任一个副手职位。

“格拉森博格是贸易业务的设计师,有实力且将继续对此施加影响,因此他的头衔是什么并不重要。”其中一名消息人士称。

嘉能可创建于1974年,创始人为曾经逃亡的大宗商品交易员马克·里奇(Marc Rich)。里奇在克林顿总统任内的最后一天获得特赦,他于1994年将公司出售给了副手。八年后,格拉森博格接任首席执行长一职。

嘉能可在多种大宗商品的全球交易量中占据了40%至60%的份额。斯特拉塔的诱惑力不言而喻:据Jefferies估计,仅仅是它的铜增产计划,就将贡献未来十年全球约五分之一的铜产量增长。

反垄断审查

话虽如此,但即便今日斯特拉塔在公布业绩时如市场预期的那样和嘉能可共同发布合并协议,嘉能可和斯特拉塔最终能否成功合并还没有保证。阻力来自反垄断监管机构。

世界各地的监管机构可能都会谨慎考虑这笔潜在交易,因为新公司有可能对一些关键的工业大宗商品产生相当大的影响,进而对电力、电气布线,乘用车和卡车等许多产品产生连带影响──而且,现在很多原材料的价格都不低。

律师事务所BLP LLP布鲁塞尔办事处的合伙人安德森(Dave Anderson)说,这桩交易将在全世界受到审查。不过这些人彼此熟悉,而且已经进行了多年的谈判,他们应当已经评估过反垄断问题。

熟悉这桩拟议中交易的人淡化了反垄断方面的担忧,认为相关公司的业务不一样且形成互补。

改写全球铜业格局?

全球投资者眼下关注的另一话题是,此次合并如最终达成,是否会让铜矿重讲铁矿石的故事?

对此,中国有色金属工业协会铜分会副主任赵波称,“与铁矿石不同,铜不是买断,而是主要赚加工费,风险相对较小。”

当加工费每吨72-77美元时,铜企业略有盈利,低于这个会亏本,则将导致不生产或减产方式的出现。“如果加工费太低,日本、美国首先受不了,他们人工成本多贵啊。日本的铜的自给率还不如中国。”赵波说。

另外赵波认为,智利国家铜业作为全球第一大铜生产商“还是具有扭转乾坤的能力”。合并后,大格局不会有什么改变。

事实上,要改变格局,必须是资源方垄断到足以向下游加工者施压的地步。

海通期货(微博)有限公司的一位资深投资经理则向早报记者表示,这两家公司联合目前不会对下游产生多大压力。铜的全球第一储量和产量国都是智利,而且目前这两家公司联合后所占的市场比例还不够大。

上述投资经理称,在电煤领域同样不用担心。这两家企业合并后的比例相对全球贸易量来说确实很大,但是中国自身并不缺电煤,产量和储量都很大。至于焦煤领域,中国主要还是跟蒙古合作。

“虽然现在全球矿业整合是一个趋势,但是中国同样也没有闲着。”上述投资经理称,“中国的国有企业做了很多工作,只是没那么公开而已。中国与非洲国家之间有不少的资源合作。”

|

|

|

|