银行违规松绑二套房贷 房产销售称1人可贷35套

图片01:部分银行开始跨越政策底线,也变相地把第一套房的优惠政策套用到了第二套房的购买上,为在表面上掩盖这个事实,开发商和银行相互配合,有的甚至用假离婚等办法。

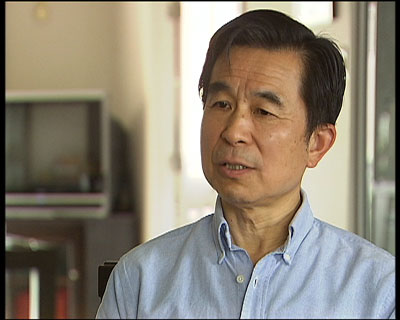

图片02:中国房地产及住宅研究会副会长顾云昌认为,政府出台房地产优惠政策,是为了房地产市场的健康稳定发展,而上海、杭州、深圳等地方的一些炒房人利用首套住房优惠政策再次进入市场炒房,这个政策被放大到第二套住房上,使得现在的楼市,又处在了一个非常关键的基点上,如果不控制好价格,将出现新的泡沫。

图片03:四方联达房地产经纪公司总经理杨少锋告诉记者,在2005年到2007年,全国一些大中城市出现了不少炒房人,就是由于当时购房的首付款和利率太低,炒房人将房价炒得很高,造成了当时房价居高不下,市场十分混乱。

一人竟可贷35套房:各大银行集体违规 二套房贷暗中松绑

(主编:周人杰 记者:曾晓琳 摄像:沈焱)

国家发改委和统计局昨天联合发布了五月份的房地产数据,全国70个大中城市房屋销售价格出现连续三个月保持上涨,五月份环比涨幅达到0.6%。与此同时,今年前5个月,全国商品房销售面积同比增长25.5%,其中商品住宅销售面积增长26.7%。量价齐升,说明房地产市场开始回暖。

这个回暖和去年年底央行发布个人房贷“新政”,也就是首套住房利率打七折,首付降至二成的优惠政策有很大关系,这个举措在应对金融危机,扩大内需上,提高对居民购买普通自住房的金融服务水平上,起到了积极的作用。

然而,最近我们的记者却发现,在市场升温的背后,有一些开发商把央行出台的第一套房贷优惠政策,用到了第二套甚至第三套房身上。

开发商为掩盖违规操作,发放贷款的商业银行与其相互配合?

记者首先来到位于北京东四环外的一个楼盘,这个楼盘刚开盘不久,记者在这里见到,前来看房和购房的人很多。

记者:“现在卖的是哪几栋?”

销售人员:“C栋,D栋和F栋这三栋,其它都卖完了。”

记者:“这个首付怎么付?”

销售人员:“首付,你之前用贷款买过房吗?”

记者:“有,还有按揭。”

销售人员:“查不出来就可以享受优惠利率,7折利率。”

这位销售人员告诉记者,如果购房者是2002年前在银行贷的款,那么,在银行的征信系统中,就没有资料记录,因此,不管再购买多少套住房,都可以享受第一套购房首付20%,利率7折的优惠。

销售人员:“首付招商银行能做两成,利息也是一样,7折,工行、建行不管你是第几套,首付20%肯定不行。”

记者:“至少要百分之多少?”

销售人员:“首付要30%。”

在这个楼盘,除招商银行外,购买第二套以上住房,在工商银行和建设银行,只要首付提高到30%,也可以享受到购买第一套住房7折利率的优惠。同样,在北京西四环外的另一个楼盘,记者了解到,购房者在这里购买第二套住房,也是可以享受7折利率优惠,只是各家银行要求的首付款不一样。

销售人员:“民生能做到20%,但是中国银行是30%,30%的话咱们跟中国银行正在谈。”

中国人民银行、中国银行业监督管理委员会《关于加强商业性房地产信贷管理的通知》中明确规定,对于已经利用贷款购买住房、又申请购买第二套及以上住房的,贷款首付款比例不得低于40%。贷款利率不得低于中国人民银行公布的同期同档次基准利率的1.1倍,而且贷款首付款比例和利率水平应该随套数增加而大幅度提高。

然而,记者调查了北京30多个楼盘,了解到的情况却是,购买第二套住房,首付只需要交20%到30%,利率优惠从7折到8.5折不等,没有一家楼盘是执行购买第二套住房首付40%,利率上浮10%的规定。不仅如此,在一些楼盘,购买第二套住房,面积即使已经超过规定标准,也能享受到首付和利率优惠。

销售人员:“首付的话,三居最低30%,然后两居的话最低20%。”

记者:“利息有优惠没有?”

销售人员:“利息享受7折的优惠。”

这个楼盘的三居住房是153平方米,远远超过了北京市规定的户均81.21平方米的面积,当记者问到,能不能在首付30%之后,再享受银行利率优惠,楼盘的销售人员这样回答记者:

销售人员:“也会有一些优惠,也会有一些折扣,但是不会是7折,可能比如说29%、20%几。”

记者:“等于说7.1折是吗?”

销售人员:“对,7.1,7.2,7.5这样的。”

按照央行和银监会《关于加强商业性房地产信贷管理的补充通知》,“已利用银行贷款购买住房的家庭,再次向商业银行申请贷款时,均应按第二套房贷政策执行”,也就是贷款利率基准上浮10%、首付款比例提高到4成。但是在调查中记者发现,楼盘销售商对于曾经在银行贷过款,但是已经全部还清贷款的购房者,都公开给予享受购买第一套住房的优惠政策。

记者:“贷的有一套房子,贷的款还上了,还清了,那还是7折,可以吗?”

销售人员:“可以,只要还清了就可以。”

我们记者在北京调查时发现,那些地理位置比较好、名气比较大、销路比较好的楼盘,基本上对第二套房还是要求首付40%,既不享受利率优惠,也不上浮利率。鱼目混珠、套用第一套房优惠政策的,有些是位置比较偏的楼盘,有些是朝向不好、卖不动的尾房。而最大的一部分,是开发商为了吸引购房者,加快销售,进行的违规操作。可是发放贷款的商业银行又怎么会允许这样的行为在自己眼皮底下发生呢?再来了解一下。

工商银行工作人员:“因为贷款这些事不是说他(销售商)说行他自己能做得到的,肯定他跟银行协商好的,贷不出钱来,我们银行不给他钱,那他卖房那也不是瞎说嘛,他要跟你说行肯定就是行,他不会骗你。”

这位工商银行的工作人员告诉记者,开发商与银行是合作关系,销售商的做法,与银行基本是已经达成了默契的,银行与开放商实际是利益共同体。

华夏银行工作人员:“一般的话,这块地买下来以后,房地产商给银行贷款,银行前提就是说我们给你做完这笔贷款,你把你所有的房子至少给我们一半,我们给你做房屋按揭,作为一个交换吧。”

那么,各家银行面对购买第二套住房的购房者是如何办理的?记者假设了一个前提条件,就是曾经贷款购买过一套150平方米的超标准住房,但是贷款已经还清,在各家银行能否享受购买第一套住房的优惠政策呢?

工商银行工作人员:“你原先还款的记录如果信誉良好可以享受。”

记者:“可以享受7折优惠?”

工商银行工作人员:“对,看你还款的信用程度,反正这个政策是可上可下的。”

广发银行工作人员:“你要是没有通过借款渠道买房的话,就是以前没有买的话,我们可以把第一套给你忽略掉。”

建设银行工作人员:“你这套房子还清了,如果再做的话,再买房子贷款的话,就视同于第一套房子。”

记者调查了9家银行,有6家都表示可以按照第一套房的优惠政策购房。显然,银行和开发商的做法是一致的,都将第一套住房的优惠政策用到了购买第二套住房上。那么,对于已经拥有一套达标的按揭房,但是银行按揭款还没有还清,再打算购买第二套住房的购房人,银行又是怎样处理的呢?

广发银行工作人员:“在我行一般是第三套房不做了,第二套的话可以做,利率要适当上浮一点,上浮10%左右,就是按8折,8折利率。”

银行上浮利率10%,是比照第一套房的7折利率来上浮的,而并不是根据央行规定的基准利率来上浮,变相地将一套住房的政策使用到了购买第二套住房上。

“你最低能够享受多少折扣?”

“25%大概,25%等于7.5折,已经比原来少多了,原来第二套房子是上浮10%,利率,现在是下浮25%,差不少的,比原来少多了。”

相比广发银行,中国银行给出的利率优惠幅度更低。而对于建设银行和兴业银行,则更多地根据购房者在银行征信系统的记录,来决定享受利率的折扣。

建设银行工作人员:“如果你是他的优质客户,也会给你考虑,是到7折。”

兴业银行工作人员:“折扣那块是看你跟我行,跟我行的级别走的,他是黑金卡客户,那我可以给他做一个75折,要是白金卡客户那估计是85折,那要是普通客户最多就是9折或者没有折扣。”

部分银行跨越政策底线,变相把第一套房的优惠政策套用到第二套房购买上

房地产商眼中的购房者,就是商业银行眼中的贷款客户,在这上面,它们结成了一个利益共同体。所以,正像我们看到的,部分银行开始跨越政策底线,也变相地把第一套房的优惠政策套用到了第二套房的购买上。为了在表面上掩盖这个事实,开发商和银行相互配合,玩起了一场数字游戏。

国务院颁布的131号文件规定:“对于已经贷款购买一套住房,但人均住房面积低于当地平均水平,再申请贷款购买第二套用于改善居住条件的普通自住房的居民,可比照执行首次贷款购买普通自住房的优惠政策”。也就是说可以享受利率7折、最低首付两成的优惠。于是,销售商和银行首先在住房面积上做起了文章。

“少付首付,又享受7折利率,那只能你来证明你的人均住房面积是低于北京住房标准的。”

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。