分析称三一重工收购普茨迈斯特成本偏高

独家企划

三一跨国并购三大悬疑

收购代价高不高?财务压力大不大?未来整合难不难?

■ 文 / 符胜斌

在我国企业海外并购鲜有成功案例的今天,三一重工(微博)和中信基金联合出资3.6亿欧元(其中三一重工(微博)出资3.24亿欧元,折合26.54亿元人民币),收购普茨迈斯特100%股权,完成了此次“狮吞象”式并购。三一重工此次跨国并购贵不贵、是否能承受收购成本、能否顺利完成后续整合,成为众人关注的焦点。

疑问一:收购代价高不高?

三一重工此次的收购代价是高是低,可谓是“一千人眼里就有一千个哈姆雷特”。为便于分析,将三一重工的此次收购与中联重科2008年对CIFA的收购进行对比分析(见表1)。

表1 三一重工、中联重科收购成本对比

表1 三一重工、中联重科收购成本对比中联重科与其共同投资CIFA涉及的资金是5.11亿欧元,主要由三部分组成:支付给CIFA股东的股权转让款3.755亿欧元,债务置换1.16亿元及0.195亿元支付中介机构等费用。其中3.755亿元股权转让款中,含CIFA回购股权1.24亿元,中联重科及其共同投资者支付受让款2.515亿欧元,也就是说,中联重科收购CIFA当期实际支付现金只有2.515亿欧元,并增加了重组CIFA后的财务费用支出(也许回购股权所需的1.24亿欧元及债务置换的1.16亿元是由中联重科借给CIFA的,以充分利用利息所得的优惠政策)。

从表1对比可以发现,普茨迈斯特和CIFA在混泥土机械行业的地位相差并不是很大,普茨迈斯特的财务状况也较CIFA稳健,但盈利能力却远逊于CIFA。中联重科运用多种方式提高了投资回报,这也就相当于降低了投资成本。因此,根据已经公开的信息,似乎可以认为三一重工的此次收购成本较同行业并购行为是偏高的。

即使是从简单的收购估值来看,中联重科收购CIFA的市盈率是43倍,而三一重工收购普茨迈斯特的市盈率却高达60倍。

但三一重工并不认为自己买贵了,三一集团总裁唐修国表示:“光从财务来看好像是这个道理,但你要知道这不是一个简单的财务并购,不能站在财务角度来看这么一个问题。那个企业五十多年的积累,销售额世界第一的一个品牌,怎么能够用简单的财务数据来衡量呢?”

这次收购,三一重工其实并非看重对方的有形资产以及盈利能力,而是看重对方在混凝土领域的核心技术。

“而三一同他合作以后,几十年的经验可以为我们所用,同时三一还可以节约大量研发费用。我可以举一个例子,三一一年的研发投入是5%,去年销售800亿,其中混凝土机械收入就350亿,接近一半,这部分按研发5%计算,两年节约下来的研发费用就可以把‘大象’收购了。哪怕‘大象’只能做研发的话,收购代价也就我两年的研发费用啊。”

三一重工总裁向文波(微博)一度对外表示,“花200亿都值得”。唐修国补充分析道:“如果你现在去问欧洲真正了解这两家企业价值的业内人士,他们会说这家公司要乘以3或者4,CIFA公司当时花了多少钱?花了50多个亿啊,你乘以3或者4,不就是200个亿嘛。”

疑问二:财务压力大不大?

三一重工是否能承受这样的收购成本呢?从三一重工以往的财务表现来看,26.54亿人民币的当期现金支出影响不大,三一重工也能承受26.54亿元的收购现金支出。但由于三一重工近几年发展迅猛,财务风险逐年放大,若收购失败,对三一重工而言,或将是致命性的打击。

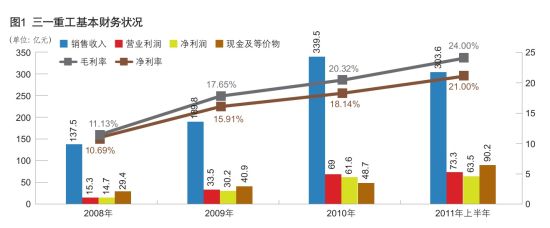

分析1:销售收入、利润逐年保持较高速度增长,现金流充沛

自2008年开始,三一重工的销售收入、利润均保持增长趋势,尤其是在2010年,销售收入较2009年增加将近80%。其现金及等价物也同样保持增长状态(但2010年增长幅度与销售收入增长幅度不相匹配),销售毛利率和净利率在2010年突破20%水平,2011年上半年,接近25%。在现金流方面,2011年上半年,现金及等价物为90亿元,基本可以满足本次收购资金需要(如图1)。

图1 三一重工基本财务状况

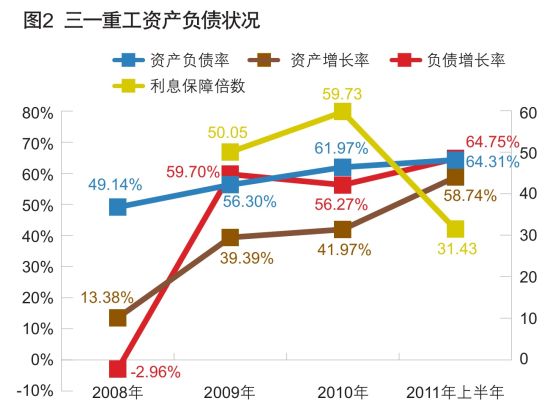

图1 三一重工基本财务状况分析2:扩张迅猛,财务风险逐年放大,但目前仍处于可控状态

近几年,三一重工保持了高速发展的态势,资产增长率最高接近60%。但在资产规模逐年扩大的同时,三一重工资产负债率逐年攀升,意味着三一重工越来越多地依赖借款进行发展。截止到2011年6月底,三一重工合并口径资产497.5亿元,资产负债率为64.31%,已接近行业平均水平,高于同期中联重科57%的资产负债率。在资金筹措方面,2011年上半年,三一重工投资活动现金净流出为44亿元,这意味着三一重工前期投资的项目尚未盈利,未形成正的现金流。同时,2011年上半年三一重工发生借款近140亿元,同比增加近100亿元,财务费用逐年增加。但另一方面,由于受益于行业良好的发展背景,企业盈利能力较强,因此,尽管负债增长较多,但由于利润增加速度更快,三一重工的利息保障倍数仍处于较好水平(如图2)。因此,此次三一重工收购普茨迈斯特需支付26亿元现金,虽然会增加其财务费用支出,但对资产负债率影响不大,财务风险也基本可控,财务弹性较好。

图2 三一重工资产负债状况

图2 三一重工资产负债状况分析3:收购失败对三一重工的影响

若收购失败,对三一重工的影响体现在三个方面:一是26.54亿元投资损失;二是因此次并购所发生贷款的财务费用增加;三是收购后的资源浪费,这包括了收购后对普茨迈斯特的投入以及对其他机会的丧失。本次26.54亿元收购资金约为三一重工截止2011年上半年净资产的15%,净利润的42%。也就是说,若三一重工收购失败,无法收回投资,其资产负债率会有所上升,但影响不会很大(若26.54亿元收购资金全部为贷款,则资产负债率大约由现在的64%上升到70%),但利润受失败的影响很大,尤其是考虑其财务现状、并购贷款财务费用及收购后三一重工投入的资源浪费,此次收购对三一重工而言将是决定其命运的一战。

疑问三:未来整合难不难?

据三一重工公告透露,此次交易将在德国时间2012年3月1日或全部交割条件满足(或被豁免)后的第5个工作日,两个日期中较后一个日期的上午10:00完成。所谓全部交割条件,按常理,应该是获得中国、欧盟及德国政府有关主管部门的审批同意。考虑到我国产业政策、欧债危机的大背景、三一重工的民企身份以及混泥土机械的行业状况,该笔交易通过我国及欧盟审查的可能性较大。

在通过相关政府部门的审批后,三一重工才迎来真正的整合考验,尤其是在其资产负债率已经高企、财务风险逐年放大、企业国际化经营经验不足的情况下,如何尽快消化普茨迈斯特将对三一重工管理团队国际化经营能力和管理智慧形成重大考验。

作为机械行业海外并购的成功先行者,中联重科整合CIFA的经验或许值得借鉴。中联重科采取的方式是:

第一,基本保持了原公司的独立性,不派驻一位中方管理人员,完全保留CIFA的管理团队;同时将原来CIFA的董事长调整到中联重科总部担任分管国际市场的副总裁。

第二,设立CIFA中国基地,将CIFA在欧洲的全套生产工艺、研发技术和丰富的管理经验,原汁原味地移植到中联重科,以实现对CIFA的技术消化。

第三,CIFA中国基地完全按照CIFA的质量标准,进行零部件的试制、生产、检测,最后实现量产,实现CIFA的中国化制造。CIFA中国基地也完全由CIFA团队管理,以确保在技术质量和管理水平上与CIFA欧洲工厂同步。

通过这样的安排,一方面是为了实现CIFA产品的中国生产,将中联重科的零部件融入CIFA的全球供应链体系,大幅提升CIFA产品的成本竞争力;另一方面,也实现了CIFA先进的技术、制造工艺向中联重科的输出。

对于三一重工收购普茨迈斯特的未来整合,唐修国表示会尽可能避免复杂的整合,在技术消化上将对方当成“老师”,也全球业务上将对方当成“兄弟”。具体而言:

第一,保持普茨迈斯特的独立性,基本不会向该公司派驻高管。“原则上不会派,如果说会派的话,我们是去学习的。你愿意把一个世界第一品牌的‘大象’弄成‘中国大象’么?你愿意让他的品牌价值打折吗?我们一定要保持‘大象’的独立性,他未来一定要追求更高的技术、更好的平台,这是我们策略的安排。”

第二,董事会将邀请普茨迈斯特方面的人员出任三一重工的高管,以完善三一重工的国际化团队。“我们的决策层需要这样的职业经理人,哪怕没有收购‘大象’,我们也要聘请这样的职业经理人。”“过去我们学,那是剽学,现在可以正正当当去学。相当于买了一个老师。”

第三,三一重工将进入普茨迈斯特的供应链体系,成为其合格的零部件供应商,以大幅降低其生产成本,促进其提升盈利能力。

第四,尽快吸收“大象”的核心技术,促进国内三一重工的技术升级。“他的某些研究要超前我们5年,我们可能要未来5年才能达到这样的技术高度,使我们的技术进步加快5年。”

第五,品牌分工方面,国内市场以三一为主打品牌,国际市场以大象品牌出现,三一原有的国际市场将并入“大象”。“国内部分,‘大象’原来在中国的分支机构,其生产、经营、服务都不会变。大象在中国的销售只占很小的比例,绝大部分都是三一的。”

从唐修国的表态不难发现,三一重工的整合路径将延续中联重科的模式进行。幸运的是,中联重科的整合成功,可以让三一重工少走不少弯路。但无论如何,要完成这个任务,对国际化经营尚显不足的三一重工而言,将是一次即将开始的长征。

|

|

|

|