全球通缩:美国人口技术等优势引领世界

中国银行投资策略分析师蔡喜洋在最新报告中指出,全球经济复苏曲折,物价徘徊于通缩边缘,其根本原因是,危机之后,全球主要经济体经历人口、房地产、债务三大周期同时见顶,使得有效需求的降速远快于供给收缩的步伐。

他认为,虽然各央行纷纷采取大幅降息与量化宽松政策,但居民消费支出回升缓慢、企业资本开支动力不足、银行信贷扩张谨慎,使得宽松货币政策的作用不再迅速灵验。

各大经济体中,唯美系国家人口增长和人口结构显著改善。再加上页岩革命等技术优势和低廉的资金成本,强势复苏的美国经济将会引领全球经济进入再平衡。

全球主要经济体滑向通缩边缘

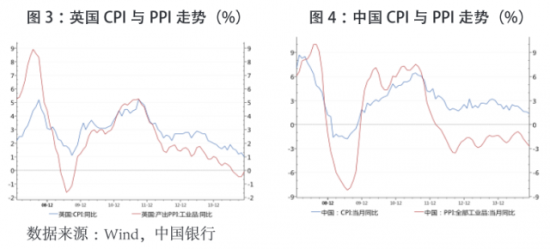

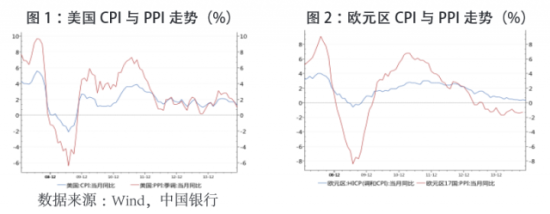

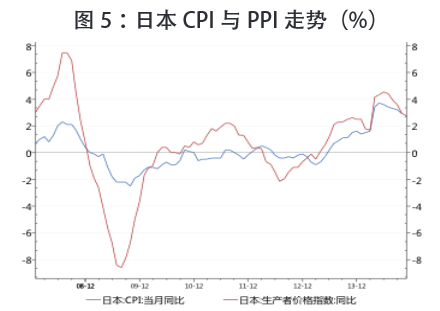

全球主要经济体均已滑向通缩边缘。2014 年 11 月数据显示(图 1-4),美国CPI 和 PPI 分别同比增长 1.3% 和 1.0%,两个指标均已连续 6 个月持续下降,这也是美联储议息会议对加息措词保持“耐心”的核心原因;欧元区分别是 0.3% 和 -1.3%,PPI 已连续17个月负增长,欧洲央行官员已明确表示警惕通缩风险 ;英国这两个指标分别是 1.0% 和-0.09%,PPI 连续5个月为负值 ;中国分别是1.44% 和 -2.77%,PPI 已连续 33个月为负。

资料图片。(图片来源:华尔街见闻)

资料图片。(图片来源:华尔街见闻) 资料图片。(图片来源:华尔街见闻)

资料图片。(图片来源:华尔街见闻)从 2013 年第二季度起,日本已结束长达 15 年的持续通缩局面,2014 年 10 月份其 CPI 和 PPI 同比均增长 2.9%,主要原因是安倍经济学以提升通胀至 2% 以上为核心目标,并不惜大力推动日元贬值,但效果逐步走弱,今年以来消费或生产物价均已连续 6 个月环比负增长。

资料图片。(图片来源:华尔街见闻)

资料图片。(图片来源:华尔街见闻)第二,大宗商品市场价格暴跌加剧通缩压力。2014 年下半年以来,受美国退出宽松政策及加息预期影响,美元指数持续走强,反弹幅度达 12%,这使得国际原油和大宗商品市场风云突变,同期伦敦布伦特原油期货价格下跌近 40%,铁矿石价格下跌 35%,其他大宗商品价格亦大幅调整,进一步加剧了市场对 2015 年全球通缩压力的担忧。

人口周期见顶

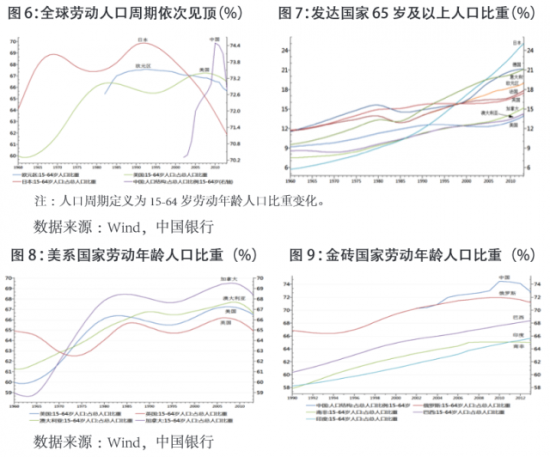

本轮危机同时叠加了美系国家(美、英、澳、加)和中国这两个全球最大经济体的劳动人口周期拐点(图 7-8),以 15-64 岁劳动年龄人口比重来衡量,美系国家(美、英、澳、加)和中国在 2006-2009 年经历了劳动年龄人口周期峰值,欧元区国家(德、法、意等)和日本人口周期此前已于 1988-1992 年见顶(图 6)。

人口结构决定需求结构,所以人口周期对房地产周期和债务周期具有决定性影响。本轮全球性的劳动人口收缩以及老龄化加剧,使得房地产需求扩张(居民加杠杆)以及政府债务扩张(政府加杠杆)失去基础,这是企业部门资本开支动力不足以及金融部门信贷扩张谨慎的核心原因。

房地产周期见顶

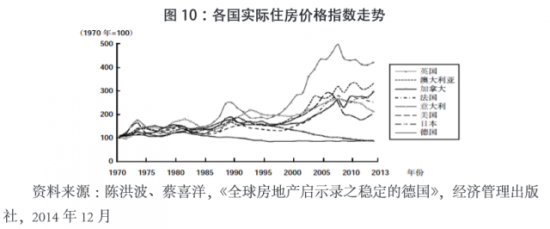

从全球人口周期与房地产周期的历史经验看,人口周期拐点前后往往伴随房地产泡沫的破灭。欧元区国家(德、法、意为代表)人口周期见顶于 1988-1990 年,随即出现 1990 年左右的欧洲房地产市场调整,平均降幅达 30% ;日本人口周期见顶于1992 年,其楼市于 1990 年左右崩盘,至 2014 年 6 月底,日本实际住宅价格仍不及1990 年 50% 的水平 ;美系国家人口周期见顶于 2006-2008 年,美国次贷危机迅速蔓延为国际金融危机,重创全球经济。

资料图片。(图片来源:华尔街见闻)

资料图片。(图片来源:华尔街见闻)中国人口周期见顶于 2010 年,2014 年的中国房地产市场全面承压,市场调整不可避免,但全面崩盘的可能性较低。

中国房地产市场一年的缩量大于其他各大经济体房地产的全年增量,中国房地产周期进入下行阶段也就意味着全球房地产繁荣周期的结束。数据显示,2013 年中国销售商品房约 1300 万套,而 2014 年 1-11 月仅销售 1000 万套,收缩量级是 300 万套。美国由危机前新屋销售峰值 128 万套(2005 年),估值 30 万套(2011 年),2013年已回升至50万套水平。而德国、英国一直维持在20万套和15万套的新屋销售水平,日本新屋销售市场不足 10 万套。

债务周期见顶

危机之前,全球总需求扩张的动力很大程度上来自各经济体持续增加债务杠杆。欧美发达国家居民部门加杠杆支撑其过度消费,其典型莫过于次级按揭住房贷款,政府部门加杠杆维持其高福利社会的庞大开支 ;中国则是企业部门加杠杆推动产能持续扩张。当房地产泡沫不再膨胀,债务循环不再持续,建立于债务杠杆基础之上的全球经济平衡体系瞬间坍塌,随之而来的残局已是众所周知,各经济体不得不面临痛苦的去杠杆过程。

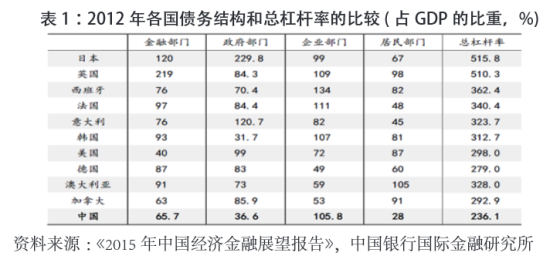

从债务规模看,日本总杠杆率最高(515.8%),欧元区国家紧随其后(350%),美系国家次之(300%),新兴市场国家靠后(250%),这一排序也与人口老龄化或社会人口抚养比的排序保持高度一致。日本老龄化程度为 25%,欧元区平均为 20%,美系国家为 15%,新兴市场国家为 10%,中国为 9.7%。

偏高的老龄化加重了社会抚养负担,这构成了各经济体的生产者与消费者结构的巨大差异,成为决定各自债务规模和结构的核心因素。

资料图片。(图片来源:华尔街见闻)

资料图片。(图片来源:华尔街见闻)全球经济从“大稳定”走向“大衰退”,唯一原因就是过度繁荣。危机之前,全球经济繁荣的基石是美系国家和中国劳动人口占比持续上升,在欧美消费高速扩张、中国产能持续扩大与房地产市场快速膨胀的合力下,全球总需求高歌猛进。

而随着“欧、美、日、中”人口结构的趋势性转变,总需求面临人口、房地产、债务的三重收缩,各央行通过降息或量化宽松货币政策提振居民消费、推动企业增加资本开支,进而改善居民就业和财政收入的传统作用机理已经难以奏效,这就决定了再平衡之路是漫长和曲折的。

美国引领世界

不同经济体的人口禀赋和增长趋势存在巨大差异,也就决定了各自房地产周期和债务周期复苏的不同步。美联储退出量化宽松且加息预期偏鹰,进一步印证了美国复苏的强劲势头,且有望抬升 2015 年的经济增长预期。美国经济复苏有其内在原因 :

一是人口增长和人口结构显著改善。美系国家通过移民政策松动,有效推动了人口增长,一方面有利于增量需求扩张,比如,一个可观测到的明显变化就是美系国家房地产活动已经显著增强 ;另一方面优质移民人口有助于降低老龄化速率,减缓政府债务支出压力。

从主要经济体人口增长数据看,2008-2013 年,美国、英国、澳大利亚和加拿大。四个国家的人口分别增长了 4.95%、4.57%、6.90% 和 11.06%,加权平均值在 6% ;欧元区平均为 2%,且核心国家偏低,德国为 -2%、意大利为 0.77%、法国为 3.15% ;日本为 -2% ;中国为 2.98%。

资料图片。(图片来源:华尔街见闻)

资料图片。(图片来源:华尔街见闻)二是技术创新优势全面突显。如美国“页岩气革命”极大冲击了全球能源和经济格局,并为美国再工业化提供了低成本优势,而互联网信息产业、智能制造业加速等,也将增强美国经济复苏的内生动力。 三是全球低成本金融资源的支持。美国经济率先复苏是由人口、技术和资本全面推动的,而欧元区和日本由于短期内无法有效改善其人口和技术的核心要素结构,且债务压力沉重,财政整顿和结构性改革迟缓,超宽松货币政策仍将是其唯一选择。

三是全球低成本金融资源的支持。美国经济率先复苏是由人口、技术和资本全面推动的,而欧元区和日本由于短期内无法有效改善其人口和技术的核心要素结构,且债务压力沉重,财政整顿和结构性改革迟缓,超宽松货币政策仍将是其唯一选择。

最近访问股

| 名称 | 最新价 | 涨跌幅 |

|---|