上市公司炒股致业绩瘦身 塔牌集团入市便遭股灾

本该踏踏实实做实业,却“不务正业”忙起了炒股。在二级市场,这样的上市公司几乎占了半壁江山。这也让这些上市公司的业绩“成也大盘,败也大盘”。上半年市场走牛,不少上市公司靠着炒股,交出了靓丽的半年报。可随之而来的股灾,让这些公司的三季报纷纷变脸,炒股不仅没能扮靓业绩,反而拖了后腿。采访中业内人士表示,上市公司炒股和实体经济低迷的大环境有关,且上市公司炒股会使得股票“二次虚拟”,这对上市公司业绩的真实性和投资风险性都带来新的挑战。

炒股至上市公司业绩“瘦身”

Wind统计,今年上半年沪深两市持有股票投资的上市公司有1072家,通俗地说就是有1072家上市公司在“炒股”,而目前A股的上市公司总共也才2800多家。剔除金融上市公司,A股上市公司炒股在今年上半年的投资收益高达1421亿元,占到了总利润的28%,为我国股市设立以来最高值。

上半年的牛市行情,使不少公司靠炒股粉饰业绩,如柳钢股份、湖北金环等公司。但受股灾的影响,炒股反而成了拖累三季报业绩的重要原因。截至10月28日,在1062家上市公司发布三季报中,依然可以发现不少上市公司持有10只以上的股票,如华闻传媒(19只),北京文化(18只),此外兰州黄河、正虹科技、塔牌集团均持有9只个股。

但炒股投资收益全部明显缩水。如北京文化,对比其半年报和三季报股票投资发现,三季度和上半年持股完全一致,依然是首旅酒店、万福生科、四川长虹等18只股票。但就期末收益而言,上半年为352.45万元,而截至到三季度末收益为145.65万元,收益缩水206.8万元。被誉为2014年“最牛炒股公司”的兰州黄河,今年上半年遭遇“滑铁卢”,10只股票账面浮亏约5796.79万元,三季度更是雪上加霜,期末账面浮亏约1.21亿元。

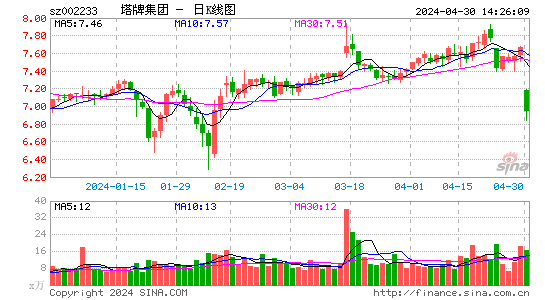

还有最糟心的塔牌集团,刚入市便遭遇“股灾”,这也成为公司三季度净利润缩水的一大主因。其在三季报写道:“报告期,公司开始进行了证券投资业务,但受二级市场非理性波动的影响,投资业绩较差。”公告显示,塔牌集团三季度通过二级市场买入招商银行、五粮液、华发股份、广东明珠、格力地产、平安银行、青岛啤酒、国信证券、宝新能源9只股票,截至9月30日,9只个股账面全部亏损。亏损最多的为其持有的112.27万股格力地产,报告期内账面浮亏高达1236.86万元。

面对“股灾”,上市公司也想过通过补仓“自救”,但效果甚微。以华闻传媒为例,半年报显示,华闻传媒持有中国平安716168股,期末账面收益为517.8万元,“股灾”过程中,华闻传媒对其补仓716168股,但截至9月30日,华闻传媒账面仍然未能扭亏为盈,浮亏高达1073.5万元。

实体经济不振或为炒股主因

那么为什么上市公司会这么热衷于炒股呢?对此,紫马基金青岛分公司负责人李正光表示,上市公司热衷于“炒股”与实体经济不景气有关,有的上市公司有闲置资金,但并没有合适的投资去向,加上上市公司对资本市场比较熟悉,同时股票的流动性也较强,短期可以获得快速的收益。

记者也了解到,现在企业的毛利率在10%左右,而融资成本也是百分之十几,这样企业做实业就很难挣到钱。这样一来,企业即使有闲钱,也就没有做实业的动力,而股票投资就非常具有吸引力了,尤其是上半年的大牛市,几个交易日大盘的上涨幅度就超过10%,远超过做实业一年的收益。对此,经济学家、万博兄弟资产管理公司董事长滕泰在之前接受红周刊采访时就曾呼吁,继续降息、降准、减税,这样才能让在垂死边缘挣扎的实业企业以生机勃勃的状态去做实业。

偏爱“一级半”市场

除了在二级市场买股票,记者发现,上市公司也很偏爱“一级半”市场。

如华闻传媒持有的19只个股中,绝大部分个股都为股权投资。其中华闻传媒子公司上海鸿立通过财通基金管理有限公司管理的“财通基金-兴业银行-上海鸿立股权投资有限公司”账户参与认购了ST华锦、神州信息、宋都股份、豫能控股、金鸿能源、金固股份、首创股份、长青集团、鼎立股份、亿晶光电10家上市公司非公开发行的股份。

“非公开发行又被称为‘一级半’市场,上市公司偏爱‘一级半’市场,主要是因为参与定增成本比较低,同时同为上市公司,可能是会对定增企业背后资本运作比较了解,这样操作起来会比普通投资者从二级市场参与炒股要有把握得多,风险也比直接投资二级市场要小。”李正光分析说。

2006年开始炒股,被市场称为“炒股专业户”的金陵药业也是股权投资的爱好者。三季报显示,金陵药业持有362500股南京银行,最初投资成本941265元,期末账面值5259875元,翻了5倍多。此外,不少上市公司交叉持有原始股。例如,友利控股持有104.4万股国金证券、24.75万股华泽钴镍、21.6万股S前锋,其均为原始取得股份。

警惕“二次虚拟”的风险

在二级市场,上市公司无论以何种形式,何种原因炒股,都一直被指责为“不务正业”。中国政法大学资本金融研究院院长刘纪鹏更是对此口诛笔伐。他认为,对于上市公司“炒股”,特别是交叉持股,不应该提倡。

“首先,上市公司应该着重发展自己的主业,以实体经济为主。无论金融还是资本金融都必须依托于实体经济,永远是实体经济在支撑着金融,实体经济的业绩在支撑着股票的价格,支持着股市的市值。股票本身就是虚拟的,股东买了上市公司的股票买的就是一张虚拟的股权。但是如果上市公司的业绩依靠买卖其他上市公司的股票,那么这就变成了‘二次虚拟’了,这从国家经济结构和产业构成看也是不合理的。”刘纪鹏分析说。同时,他强调说,大规模的上市公司都参与证券投资,上市公司业绩的真实性和风险性就大大地打折了,这对企业来说其实是不可取的。

“一旦沾上资本运作,像大股东减持、买卖股票等偏好,实际上容易‘成瘾’,企业就不会有对实体经济敬业。如果所有企业家都琢磨怎么玩别人的股票,那会忽略自身企业的发展。另一方面,从整个市场情况看,上市公司交叉持股多为“交易性金融资产”和“可供出售金融资产”,股价的变动会直接影响持有股份的上市公司业绩,这样的持股结构风险很大,无论是对上市公司还是投资者而言,风险都是叠加的。”刘纪鹏表示。

但李光正认为,对于上市公司“炒股”,不能一概而论,也不能说是完全都“不务正业”。“对于那些已经将企业发展重心转移到投资上或成为金融类投资公司的企业,炒股无可厚非,因为成主业了,比如说雅戈尔将公司主体业务往金融投资倾斜。对于跟风的上市公司,炒股最后收益如何还需看公司有没有能力和专业的团队了,不过对于大部分上市公司来说,炒股并不专业,赚钱的概率相对有限,依然存在较大风险。”

最近访问股

| 名称 | 最新价 | 涨跌幅 |

|---|