起底熔盛重工的五年盛衰史

本报记者 黄烨

“我这边暂时不能回答你的问题。现在,对外负责与媒体沟通的部门都在香港地区。”3月17日下午,中国熔盛重工集团控股有限公司(下称“熔盛重工”)一位人士在上海接受《国际金融报》记者采访时说,“感谢你们关注,作为上市公司,具体消息还烦请看我们的公告。”

低调的回答,不能掩盖熔盛重工早就成为市场焦点的事实。过去几年,从创始人、有“神秘富豪”之称的张志熔被美国证监会(SEC)起诉通过旗下私人公司参与“中海油收购尼克森”案的内幕交易,到辞任公司董事会主席和执行董事,再到自身屡次被市场传言“破产”以来,熔盛重工始终未脱离投资者的视线。

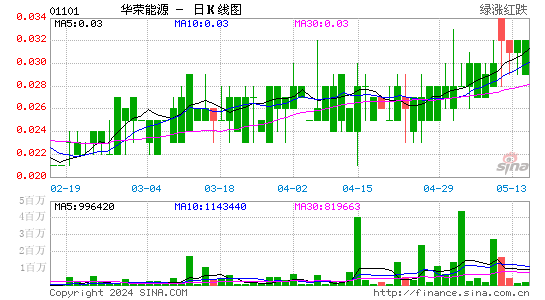

3月13日,处于非议中的熔盛重工终于在官方层面确立了自己未来的方向——向石油和天然气开采和服务进行战略转型。当天下午,该公司在中国香港地区召开股东大会,以99.39%的高票,通过了公司名称由“China Rongsheng Heavy Industries Group Holdings Limited”改为“China Huarong Energy Company Limited”,并采纳新中文名“中国华荣能源股份有限公司”(下称“华荣能源”)以代替现有名“熔盛重工”。

“华荣能源”的叫法并不意外。早在去年10月30日,熔盛重工就在香港联交所公告了改名“华荣能源”的情况,彼时,被市场称为“白衣骑士”的龙柏宏易资本集团董事长、想要重组熔盛重工的王平尚未被拘捕。

同时,更改公司名字的基础是去年8月下旬,以定增14亿股新股的代价,拿下了由中国国家男排原主教练汪嘉伟、通达能源原副总裁刘步若及另外两人所持有的新大陆油气公司,从而获得了吉尔吉斯斯坦费尔干纳盆地4座油田的合作经营权益。

对此,香港《文汇报》报道,熔盛重工首席财务官王少剑称,对能源发展“有信心”,并强调“集团现在拥有4座船坞,产能没有削弱,但人手调配需按生产商需要进行安排”。

值得注意的是,市场更大的疑问本就是更名后的熔盛重工,会将原先的造船业务怎么处理?虽然王少剑的回答有些避重就轻,但熔盛重工3月16日发布的公告明确了这一块业务未来的地位:割离。

“3月10日,公司与独立第三方(即潜在收购方)签订了谅解备忘录,据此,本公司与潜在收购方一致同意,拟出售中国境内造船及海洋工程业务相关的核心资产与负债。”公告称,双方将就相关资产与负债的范围和列表及交易条款安排进一步的磋商。

公告还称,上述谅解备忘录有效期至今年6月30日,“届时,若有关方尚未签署相关正式交易协议,则双方将进一步协商确定是否续签订相关谅解备忘录”。

截至发稿,熔盛重工尚未披露“潜在收购方”的具体公司名字。美国《华尔街日报》和英国《金融时报》日前却已披露,扬子江船业(控股)有限公司(下称“扬子江船业”)可能会成为“候选人”。按《金融时报》的说法,实际上是“江苏省政府希望省内的另一家造船企业扬子江船业能考虑收购熔盛重工部分股权”。

针对上述报道,一位接近熔盛重工的人士对《国际金融报》记者称,之前就听说过扬子江船业可能收购熔盛重工的传闻,但收购事宜存在不确定性,“毕竟,扬子江船业是一家民营企业,当老板花钱之时,总会掂量一下自己的口袋,再去考虑会不会接下‘烂摊子’”。

与此同时,《国际金融报》记者在与多位业内人士的交流中也得知,就实力看,年年盈利的扬子江船业或并不差钱,“归根到底,还是要平衡政府重组的决心、支持力度、未来市场的走向及公司自身发展方向这几者之间的关系”。

五年盛衰史

熔盛重工是造船大省江苏省的明星企业。当年的“十一五”规划中,该公司被列为“重点建设工程项目”及“江苏省100家重点扶持的民营企业之一”。

2008年,该公司一度因蔓延全球的“金融危机”陷入大幅亏损。但2009年,在4万亿元刺激政策及政府的扶持下,扭亏为盈,并于翌年11月登陆港交所,成为在香港上市市值最高的民营企业。

媒体曾披露,上市后,熔盛重工的接单量持续上升,“即使2011年全国造船厂行业严重不景气、全行业新增订单下滑近50%的情况下,依然逆势接获39艘新船订单,合同总价18.1亿美元”。数据显示,熔盛重工曾手持位居中国第一、世界第三的造船订单。

正是这家企业,突然从2012年开始,屡次陷入到非议中。比如,时任董事局主席和执行董事的张志熔,被SEC控诉参与内幕交易,从“中海油收购尼克森”案的相关交易公司中获利。2013年7月,网络上又曝出“熔盛重工发生大规模讨薪”事件,以至于“南通警察和城管百余人现场维护治安”。

《财经》杂志3月17日披露称,熔盛重工负债高峰时期,银行业对熔盛重工的总贷款超过250亿元,“其中,中国银行是熔盛重工最大债权行,也是手中固定抵押资产最多的银行,贷款规模一度突破100亿元”。

《财经》还援引知情人士的话透露,南京银行、渤海银行等一些小行2013年就收贷退出,国开行是大行中第一个抽贷的,“银行的抽贷,让熔盛重工彻底陷入绝境”。同时,除了金融机构的巨额贷款,“熔盛重工还拖欠供应商大笔资金”。

这些,都让熔盛重工一直在谋求“重组方”。去年10月29日,据熔盛重工的公告,其曾与王平实际控制的宏易胜利投资有限公司(下称“宏易胜利”)订立了认购协议,同意以发行价值5.1亿港元发行认股权证给宏易胜利,换算成收购价,即初步认购价为1.6港元/股,前6个月内行使认购权价格为1.2港元/股。

一旦该交易完成,王平将成为熔盛重工的第二大股东。然而,今年2月中旬,忽然有知情人士对外透露,因东方家园事件(门店关闭,拖欠供应商款项),王平被北京警方在珠海抓获,并被押送至北京。这让“白衣骑士”拯救熔盛重工的计划宣告搁浅。

3月13日,经过了一系列“折腾”,并获得了宏易胜利500万元的赔偿金后,熔盛重工还是确定了转型方向——能源服务。据公告,未来,熔盛重工将最终更名为“华荣能源”。

转能源服务

“这标志公司战略正式由大型油轮、矿砂船、海洋工程等能源开采和运输装备制造向油气能源开采和服务领域转型。”公开的一篇与熔盛重工有关的文章介绍,熔盛重工战略转型能源领域早在去年“就初现端倪”。

据了解,2014年8月21日,熔盛重工宣布,以21.84亿港元收购New Continental Oil & Gas Co. Ltd。全资附属公司吉尔吉斯斯坦大陆油气有限公司60%的股权。这家公司包括“马里苏Ⅳ”、“东伊斯巴克特”、“伊斯巴克特”、“羌格尔塔什”4座油田及“奇克尔奇克”5个采油区块。

“公司更名,改做能源业务,个人并不太看好。”上述接近熔盛重工的人士对《国际金融报》记者称,“公司之前是常年做船舶制造的,一下子做油气,经营思路能转过来吗?且投资和收益比是不是在投资者的可接受范围内?”

该人士还说,“从之前公告的业绩上看,造船贡献了绝大多数。那么,当主要发展油气服务这一块,跨度会不会太大?”

据悉,上述油田所在的费尔干纳盆地确实是产油区。但《国际金融报》记者发现,该盆地目前发现的46个油田,多数还是在吉尔吉斯斯坦的邻国乌兹别克斯坦境内。

一项公开资料也称,近十几年来,中亚的几次重大事件几乎都与狭小、封闭的费尔干纳盆地有着密不可分的关系,“其中,民族宗教问题成为这些事件爆发的主要诱因”。也就是说,该区域不能完全摆脱地缘政治可能造成的风险。

但熔盛重工似乎信心满满。在对外的宣传语中,该公司此前就描述称:熔盛重工目前为一家大型中国重工业集团,专注于石油及天然气相关客户及市场,并制造与油气运输及开采相关的船舶、船用发动机和海洋工程产品。

航运专业媒体《航运交易公报》称,“公司正在物色相关资产,不排除在早前收购的吉尔吉斯项目上有进一步消息。”

张志熔也对财新网称:“油田的开采成本只有30美元/桶,且全部在当地消耗,即使油价跌到40美元/桶,也能赚钱。”

既然转型能源服务商,就带来了另一重疑问:造船业务何去何从?

目前几乎可以确认,造船业务仍在拖累熔盛重工的业绩。据悉,3月30日,该公司就将发布2014年度的业绩。但就去年前三个月的表现看,公司的净亏损额已高达33.62亿元,同比大增155%;债务总额达261.17亿元,负债率升至90%。

“如你所知,这一块,对于熔盛重工来说,有还不如没有好。”一位要求隐去姓名和单位的券商航运分析师3月18日对《国际金融报》记者坦言,放弃这块业务是“迟早的事”。

“确定出售了。”上述接近熔盛重工的人士对《国际金融报》记者说,“如果一切顺利,可能半年后,你就可以看到资产上的剥离了。”

造船谁接盘

事实上,3月16日,熔盛重工发布公告称,今年3月10日,公司与独立第三方(即潜在收购方)签订了谅解备忘录,据此,本公司与潜在收购方一致同意,拟出售中国境内造船及海洋工程业务相关的核心资产与负债。

公告同时确认,上述谅解备忘录有效期至今年6月30日,“届时,若有关方尚未签署相关正式交易协议,则双方将进一步协商确定是否续签订相关谅解备忘录”。

但纵观公告及熔盛重工近期对外的表态,始终未提到接盘者是谁。

有消息称,关于重组进展,张志熔表示,“现在是政府协调,熔盛重工、债权银行、重组方几方在谈”。同时,债权银行组成银团,由中国银行牵头。

稍早前,英国《金融时报》披露的详细企业名单是新加坡上市企业扬子江船业。据悉,扬子江船业总部位于江苏省靖江,在新加坡、中国台湾两地上市。

“准确地说,这是一家从江阴起步的企业。”了解靖江造船业的当地人士张先生对《国际金融报》记者说,“相比靖江的东方重工和新世纪造船,扬子江船业是业绩最好的一家企业。而且,这家公司不仅在靖江有造船厂,在江阴和泰兴亦有自己的造船企业或相关配套企业。”

“个人认为,至少从业绩上看,扬子江船业收购熔盛重工,是不会缺资金的。”张先生称,“现在,就看双方是否一个真的有意买、一个真的有意卖了。”

《国际金融报》记者试图致电询问扬子江船业,但截至发稿,始终未有回音。记者也登录新加坡交易所网站查询扬子江船业近期的公告,但未发现与熔盛有关的痕迹。

其后,记者又询问扬子江船业总部所在地“江阴-靖江园区”的相关人士,但同样未有回复。接近“江阴-靖江园区”的人士则对《国际金融报》记者称,企业间的重组,“可能还是省一级政府层面的事”,“即使园区的人知道,或许也不便对你表态”。

从传闻层面看,种种迹象显示,扬子江船业或真的对熔盛有意。《金融时报》报道称,江苏省政府希望省内的扬子江船业“能考虑收购熔盛重工部分股权”。

彭博社称,熔盛重工的竞争对手扬子江船业曾在早些时候表示,“政府有关部门已与该公司就收购熔盛重工部分股权事宜进行了初步接触,但尚未就此作出决定”。据称,2013年扬子江船业曾派出一位副总在熔盛重工工作,“对外称帮助银行对熔盛重工进行评估”。

“一直有收购传闻。之前,曾传出过央企中船集团整合熔盛的消息,随后,又有外高桥船厂接手的传闻,但最终都未实现。”上述接近熔盛的人士称,“现在,传出任元林(扬子江船业实际控制人)接盘的消息,可能不是空穴来风,但民营企业家花的都是自己的资金,可能会非常谨慎地对投资进行评估。至少,现在就说他接盘,实在太早了。”

对此,国际船舶网援引任元林的话表示,相关政府部门此前已接洽扬子江船业,希望扬子江船业收购熔盛重工的一部分股份,“但仅是商议,并未有实质性的进展,到目前为止,管理层也并未作出任何有关收购的决定”。

任元林还表示,扬子江船业的收购对象须具有相当的运营能力,且可以补充扬子江船业现有的产品,“扬子江船业作出的任何收购决定都将以时机、价格、市场状况为基础;公司能够抓住收购机会,但并不一定要创造机会”。

造船业“缩影”

分析人士说,更让人唏嘘的是熔盛重工这几年的变化。或许,谁都不能想到,这家顶着“中国最大民营造船企业”旗号的公司,会在短短5年时间内从巅峰走向“几近破产”,这本身可能又是中国造船业的“缩影”之一。

数据显示,中国船舶工业在上世纪80年代初就进入到了世界市场。目前,以载重吨计算中国排名世界第二,2014年中国的手持订单排名世界第一,交付量排名世界第二;船型方面排在世界前列,除了豪华邮轮外,其他船型中国都可以建造。但相比于日本和韩国的造船企业,中国企业却感受到了更严酷的冬天。

截至目前,远不止熔盛重工的造船业务面临被整合的命运,江苏其他一些造船厂同样好不到哪里去。张先生对记者指出,靖江当地其他几家造船企业的形势“都没有前几年好”,“金融危机期间,让企业都感受到了危机。之后,好了一阵,获得了不少订单。但现在,形势又不太妙了”。

事实上,今年3月6日,另一家在新加坡上市的JES国际控股发布公告称,决定对投资在靖江市的东方重工等关联子公司“依法重整”。按流程,“东方重工近日已向江苏泰州市中级人民法院申请进行债务重组”。

2013年曾因扣留海航集团旗下“海娜号”游轮出名的沙钢船务更是在2月底就向香港法院提交了清算申请。航运界网还介绍,仅今年2月以来,已先后有包括大连威兰德航运、韩国大波航运、丹麦Copenship公司在内的3家干散货船东走上了破产之路。

“大部分造船企业挺困难,现在成本比较高,需求不旺,市场竞争比较激烈,原材料和能源涨价,对造船厂的成本压力相当大。但状态较好的船厂还是有订单储备,过冬有保证。”全国政协委员、江南造船(集团)有限责任公司总工程师胡可一今年全国两会期间也介绍。

英国海运咨询机构Clarkson(克拉克松)的数据也显示,去年下半年以来,“中国的活跃船厂大约从300家逐渐减少到目前的100多家”。

“造船与航运市场‘唇齿相依’,航运形势不好,造船业也不会太好。”上述券商分析师对记者指出,“从熔盛重工到东方重工、沙钢船务,他们倒下,与国际市场不景气有很大关系。”

外媒也分析,最近基准波罗的海综合运费指数跌至30年以来最低值,将熔盛及其他海运公司推向边缘,“尤其是那些建造、租借或运营散货船以运输铁矿石和煤炭等大宗商品的小型私营企业”。

“短期船运租金较低,让那些在一年前以较高价格签署长期租约的公司受到影响。”独立运输业分析师拉塞尔·巴林称,“散货船运业一直经历长期困境,那些存在现金流问题的企业被淘汰。”

与此同时,近期发布报告称,去年,全球新造船市场订单量为1749艘,其中44%均在一季度签订;下半年订单量大幅下滑,仅为521艘,比上半年减少60%。

对于目前低迷的现状,中国船舶重工集团公司总经理、党组书记李长印建议,中国应加大投入支持力度,重点支持先进制造工艺技术、智能制造装备技术研发,稳步推进自动化生产线、数字化车间建设,逐步打造高端船舶与海洋装备的智能制造工厂,占据世界制造业的前沿。

“中国的船舶业要深化国际合作,鼓励国内企业通过多种方式,与国外研发机构和制造企业开展合作,提高发展起点;支持有条件的国内企业开展国际化经营,培育国际化品牌,参与高层次国际合作,提高国际竞争力。”李长印建议。

最近访问股

| 名称 | 最新价 | 涨跌幅 |

|---|