顺风光电“救场”尚德重整被疑是烟雾弹

万晓晓

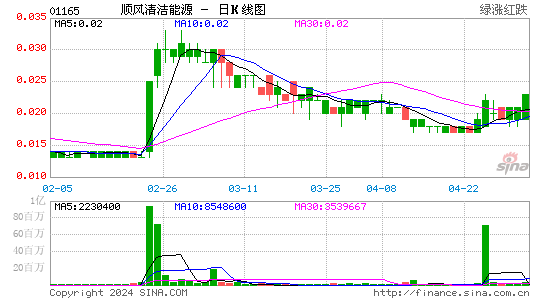

10月9日,顺风光电(1165.HK)宣布,成为无锡尚德太阳能电力有限公司(下称无锡尚德)破产重整的意向战略投资候选人。当日,顺风光电股价涨幅达22.42%。

此消息得到了无锡市政府的确认。这意味着,在经过几轮光伏大佬对接盘尚德的炒作之后,无锡尚德的重整终于取得新的进展。

无锡市政府甚至修改了原定战略合作者“总资产规模不低于50亿元,净资产不低于20亿元”的条件。事实上,顺风光电自身已经“资不抵债”,截至今年上半年,顺风光电总资产为25亿港元,总负债为28亿港元。

正是这样的一个公司提交的竞标方案,在无锡市政府的方案评比中胜出,取代了无锡国联与协鑫集团香港子公司的联合体提交的方案。

进展

一个月前,有4家企业递交了对无锡尚德的战略投资意向书,其中包括光伏业内大佬英利集团以及江苏常州的天合光能,并由此展开了一轮宣传攻势。“事实上,这4家企业都没有在投标现场递交标书和重整方案。”一位接近无锡国联集团的人士透露。

无锡市政府原定的投标时间是在9月中旬,但当日,4家企业代表出现在投标会现场,却并未递交投标方案,只有无锡国联集团递交了重整方案。“只有一家递交方案,按《招标法》算流标,这让政府颇为尴尬,有高层领导决定调整评标时间,把之前曾接洽过的顺风光电纳入其中。”上述人士透露。

10月8日晚,顺风光电向无锡尚德管理人递交收购重组的竞标方案,并按规定递交了投标保证金。当晚,重整管理人组织评议小组对两家投标人的重整方案进行评分,最终顺风光电暂定为战略投资候选人。

10月9日,无锡尚德重整管理人召开债权人委员会会议,就投资人招募情况进行通报。按照流程,接下来管理人将与债权人沟通起草重整计划方案。当日,顺风光电即登出公告,宣布这一结果,顺风光电当日股价大涨。“董事会现打算以债务融资、股权融资、合营企业或合伙的安排等若干种方式,为可能的收购提供融资。”顺风光电公告称。

另一家参与竞标的主体为无锡国联集团和协鑫集团香港子公司的联合体。“双方联合体出具的方案是协鑫集团做市场,国联出资金为控股方。”知情人士透露,他们仍寄望于无锡市政府能免掉更多债务。

“协鑫集团之所以找香港子公司参与竞标,考虑的是香港融资更方便,而协鑫集团内部是以财务投资的角度去考虑,前提是价钱合适。”该人士表示,“主业较强的企业若有资金,都会花在主业上,并不会偏离主业背更重的胆子”。

与其他企业不同,协鑫集团在竞标参与中选择低调处理。10月10日,协鑫集团旗下保利协鑫(3800.HK)公告称从未参与竞标,仍持续硅材料业务和太阳能系统、发电站等主业。

值得注意的是,战略投资人正式人选,将经过第二次债权人大会通过重整计划草案后确定。这意味着,战略投资人仍会有变数。对此,顺风光电表示,“公司能否成功竞标仍未确定,目前也没有签署具约束力文件。”

烟雾弹

有利益相关方人士向本报称,政府或许并不会将尚德交给顺风光电这样纯粹做资本运作的企业,因为万一出了问题,仍将交还给地方政府兜底。“顺风光电的出场,除了给政府招标‘救场’之外,也是给无锡国联接盘定个价,让现有股东和主要债权人不得不让步。”该人士称。当然,也不排除顺风光电在后续沟通中呈现更好的融资能力,得以顺利接盘。

与之前对外造势的英利集团和常州天合一样,顺风光电也很乐于向外界表明,参与到无锡尚德重整的竞标中。“以不断宣布并购和大型业务计划抬高股价,是上市公司配合市值提升的运作。”上述人士表示,“如果真想收购,谁会八字没一撇就满世界嚷嚷?”

经济观察报曾在之前的报道中指出,“无锡市政府大力气做起一个尚德,又花大力气去挽救,其实并不愿看到这个品牌成为其他省份的招牌。除非提出更好的谈判条件。而英利集团和常州天合并不具备这一能力,但却给低迷行情中的光伏企业投资人以及相关银行以信心。”

英利、天合等4家申请企业落跑无锡尚德的招标会后,顺风光电是否能成为无锡尚德的最终得主?

资料显示,顺风光电为江苏省常州市从事太阳能电池和组件销售的光伏企业。2012年,顺风光电净亏损为2.7亿港元,2013年上半年,净亏损高达6.7亿港元,且收入同比下跌37%,仅为4.16亿港元。

截至去年年底,顺风光电净现金流为2.4亿港元,而此番需要重整的无锡尚德债务则高达107亿元人民币。

据悉,顺风光电交付的投标保证金5亿元人民币,由于超过上市公司资产比率的8%,寻找的是另外某实体的垫款。

另外,无锡官方曾为战略合作者定的条件是:总资产规模不低于50亿元,净资产不低于 20亿元——截至今年上半年,顺风光电总资产为25亿港元,总负债为28亿港元。

这意味着,顺风光电的大股东要另辟奇径,寻找资金注入。

在外界看来,光伏新秀顺风光电及其背后控制人郑建明更像是一个资本玩家。

2012年11月,郑建明2亿港元收购顺风光电29.65%股权,成为第一大股东。今年7月,顺风光电在上半年业绩不佳的状况下,突然宣布以42亿港元,购买海润光伏(600401.SH)的479MW电站项目,一度令业界咋舌,被称为“蛇吞象”。

之后,顺风光电又开始一连串对浚兴科技、中船海为、常州益鑫的股权收购,直至竞标无锡尚德。

这系列的并购消息,顺风光电的股价从2012年的12月17日的0.27港元,升至今天的5港元,10个月涨幅达1752%。

10月9日晚,顺风光电在发布了收购无锡尚德消息的同时,再发布融资公告称,博大资本已经同意贷款融资,香港银行也同意向顺风光电子公司顺风控股提供贷款。

值得注意的是,博大资本也是郑建明100%持有。

顺风光电将如何撬动无锡尚德的高额债务,目前还将按程序拟定草案。来自无锡国联的消息称,如果顺风光电为战略投资人正式人选,无锡国联会逐渐撤场。

最近访问股

| 名称 | 最新价 | 涨跌幅 |

|---|